Как аллокация IPO влияет на прибыль инвестора

Популярность IPO среди инвесторов стремительно растет. Это объясняется высокой потенциальной доходностью вложений на старте торгов. Но участие в первичном размещении имеет подводные камни. Главный из них – аллокация IPO. Подписчики часто просят меня подробнее рассказать об этом.

Что такое аллокация

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяВ экономике аллокацией называют распределение дефицитных ресурсов, необходимое для работы системы. В инвестировании этот термин имеет несколько иное значение.

Аллокация IPO – это степень удовлетворения заявки на покупку акций в момент их первичного размещения на рынке.

Она практически никогда не бывает 100% (если, конечно, это не «народное» IPO Совкомфлота). Можно столкнуться даже с тем, что вам не достанется ни одной акции. Пример: вы подаете заявку на участие в размере $10 тыс. В результате становитесь владельцем акций стоимостью $2 тыс. Остальные деньги возвращаются на ваш брокерский счет. Аллокация составила 20%.

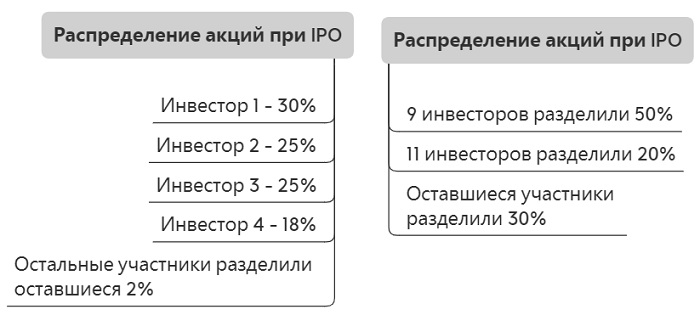

У каждого IPO свои принципы проведения аллокации. На рисунке ниже приведены два примера итогового распределения акций:

В одном случае преимущество получили институциональные инвесторы, первыми подавшие заявки на крупные суммы. Во другом организаторы придерживались более лояльной к розничным инвесторам стратегии. Заявки распределены равномернее.

Степень удовлетворения заявки – один из главных факторов, влияющих на суммарную доходность инвестора, который регулярно участвует в IPO, как я. Это вызвано двумя факторами:

- Средства оказываются заблокированы в момент подачи заявки и не могут использоваться для других целей.

- Чем ниже был спрос на акции компании при первичном размещении, тем меньше вероятность их дальнейшего взрывного роста.

По мало востребованным IPO вы получаете больший процент аллокации. Например, компания А была интересна инвесторам, вы смогли купить акций на $2 тыс. Спрос на компанию В оказался ниже, и вы получили акций на $8 тыс. В аналогичной ситуации оказались все другие участники рынка. В результате котировки первой компании сильно возросли: все инвесторы, которые недобрали на IPO, хотели это компенсировать как можно скорее после листинга. Хоть вы и не прогадали с выбором эмитента, много на нем не заработаете из-за низкой аллокации. Бывают, разумеется, и исключения.

Цены акций компании В изменятся не так сильно или даже просядут: все желающие закупились ещё в момент первичного размещения, большого спроса на рынке нет. Высока вероятность, что вам придется долго держать актив, чтобы продать его с хорошей прибылью. Это не аксиома, но такие ситуации встречаются довольно часто.Почему возникает аллокация

Когда компания выходит на IPO, она, как правило, уже имеет развитый бизнес и хорошо известна трейдерам. Чем выше оцениваются перспективы ее дальнейшего роста, тем больше будет желающих поучаствовать в первичном размещении. Это приводит к тому, что количество заявок в разы превышает число выпускаемых акций. Наибольшая конкуренция среди инвесторов:

- в технологическом секторе;

- в биомедицине;

- в монополизированных отраслях с высокой маржой.

Из-за невозможности удовлетворить все заявки в полном объеме компания и организаторы вынуждены применять механизм, ограничивающий степень их удовлетворения. При этом исключается ситуация, когда все бумаги уходят первому участнику, подавшему заявку.

На степень востребованности IPO влияет и то, насколько известна компания, выступающая андеррайтером. Огромное значение имеет освещение события в профильных СМИ. Чем активнее его обсуждают, тем больше частных инвесторов захочет поучаствовать. На основании этих факторов вы можете сделать прогноз, насколько высокой окажется аллокация.

Кроме того, считается, что фонды и прочие институциональные инвесторы имеют преимущество перед частными трейдерами. Они подают заявку напрямую андеррайтеру, минуя брокера. Да и отношение к ним, как к крупным и проверенным покупателям, иное.

Механизм аллокации на примерах

На степень удовлетворения заявки влияет то, через какого брокера вы ее подаете. Например, у Фридом Финанс аллокация часто оказывается в разы выше, чем у ВТБ или Альфы. Правда, в случае особо востребованных размещений эта разница может заметно сократиться. Она во многом обусловлена используемым механизмом работы. Фридом Финанс предоставляет вам не сами акции, а форвардный контракт, согласно которому купленные активы поступят на ваш счет через 93 дня. Но деньги будут списаны сразу же. ВТБ зачисляет ценные бумаги на ваш счет уже через две недели.

Теперь разберём аллокацию на примерах из личного опыта. В 2020 г. я подавал заявки на 29 IPO (на момент написания). Мой лучший результат в удовлетворении заявки – 34,23% аллокации. Его мне принесли акции Pandion Therapeutics Holdco Llc. Худший – 1,57% на размещении Inari Medical Inc. Именно эта акция на сегодня – один из лидеров роста в моём портфеле. С момента IPO ее котировки выросли почти в три раза. Ниже в таблице вы можете увидеть данные о размещениях на момент выхода публикации:

Как повысить аллокацию

Если для вас важно получить как можно больше акций в момент IPO, лучшей рекомендацией будет сотрудничество со специализированным брокером. Например, у Фридом Финанс (страница регистрации) степень удовлетворения заявки обусловлена двумя факторами:

- базовый процент, определяется востребованностью IPO;

- бонусный процент, который зависит от размера капитала клиента.

Повысить бонусную аллокацию, работая через Фридом Финанс, можно перечисленными способами. Не все из них подходят для долгосрочного инвестора, но знать правила важно.

- участвовать в максимальном количестве рекомендуемых специалистами компании IPO;

- держать на брокерском счете диверсифицированный портфель (российские и американские акции, облигации) от трех месяцев;

- быть владельцем акций Freedom Holding Corp. не менее трех месяцев;

- пользоваться другими услугами компании – счетом в банке, страховкой;

- вести активный трейдинг с применением кредитного плеча;

- пользоваться инструментами срочного рынка.

Согласно приведенным брокером данным, разница между аллокацией клиента, который соблюдает все правила, и базовой величиной может достигать 3,5х. Фактически базовый уровень будет мало отличаться о того, который предлагают другие брокеры. Недостаток этого варианта в том, что вы не сможете продать акции раньше, чем через 93 дня. Если захотите зафиксировать прибыль или убыток, вам нужно будет заключить форвардный контракт с большой брокерской комиссией. У других брокеров таких ограничений нет. Но ВТБ, Альфа и Тинькофф предлагают эту услугу только квалифицированным инвесторам.

Избежать проблем с низкой аллокацией и требованиями к статусу можно через фонды коллективных инвестиций. На момент публикации единственный доступный на российских биржах вариант – ЗПИФ Фонд первичных размещений от УК Восток–Запад. Фонд работает напрямую через андеррайтера и имеет преимущества при распределении акций.

Делаем выводы

Планируя объем своей заявки на IPO, нужно обязательно учитывать аллокацию. В противном случае вы рискуете оказаться с плохо сбалансированным портфелем. Заранее предсказать точный процент исполнения поручения нельзя. Можно только научиться прогнозировать приблизительные значения. Подробнее о том, как это делать, и других тонкостях участия в первичном размещении вы можете узнать в моем экспресс-курсе по инвестициям в IPO.

Расскажите в комментариях, какие инструменты вы используете для повышения аллокации.

Всем профита!

(10 оценок, среднее: 4,60 из 5)

(10 оценок, среднее: 4,60 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.