Акции Boeing – на что рассчитывать инвестору?

Боинг – одна из тех компаний, акции которых не смогли восстановиться после обвала рынка в марте 2020 г. Неудивительно, что я получаю много вопросов о том, стоит ли добавлять акции Boeing в свой портфель. Их задают не только новички, испытывающие синдром упущенной выгоды. Этим интересуются и опытные инвесторы, ищущие недооценённые рынком идеи.

Боинг – краткий обзор эмитента

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяКомпания была основана предпринимателем Уильямом Боингом в 1916 г. Изначально носила название Pacific Aero Products Company. Но уже спустя год была переименована в честь создателя. Как и некоторые представители технологического сектора сегодня, в начале ХХ века Боинг выглядел как развлечение эксцентричного богача. Но уже в 1918 г. был заключен первый крупный контракт – поставка тренировочных самолетов для ВМФ США. Но параллельно с этим приходилось производить мебель, лодки и т. д., чтобы сохранить рентабельность.

В 1961 г. Боинг расширил сферу интересов и включил в нее космическую отрасль. Первое достижение – ступени-носители для ракеты «Аполлон». Позднее компания вошла в число участников космического проекта Sea Launch.

Сейчас Боинг – признанный лидер военного и пассажирского самолетостроения, один из ведущих производителей космической техники. Неоднократно на протяжении своей истории компания испытывала трудные времена. Падение прибыли, в первую очередь, было связано с неудачными разработками и острой конкуренцией. Основные соперники Боинга на мировом рынке:

- Airbus;

- Lockheed;

- SpaceX (которую Боинг стремится обойти в доставке первых людей на Марс).

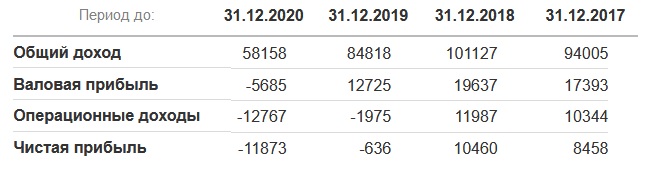

Главный фактор, поддерживающий бизнес компании, – вхождение в тройку крупнейших подрядчиков военно-промышленного комплекса США. Однако в 2020 году Боинг оказался убыточным. Это связано не только с пандемией, первые сигналы о проблемах появились еще в 2019 г. Краткая информация о финансах компании за четыре последних года – в таблице ниже. Цифры приведены в млн $.

По итогам 2020 г. объем поставок оказался самым низким за последние 43 года (157 самолетов против рекорда 2018-го – 806 штук). При этом главный конкурент, Airbus, в 2020 году по сравнению с Боингом продал более чем втрое больше единиц техники. Среди других негативных факторов:

- отсрочка ввода в эксплуатацию серии 777Х до 2023 г.;

- штрафы, выплаченные в связи с катастрофами Boeing 737 Max – $744 млн.

Все вышеперечисленное, а также пандемийные проблемы в отрасли авиаперевозок привели к тому, что котировки акций Boeing к началу 2021-го так и не восстановились после обвала рынка в марте 2020 года.

Как купить акции Боинг российскому инвестору

В России бумаги компании обращаются на двух площадках. Они стали доступны на Санкт-Петербургской бирже в 2014 г. в долларах США. Если вы заводите на счет рубли, нужно сначала купить на них доллары. Преимущество работы здесь – высокая ликвидность, которая достигается в те часы, когда торговля ведется параллельно с американскими площадками.

На Московской бирже акции Boeing появились только в 2020 г. Здесь сделки заключаются в рублях, а значит, не потребуется дополнительная операция обмена валюты. Несмотря на это, покупка может оказаться невыгодной. Из-за меньшей ликвидности между Московской биржей и мировыми котировками образуется спред. Обычно он находится в пределах 20–50 центов. Торговля здесь будет интересна, в первую очередь, консервативным инвесторам, предпочитающим пользоваться услугами Сбербанка. Или тем, кому удобнее отслеживать котировки в рублях.

Если вы работаете через брокера, который дает доступ к двум площадкам, перед заключением сделки рекомендую анализировать стакан. Также можно пользоваться сервисом investing.com, транслирующим котировки разных бирж (Московская и Нью-Йоркская отображаются в режиме реального времени). Посмотреть текущую стоимость акций Боинг в долларах можно на интерактивном графике:

Обе биржи дают возможность подписать форму 8W-ben и платить американский налог с дивидендов (если они будут) по ставке 10%. Как это сделать, я уже рассматривал на блоге.

Кроме того, акции Boeing доступны на Нью-Йоркской (NYSE), Лондонской (LSE) биржах, на немецких площадках и т. д. Минус этого варианта для долгосрочного инвестора в том, что он лишается права на ЛДВ (льгота на долгосрочное владение).

Перспективы акций Boeing

На момент написания статьи компания Боинг имеет следующие показатели:

- мультипликатор P/S 1,97 против среднеотраслевого 1,52;

- долг около $60 млрд при запасе наличных в $25 млрд;

- кредитный рейтинг BBB- .

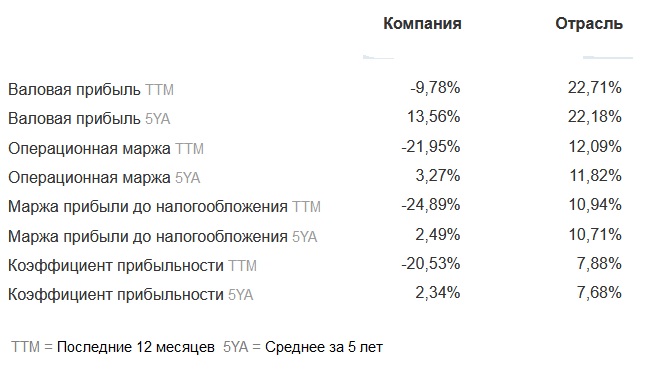

Из-за отрицательной чистой прибыли корректно рассчитать наиболее популярные мультипликаторы (Р/Е, ROE, EPS) не получится. Выплаты промежуточных дивидендов за 2020 г. не проводились. Предлагаю сравнить несколько важных коэффициентов со среднеотраслевыми. Сведения на рисунке ниже приведены по данным investing.com:

Цифры говорят о том, что компания находится не в лучшей точке своей истории, и вкладываться в нее рискованно. Но эксперты, с которыми я в целом согласен, видят в бумагах Boeing перспективу роста. Наиболее оптимистично настроенные из них предсказывают до $300 за акцию в течение года. В первую очередь, это связывают с восстановлением отрасли авиаперевозок.

Кроме того, Refinitiv дает оценку, что среднегодовой прирост прибыли превысит 12%. Это существенно превышает прогнозы, которые озвучиваются для конкурентов (1–3%). С учетом этого PEG компании оказывается меньше единицы. Но это, пожалуй, единственный фактор, который делает ее привлекательной для вложений.

Нет оснований полагать, что Boeing в ближайшее время не сможет выполнять свои финансовые обязательства. Есть правительственные контракты и субсидии. Вместе с тем на момент написания статьи котировки выглядят несколько завышенными относительно текущей ситуации в компании. В таких случаях я обычно рекомендую дождаться более глубокой просадки либо стабилизации ситуации.

Чтобы можно было говорить о том, что Боинг возвращается в число уверенно растущих компаний или хороших дивидендных историй, недостаточно снятия ковидных ограничений. Необходимо решить проблемы, возникшие с новой линейкой самолетов, а также нарастить продажи, чтобы ликвидировать отставание от основного конкурента Airbus.

Делаем выводы

Боинг – компания с более чем вековой историей, которая уже многократно доказывала свою способность оставаться на плаву в тяжелые времена. Однако я не вижу в ближайшие годы оснований для резкого роста котировок. Тем более, не стал бы рекомендовать бумагу для дивидендного портфеля: нет гарантий, что в 2021 г. эмитент сможет возобновить выплаты. При этом, если акции Boeing уже есть среди ваших активов, считаю правильным держать их.

Расскажите в комментариях, какими вы видите перспективы Боинга.

(3 оценок, среднее: 4,33 из 5)

(3 оценок, среднее: 4,33 из 5)

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.