Как выйти на внебиржевой рынок OTC

Ценные бумаги можно купить не только на бирже, но и минуя её. О внебиржевом рынке (OTC) известно сравнительно мало, хотя в России на нем проводится до 90% всех сделок с ценными бумагами, валютой и сырьём. Давайте разберём, что это за место, и что нужно знать инвестору о его особенностях.

История и суть внебиржевого рынка

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяРынок ценных бумаг по своей изначальной сути когда-то был обычным рынком, подобно тому, где продаются продукты возле вашего дома. Отличие, помимо торгуемых лотов, состоит в жёстких правилах и централизации. Но между двумя этими понятиями существует промежуточное звено – внебиржевой рынок ценных бумаг.

Как известно, первые биржи, возникшие в Европе XV века, были товарными. Сделки там заключались напрямую между продавцом и покупателем. Ценные бумаги появились еще до возникновения фондового рынка, и именно внебиржевой рынок был способом их реализации. Сама аббревиатура ОТС (от английского Over the Counter – «через прилавок») как нельзя точно отражает суть подобной торговли.

OTC можно принять за переходный этап от обмена товарами к фондовому рынку. Однако даже с появлением последнего биржевой и внебиржевой рынки ценных бумаг продолжили свое существование параллельно. Импульс развитию внебиржевого варианта дали сложность и дороговизна листинга на биржах. Многие компании выпускали свои ценные бумаги, но не могли позволить себе их реализовать. Кроме того, в существовании внебиржевого рынка заинтересованы крупные инвестиционные банки и фонды. Они извлекают выгоду из покупки больших пакетов бумаг непосредственно у эмитентов с последующей продажей на вторичном рынке.

ОТС рынок традиционно делился на «периферийный» и «уличный». На первом сделки происходили между компаниями-эмитентами ценных бумаг и покупателями, которыми обычно выступали банки. Второй был представлен торговцами, которые вели свою деятельность вблизи биржевых площадок. Такими учатниками продавались как акции, торгуемые на бирже, так и не представленные там бумаги. Интерес к малоизвестным акциям подогревался обещанной многократной прибылью. Привлекала трейдеров также экономия на биржевом членстве.

Основы современного внебиржевого рынка заложены в США в конце XIX века. Самой известной внебиржевой площадкой, которая в дальнейшем стала централизованной биржей, считается американская NASDAQ. На рынок OTC попадают бумаги, не прошедшие по условиям листинга на бирже, либо исключенные из торгов после делистинга.

Как устроен современный внебиржевой рынок

Внебиржевой рынок современности представлен совокупностью дилеров. Они же выступают в роли маркетмейкеров, выкупающих и хранящих на своих счетах активы. Если классический брокер на бирже берет с клиента комиссию за проведение сделок и обслуживание счета, то дилер продает бумаги от своего имени с наценкой. Приобретает же их со скидкой у эмитента или другого дилера, а спред между ценами покупки и продажи составляет его маржу. Профессионализм дилера заключается в том, чтобы найти недооцененные активы как можно дешевле и продать их по рыночной цене. Таким образом, дилерская компания торгует на свой страх и риск, в отличие от брокера, который получает вознаграждение независимо от прибыльности сделки для клиента. Одна и та же финансовая компания может выступать в роли дилера и брокера, работая на двух рынках сразу.

Внебиржевая торговля, в отличие от централизованной биржи, не имеет определенного местонахождения. Однако существует электронная площадка, предоставляющая услуги сторонам сделки. Это – организованный внебиржевой рынок. Есть примеры и неорганизованного, когда проводятся сделки купли-продажи акций между двумя физическими лицами. Отдаленным примером подобного рынка можно назвать частные объявления в социальных сетях или на агрегаторах типа Avito. Здесь тоже нет гаранта, а риск выше. Но зато можно купить вещи, которые в разы дешевле, чем в магазине, где есть централизованный поставщик и гарантия возврата. Более распространенным является организованный рынок, так как он имеет определенные правила функционирования и предоставляет клиентам чувство защищенности. Хотя и в этом случае гарант сделки отсутствует.

Принципами внебиржевой торговли являются децентрализация, отсутствие гаранта исполнения сделки и предварительного фондирования. Сроки по данным сделкам устанавливаются самими участниками.

На внебирже предварительное депонирование счетов не требуется, достаточно после получения продавцом суммы на свой счет дать поручение регистратору на переоформление бумаг. Поскольку во внебиржевой системе отсутствует гарант проведения сделки, которым на бирже может выступать клиринговая компания, то профессиональным участникам рынка приходится использовать другие варианты риск-менеджмента. Например, решение о максимальных объёмах сделки с конкретными участниками, так называемые кредитные линии (лимиты на контрагента).

Электронная система выставляет цену котировки бумаги, по которой клиент может купить актив. Поскольку котировка по данным бумагам не является общепризнанной и носит индикативный характер, то у инвестора нет обязательства покупки именно по этой цене. Итоговая информация о проведенной сделке, включая объём и цену, не предоставляется в общий доступ. По сути, внебиржевая площадка похожа на справочное бюро, где участники узнают цены и условия сделки.

Внебиржевой рынок ценных бумаг в России

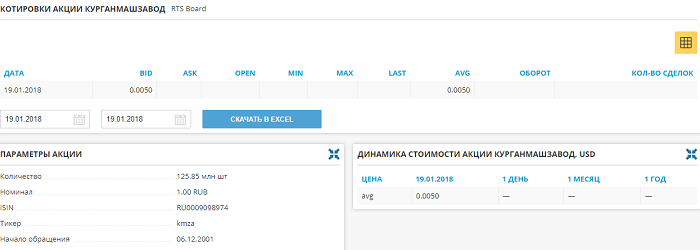

Самой большой площадкой OTC рынка в РФ является торговая секция RTS Board. На момент публикации в системе RTS Board представлены 651 акция и 451 эмитент, что вдвое превышает показатели Московской биржи. Однако среди участников преобладают эмитенты малой и средней капитализации. Здесь есть два формата торгов: электронная площадка (организованный рынок) и секция торгов «на доверии», где участники самостоятельно находят друг друга и заключают сделки. Заявки, в отличие от биржи, носят адресный характер, то есть, продавец и покупатель известны. Котируются активы в USD, но расчеты проводятся в рублях.

Среди инструментов – акции, облигации, ETF (в том числе американские), фьючерсы, валютные контракты, монеты и др. Интерес представляют, например, еврооблигации с высокой доходностью, которые не торгуются на биржах. Но цена их стартует от $100 тыс., и доступны они только квалифицированным инвесторам. Полный список торгуемых инструментов можно скачать и отфильтровать по ссылке: http://rtsboard.com/ru#instruments. Сводная статистика всех внебиржевых сделок ежедневно публикуется Московской биржей (https://www.moex.com/ru/expit/onlinetrades.aspx). Она собирает данные с участников – дилеров, брокеров, управляющих компаний. В день проводится 300–500 сделок на сумму в десятки миллиардов рублей.

Обращение ценных бумаг имеет статус непубличного. Оформляются они договором купли-продажи гражданско-правового характера. Стандартизация пунктов договора отсутствует на внебиржевом рынке. При передаче активов бумаги не проходят через депозитарий, а сразу попадают в реестр акционеров с новым именем владельца. Срок закрытия сделки не регламентируется и зависит от договорённости сторон.

На Московской бирже гарантом, обеспечивающим поставку бумаг покупателю и получение денег продавцом, выступает Национальный клиринговый центр (НКЦ). На внебиржевом рынке единственной гарантией являются упомянутые выше лимиты (кредитные линии), которые устанавливаются профучастником – дилером или брокером. Чем меньше лимит на контрагента, тем ниже потенциальные потери.

Расчет по сделке часто осуществляется с привлечением третьих лиц, по так называемой системе Delivery vs Payment (DVP), что переводится с английского как «доставка против оплаты» (можно перефразировать как «утром деньги – вечером стулья»). В качестве третьего лица к сделке может привлекаться Национальный расчетный депозитарий (НРД). Им будет произведен расчет между участниками, после обеспечения счета продавца бумагами, а покупателя – деньгами. Также платежи могут проходить в свободной форме, где деньги проходят по расчетным счетам контрагентов, а бумаги – по счетам депо. Но такие расчеты происходят в случае доверительных отношений между покупателем и продавцом.

Как выйти на внебиржевой рынок

Выход инвесторов к торговле внебиржевыми активами совершается через обычного лицензированного брокера. У него открывается счет и создается личный кабинет. Как и обычно, вам выдаются ключи от торгового терминала, предоставляется доступ к отчетам и аналитике. Для покупки бумаг дается поручение дилеру (часто – тому же брокеру, но выступающему в другой ипостаси). Заявка подается либо непосредственно продавцу – дилеру, либо (чаще) через особую голосовую платформу. Ведущая компания в этой нише – Premex, дающая доступ сразу ко многим дилерам. Полный список профучастников можно скачать по ссылке: http://rtsboard.com/ru#participants.

Частные инвесторы не имеют прямого доступа к системе RTS Board, поскольку подключаются к ней через брокера. Но они могут просматривать инструменты, цены и аналитику на сайте площадки, через брокерский терминал или через RTS Board EQ. Правда, он стоит 2500 руб. за подключение и от 5000/мес. за использование. Однако индикативные котировки всегда доступны, хотя и с лагом по времени, на бесплатных сервисах типа stocks.investfunds.ru. Поиск нужных активов ведется по названию эмитента, ISIN, тикеру или регномеру.

Поручения даются с использованием терминала PRICE, который работает на базе RTS Board. С лицевого счета средства переводятся на сегрегированный счет (без доступа к нему брокера), и уже оттуда списываются при покупке нужных активов. Как и при инвестировании на обычной бирже, ваши данные заносятся в реестр акционеров. За вами закрепляются все права, в том числе на дивиденды.

Комиссия у брокеров выше, чем на биржевом рынке, и составляет десятки долларов за каждый лот. Размер колеблется от 0.1 до 0.35% от суммы сделки при минимальной сумме от 1000 руб. Это связано с тем, что сделки проводятся редко и в ручном режиме. Однако лоты на внебирже, как правило, большие, а потенциальный доход – выше. Порог входа на рынок OTC для розничного неквалифицированного инвестора может начинаться от нескольких тысяч рублей. Но, учитывая размер лотов и комиссий, имеет смысл заходить с суммой от 50 000, а лучше – 100 000 руб.

Плюсы и минусы внебиржевых сделок

Несмотря на активное развитие и рекламу классического фондового рынка, OTC не теряет своего значения. В РФ сделки на внебиржевом рынке в несколько раз превышают биржевые по количеству. Есть страны, где OTC не пользуется популярностью, например, Япония. Однако в большинстве развитых государств этот вид торговли ценными бумагами полноценно функционирует. Опытные инвесторы находят там активы, которые приносят в дальнейшем многократную прибыль. Некоторые игроки диверсифицируют риски при помощи активов с внебиржевого рынка, а кто-то уходит в «тень» и оптимизирует налоги.

Итак, перечислим преимущества рынка OTC:

- Вероятность найти редкие и перспективные активы, которых нет в листинге бирж.

- Потенциально можно заработать больше на разнице цен (спред ничем не ограничен), высоких дивидендах и больших купонах.

- Волатильность котировок ниже, чем на бирже, из-за отсутствия спекулятивных игроков.

- Действует принцип «оптом дешевле», что позволяет сэкономить на крупных лотах.

- Продавец и покупатель известны, в отличие от биржи, где торги проходят анонимно.

- На бирже, в целях борьбы с манипулированием котировками, установлен лимит на приобретение активов одним покупателем. На внебиржевом рынке таких ограничений нет.

Недостатки рынка OTC, в основном, обусловлены неорганизованным характером торговли:

- Низкая ликвидность большинства ценных бумаг. По некоторым эмитентам сделок нет годами. Продать актив помимо биржи гораздо сложнее, чем на биржевых торгах.

- Находясь вне котировального списка, эмитент не обязан раскрывать свою отчетность. Отсюда – повышенный риск купить некачественный актив: обремененный долгами или просто переоцененный. На бирже цену определяют рыночные котировки, а проводить анализ внебиржевых бумаг можно только самостоятельно.

- Котировки носят предварительный характер и могут меняться в процессе совершения сделки.

- Сделки проводятся медленно, их сроки не регулируются и могут составлять от пяти дней до месяца (Т+30), с учетом поиска дилером подходящего контрагента.

- Заявки принимаются только в голосовом формате.

- Большой спред между ценами покупки и продажи.

- Высокая брокерская комиссия.

Из перечисления недостатков мы видим, что внебиржевой рынок не подходит для новичков. Здесь господствуют крупные игроки и опытные, в большинстве своем квалифицированные инвесторы. Для профессионалов открыты уникальные возможности заработать на сильно недооцененных компаниях, которые по тем или иным причинам не попали в листинг биржи. Инвестирование на внебиржевом рынке – не для спекулянтов. Из-за высокого спреда купить и быстро продать без большого убытка практически нереально. Зато долгосрочный инвестор, владеющий навыками фундаментального анализа, может применить здесь свою стратегию и заработать гораздо больше, чем на бирже.

Поделитесь с коллегами: имеете ли вы опыт внебиржевых сделок? Видите ли вы шансы для рядового розничного инвестора заработать на этом рынке?

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

На внебиржевом рынке также есть акции и биржевых компаний.

Но из-за того, что емкость на внебиржевом выше, то за большим объемом приходится идти туда, т.к .на биржевом рынке требуемый объем может сильно изменить цену.