Независимый отзыв о сервисе автоследования Comon

В нашем обзоре брокера Финам уже упоминался сервис автоследования Comon, но тогда в рамках одной статьи не было возможности уделить ему должного внимания и дать полноценный отзыв. Теперь же мы остановимся на этом сервисе подробно, попытавшись выявить его сильные и слабые стороны.

Что такое автоследование

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяПонятие «социального трейдинга» далеко не ново и достаточно популярно. Обычно под ним подразумеваются такие виды пассивного инвестирования, как автоследование и подписка на сигналы. Изобрести что-то новое здесь трудно.

Автоследование – это услуга, предоставляемая обычно брокером. При подключении к ней на счёте инвестора автоматически повторяются сделки управляющего. Как правило, на выбор предлагается множество стратегий с различными инструментами и базовыми активами.

По словам представителя компании Финам А. Богданова, на начало 2019 г. в рамках сервиса автоследования Comon насчитывалось 10 масштабных торговых стратегий, каждая из которых имела подписчиков с суммарными активами не менее 1 млрд руб. Авторы наиболее популярных стратегий зарабатывают на комиссиях до 2 млн руб. в месяц. Общее число инвесторов на Comon превышает 25 тысяч, причём более половины из них – подписчики активных торговых стратегий автоследования. Остальные – либо долгосрочные консервативные инвесторы, либо подписаны на торговые сигналы.

Знакомимся с Комон

Группа компаний Финам позиционирует Comon как один из своих важнейших продуктов, призванных приобщить к инвестированию широкие массы начинающих инвесторов. Зарегистрироваться в нём можно несколькими способами. Пожалуй, самый популярный из них – авторизоваться через Edox – единый доступ ко всем разделам портала Finam (официальный сайт).

Однако такой способ не всегда работает: при попытке авторизоваться в Comon система может сообщить о неверном логине или пароле. Более надёжна прямая регистрация здесь. При желании открыть торговый счёт затруднений быть не должно, поэтому останавливаться на этом не будем. Затем начинается самое интересное – выбор торговой стратегии.

Делать это придётся, по сути, вслепую: инвестор крайне ограничен в выборе аналитических инструментов. Ему доступны только доходность за различные периоды времени, максимальная просадка и два инструмента, характеризующие частоту сделок:

- ИТА – Индекс торговой активности;

- Частота сделок.

ИТА – максимальное из среднедневных значений числа сделок с каждым инструментов за последние 30 дней. Например, за 30 дней было совершено 60 сделок с акциями Газпрома и 30 сделок с акциями Аэрофлота. Тогда среднее количество сделок за один день будет соответственно 2 и 1, ИТА=2.

Частота сделок находится делением числа всех сделок, совершённых за время существования стратегии, на количество дней, прошедших с момента её запуска. В зависимости от результата различают сделки:

- очень редкие (от 0 до 0,19);

- ежедневные (от 0,61 до 9999);

- еженедельные (от 0,2 до 0,6);

- ежемесячные (от 0,03 до 0,19).

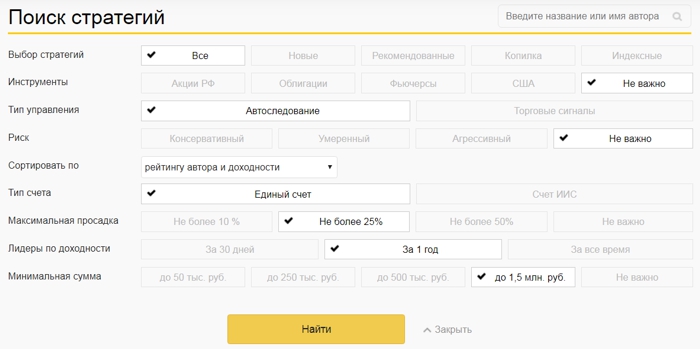

Для инвестора эти показатели не несут много полезной информации: в ней не отражается напрямую степень риска. Единственная польза заключается в приблизительной оценке комиссии брокера, которая зависит в том числе от торговой активности. Все публикуемые на Comon стратегии по степени риска распределены на консервативные, умеренные и агрессивные. По какому принципу это сделано, не уточняется. Судя по интерфейсу сервиса поиска стратегий, за критерий риска берётся максимальная просадка: соответственно не более 10%, 25% и 50%.

Инвесторы, имеющие представление о риск менеджменте и хотя бы некоторых инструментах для его оценки (коэффициенты Шарпа и Кальмара, фактор восстановления), вряд ли найдут здесь для себя что-то интересное. Более того, даже такая упрощённая поисковая система функционирует с ошибками. Предположим, требуется отобрать только стратегии, работающие с облигациями.

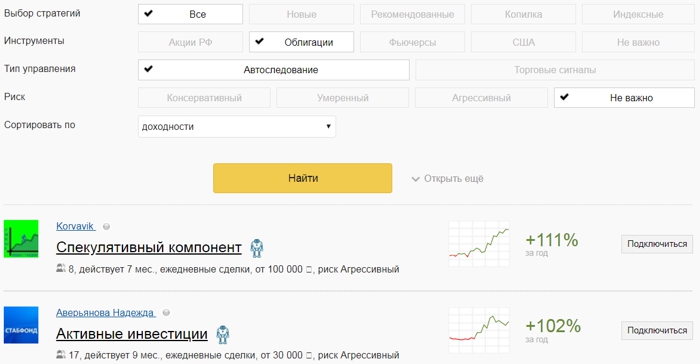

Поисковик выдал стратегии с доходностью более 100% годовых. Возможно, это активные стратегии скольжения по кривой доходности с высоким кредитным плечом? К сожалению, дело в обычной ошибке. Обе найденные стратегии ориентированы на торговлю акциями, а не облигациями. Подобные сбои случаются слишком часто, чтобы не обращать на них внимание.

Доходность на Comon

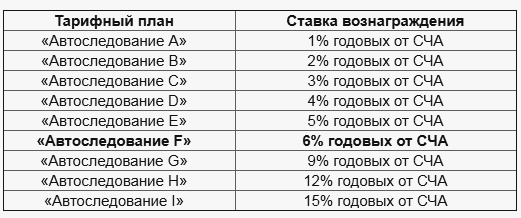

Поначалу может показаться, что на Comon много успешных управляющих с высокодоходными стратегиями (30%–40% годовых здесь далеко не предел). В этом и кроется главная ловушка для пассивного инвестора. Фактический доход подписчика может сильно отличаться от доходности управляющего. Это связано с двумя основными причинами: комиссией за подписку на сервис и проскальзыванием цен при совершении сделок. Комиссии, в среднем, 3–6% годовых от стоимости чистых активов (СЧА). Списание комиссии не зависит от фактической прибыльности торговли управляющего. Оно происходит ежедневно, годовые проценты пересчитываются на день, а СЧА берётся на момент списания.

Особенно настораживает тариф «Автоследование I». Поскольку списание комиссии происходит в любых условиях, в т. ч. и при просадке, может возникнуть ситуация, грозящая «сливом» счёта. Например, при длительной просадке глубиной до 50%: к ней добавляется комиссия в 15%, а также торговые комиссии брокера, потери при проскальзывании и т. д. В итоге инвестор может получить стоп-аут. Чтобы такого не случилось, можно изменить коэффициент следования стратегии. Это показатель, позволяющий гибко управлять степенью риска путём перерасчёта стоимости лота. Все настройки, связанные с подпиской, совершаются через личный кабинет.

Инструмент «Копилка» позволяет инвестору более гибко управлять доходностью при ежемесячном пополнении счёта. В начале каждого месяца подписчики получают сообщение с сайта, в котором им предлагается внести сумму от 5 до 30 тыс. руб. Для расчёта стоимости лота согласно уровню риска стратегии, 15 числа каждого месяца происходит автоматическая синхронизация клиентского счёта со счётом управляющего.

Чем больше подписчиков имеет стратегия, тем больше будет избыток покупателей или продавцов на рынке при поступлении очередного сигнала. Это может привести к довольно большому сдвигу цен и вместо прибыли инвесторы получат серьёзные убытки. К сожалению, подобные ситуации никак не отражены на истории доходности стратегии.При подключении стратегий автоследования к индивидуальному инвестиционному счёту (ИИС) все условия налогового вычета остаются в силе.

Как ни парадоксально, чем успешнее стратегия, тем больше будет различаться её доходность для управляющего и для инвестора. Источник проскальзываний при совершении сделок кроется в недостаточной ликвидности рынка или конкретного актива.

Калькулятор доходности на Comon

У многих пользователей возникают проблемы с пониманием принципа работы калькулятора доходности. Это инструмент, предназначенный для подсчёта фактической доходности стратегии за конкретный период с точки зрения управляющего. В описании методики расчёта доходности указана формула:

Д = ((Дкон+100%) / (Днач+100%) – 1) х 100%

Дкон – накопленная доходность на конец периода;

Днач – накопленная доходность на начало периода.

Предположим, что была инвестирована сумма 100 тыс. руб. В начале рассматриваемого периода накопленная итоговая доходность стратегии равнялась 20%, а в конце 30%. Тогда доходность за данный период равна:

((30+100)/(20+100) -1) X100%=8,33% или 130/120=1,0833.

Теперь представим более сложную ситуацию. Пусть рассматриваемая история счёта состоит из ввода средств и трех торговых периодов.

- Инвестировано 100 тыс. руб. На счету 100 тыс. руб., начальная доходность 0%.

- Заработано 100 тыс. руб. На счету 200 тыс. руб., общая доходность 100%.

- Слито 100 тыс. руб. На счету снова 100 тыс. руб., общая доходность 0%.

- Заработано 50 тыс. руб. На счету 150 тыс. руб., общая доходность 50%.

Считаем доходность по каждому торговому периоду:

- ((100+100)/(0+100) -1) X100%=100%

- ((0+100)/(100+100) -1) X100%=-50%

- ((50+100)/(0+100) -1) X100%=50%

А теперь – по всей истории счёта:

((50+100)/(0+100) -1) X100%=50%

Критики этой методики расчёта доходности на форумах утверждают, что она неверна, т. к. 100%-50%+50%=100%, т.е. суммарная доходность должна равняться 100%, тогда как фактически она равна 50%. Но здесь нет никакой арифметической ловушки. Доходности по периодам нельзя складывать, ведь поправки на изначально инвестированную сумму уже учтены в формуле. Поэтому коэффициент прироста капитала за отдельный период будем считать как сумму 100% на начало периода и доходности за период, делённую на 100%. Общий прирост инвестированных средств за всё время составит:

(100+100)/100 X (100-50)/100 Х (100+50)/100=1,5, что соответствует 50% доходности.

Отзывы о Comon на конкретном примере

Согласно публикуемой статистике, среди стратегий есть очень стабильные и высокодоходные. Пример – «фирменная» финамовская стратегия «Золотое сечение». За дату начала торговли по ней принято 1 ноября 2005 г., а суммарная доходность на настоящий момент (октябрь 2019 г.) приближается к 6000%. При первом же взгляде на график доходности бросается в глаза подозрительно ровная кривая вплоть до сентября 2008 г. Обычно такое случается при компьютерной оптимизации стратегии с экстраполяцией на прошлое, в котором реальная торговля ещё не велась.

Из очень поверхностного описания стратегии следует, что ведётся торговля акциями ведущих российских компаний, прежде всего Газпром, Сбербанк и ВТБ. Алгоритм основан на отбое котировок от линий поддержки и сопротивления, полученных путём анализа уровней Фибоначчи. По словам управляющего, годовые потери подписчиков на проскальзывании сигналов близки к 2%, что вместе с комиссиями даёт 5-6% и вполне приемлемо при среднегодовой доходности порядка 30%. Судя по ряду отзывов инвесторов, в реальности дела обстоят иначе: стратегия устойчиво «сливает».

Учитывая, что 2018 год оказался для стратегии сложным (относительная просадка достигала 17%), подобные отзывы вполне логичны. Тем более что к просадке счёта самого управляющего инвестор получает дополнительные 5–6% потерь. С апреля до сентября по стратегии наблюдались непрерывные убытки, и как раз к этому времени относятся негативные отзывы. Это яркий пример того, что инвестор, плохо знакомый с реалиями фондового рынка, зачастую не готов даже к пассивному инвестированию.

Плюсы и минусы Comon

Comon – по-своему интересный, но слишком спорный продукт, чтобы его можно было рекомендовать как вариант надёжных инвестиций для начинающих. Скорее, он подходит для молодых любителей риска с высоким уровнем доходов и нехваткой времени, а также с большим желанием изучать инвестирование самостоятельно. У него есть как достоинства, так и недостатки, баланс которых может сильно расходиться в зависимости от конкретной стратегии. Точно так же различна и тональность отзывов. Одним инвесторам посчастливилось получить неплохой доход, тогда как другие буквально не вылезали из убытков. Разумеется, впечатления этих людей диаметрально противоположны.

Перечислим плюсы и минусы сервиса Comon, как я их вижу.

Достоинства:

- Инвестор не обязан иметь обширные познания в сфере ценных бумаг;

- Простота регистрации и подключения к сервису;

- Автоследование можно применять на ИИС;

- Многообразие стратегий с разной степенью риска;

- Нет жёстких требований к размеру капитала;

- Возможность отключиться от сервиса в любой момент.

Недостатки:

- Вероятны большие различия доходности между счетами инвестора и управляющего;

- Поиск стратегий часто работает с ошибками;

- Комиссия за сервис снимается и при убытках;

- Ставки вознаграждения управляющего могут достигать 15% годовых;

- Инвестор лишён прозрачных инструментов анализа стратегии.

Для инвестора важны, прежде всего, удобство сервиса и разумные тарифы. С учётом того, что доходность даже агрессивных торговых стратегий на рынке ценных бумаг редко достигает 50% годовых, комиссия за использование сервиса должна быть небольшой и её логично снимать с заработанной прибыли, а не с суммы активов подписчика. С одной стороны, это значительно повысило бы доход инвестора. С другой – стимулировало бы трейдера заботиться о результативности торговли, а не о численности подписчиков.

А есть ли среди читателей те, кто имеет опыт инвестирования в рамках стратегий автоследования?

Всем профита!

(12 оценок, среднее: 4,75 из 5)

(12 оценок, среднее: 4,75 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Автоследую консервативную стратегию на небольшую сумму, пока убыток, но небольшой. Со статьёй согласен, инструмент крайне шляпный, ненадёжный и больших процентов не даст

Пользовался год «Самая простая стратегия», неудачно, большую часть года в минус, в конце вышел в ноль и отключился. Эксперимент получился неудачным.

Спасибо за отзыв. Какое расхождение между цифрами стратегии Comon и реальными деньгами было?

Спасибо за статью! Очень познавательно и четко! Мне понравилось. Финам это всегда двойное дно. Был из клиентом. Сами брокеры не плохие ребята, но компания далеко не очень!

Лет 6-7 назад инвестировал в самую популярную на тот момент инвестиционную стратегию от Финам. Ее очень активно продвигали менеджеры и я вложился. Стратения с автоследованием, т.е. реально ты своими деньгами не управляешь. Толком не видишь точки входа и т.д. Мои потери за 1 год такого инвестирования составили тогда 40%... Все понятно, это рынок и никто ничего не обещает. Хороший урок на будущее. Но! Через некоторое время Финам просто обнулил данные по истории стратегии, переименовал ее и продолжил дальше продавать ее людям как «новый» продукт. Вот это уже четко показывает стратегию самого Финам по выкачиванию бабла из людей.

Вложили как-то 250т.р. в автоследование.

Закрыли через год, потеряв 75т.р., или минус 30%.

При этом той стратегии уже нет в списках. А предлагают новые замечательные стратегии с невероятной доходностью 🙂

Подключила недавно стратегию, пока вроде в плюсе. А что делать, если я новичок самостоятельно разбираться некогда. Рынок всё равно никому не удавалось обойти.

Три года на автоследовании по стратегии в ожидании глубокого кризиса, ставка на золото. Итог: -57%

Спасибо управляющему стратегии за урок. Больше никаких автоследований!

Спасибо за статью! Конкретно, четко, доступно, полезно!! Вывод: ...никаких стратегий автоследования!!!! Работает только одна стратегия: «Какое небо голубое,

Мы не сторонники разбоя:

На лоха нам не нужен нож, Ему с три короба наврешь —

И делай с ним, что хошь!»

Подключил автоследование на Финам. И вроде как прибыль показывает, но в реальных деньгах ее нет. Сумма не большая, а вот комиссии как выяснилось бешеные. За каждую сделку они берут даже за одну акцию фиксированную сумму в размере 48 руб. плюс брокерский процент. Это может и выгодно если вложил миллион, а так нет. Переключил на другой тариф Консультационный. Там берут около 5 руб за сделку, но брокерская комиссия значительно выше. Буду смотреть что получится. Сервис хороший, но очень дорогой для малых сумм. Выгода начинается где то от 500000 руб. Но это не для всех.

Подключил автоследование «полупроводники USA» за пол года 18% дохода, с учетом уплаченной комиссии, пока уже пару месяцев застой, из за того что основная часть денег лежит просто в долларах, брокер говорит, что ждут пока уладится ситуация в америке после выборов.

В целом впечатления приятные, но понимаю, что в долгосрочной перспективе надо будет что то предпринимать

Накоплю 3 000, обязательно подключусь.

Как молодой и склонны к риску инвестор😃

Я как начинающий трейдер такую штуку сразу заценила, мне понравилось. Особо время на изучение технического анализа не тратишь, все сделки по счету дублируются за гуру. У меня пока что только прибыль.

Мне пока что норм. Прибыль потихоньку капает, а я в свою очередь опыта набираюсь у гуру, так как каждую его сделку анализирую. Полезно, если обращать внимание, в какой ситуации как специалист поступает.

Год назад открыл торговый счет в Финаме. Некоторое время поработал самостоятельно, но знаний явно не хватало. Обратился за помощью к своему менеджеру, получил рекомендацию попробовать подключиться к Комону. Послушал, сделал, как советовал спец. В итоге торговля явно наладилась. Есть стабильный небольшой плюс. Некоторые сделки прям просто шик. Я бы так точно не смог.

много хороших инвестиционных стратегий на Comon, удобное мобильное приложение, все прозрачно.

Недавно сотрудничаю с Финам. Активно пользуюсь сервисом автоследования. Пока еще не обжигался. Хороший брокер.

Разумеется, те, кто реально тут зарабатывает, особо хвалиться не будут на всякий случай))). Не, автоследование — тема нормальная. У меня пока доход здесь не шибко большой, но вообще потенциал хороший.

Понятное дело, что с минимальной суммы тут особо профита вкусного не получишь. Но я сперва на мелочи тестировал, а потом увеличил баланс, когда результат пошел. Вообще, система хорошая, много проблем одновременно решает.

Удобная штука, когда только начинаешь осваивать рынок. Мне понравилось, не приходится нервничать и на свои плечи всю ответственность взваливать. Да, дополнительная комиссия. Но зато спокойно на душе.

Скажу, что опытному трейдеру будет сложно наблюдать, как кто-то распоряжается его кровно нажитыми))). Новичку попроще будет. Стратегии разные есть, особо рисковые выбирать не советую. Сейчас ситуация на рынке неоднозначная. Но в целом тема тут неплохая. Думаю, что новички точно оценят по достоинству. Сами сейчас не всегда удается принять правильное решение.

Статья полезная, разбирает все плюсы и минусы автоследования. Только надо внимательно выбирать стратегию, я за этим занятием много времени провел. Но зато и результат радует, в минус не ушел и профит есть, хоть и не такой большой, как мечталось с самого начала

Все прекрасно в курсе, что сейчас творится на рынке. И начинать инвестировать с нулевыми знаниями, но огромными амбициями явно не самое лучшее время. Так что мой отзыв будет посвящен сервису автоматического повторения сделок Comon от брокера Финам. Мне кажется, что на это действительно стоит обратить внимание, если вы хотите взять хороший старт или исправить минусовую позицию. У меня был именно второй вариант, так как снижение цен акций не могло не сказаться.

Итак, вы подключаетесь и выбираете стратегию. Если анализировать сложно, то просто не гонитесь за самыми большими прибылями, сейчас актуальнее минимизация риска. А лучше и вовсе проконсультироваться со своим менеджером. Когда начинает работать гуру — главное самому параллельно учиться и наблюдать. У меня опыт положительный, он сумел мой депозит вывести из неплохой такой просадки, которую я сам напортачил, так как не ожидал настолько глубокого падения. На данный момент осталось совсем немного отбить, думаю, он справится. Мне понравилось, что управляющий строго следует выбранной стратегии и не поддается эмоциям. А это сейчас очень важно.

Ну, Граалем я этот сервис не назову. Но сейчас… почему бы и нет. Я вот точно не смогу торговать более строго и точно. Сервис прикольный, параллельно еще и учишься, глядя на сделки управляющего.

все комменты последние — заказные и липовые. очевидно стратегии эти разводняк чистой воды и автор подробно описал почему

Действительно — последние сообщения больше похожи на рекламу — никаких конкретных фактов, нет человеческого бытового языка — заученные маркетинговые формулировки)