Фьючерсы на биткоин: новый биржевой инструмент XBT

Статья написана по горячим следам важного события в мире финансов. Прямо сейчас происходит рождение нового актива, и от того, как он себя поведет в ближайшее время, во многом зависит будущая конфигурация рынка. О том, что первый фьючерс на биткоин выведен на биржевые торги, я уже сообщал в Вконтакте и в группе Телеграм. В статье мы рассмотрим более подробно:

- как возник новый финансовый инструмент;

- чем отличается торговля на фондовой и криптовалютной биржах;

- как скажется запуск нового актива на динамике цен на биткоин.

Как появился фьючерс на биткоин

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяПопытки вывести на биржу производные инструменты, связанные с биткоином, предпринимались и раньше. Самый известный пример – биржевые ноты на курс биткоина на Стокгольмской Nasdaq, которые обращаются там с 2015 года. Однако капитализация шведской дочки в десятки раз уступает американской Nasdaq и ноты не получили широкого распространения. Да и сами ноты как инструмент, не имея под собой никакого обеспечения, в отличие от фьючерсов, не слишком популярны.

В августе 2017 было объявлено о сотрудничестве Чикагской биржи опционов CBOE (Chicago Board Options Exchange) с относительно небольшой криптовалютной биржей Gemini, с офисом в Нью-Йорке. Они добились разрешения Комиссии по торговле товарными фьючерсами (CFTC) на выпуск привязанного к биткоину дериватива. Интрига состояла в том, что CBOE сделала все, чтобы опередить своего более крупного конкурента, который специализируется на фьючерсах – чикагскую биржу CME (Chicago Mercantile Exchange). Это удалось, и старт первого в истории биткоинового фьючерса был дан в ночь с 10 на 11 декабря 2017. Первые торги на CME, в свою очередь, намечены на 18 декабря 2017. Комиссии по сделкам до конца года будут отменены.

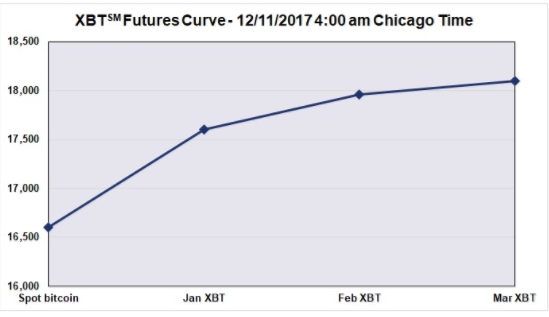

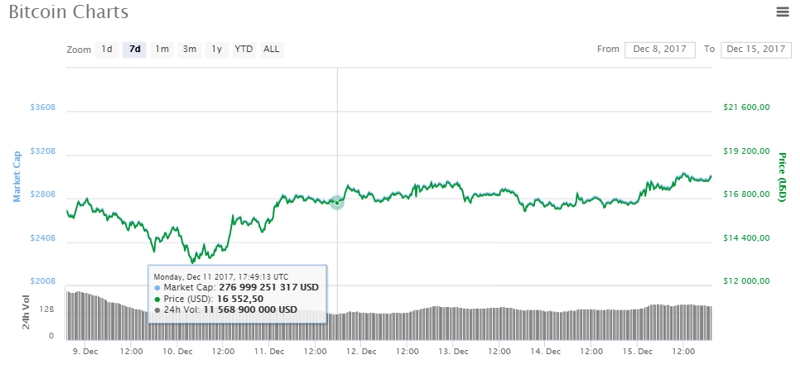

Активность торгов в первый день превзошла ожидания устроителей и возможности биржевой инфраструктуры. 11 декабря пришлось дважды останавливать прием заявок, а сайт большую часть дня работал с перебоями. Цена фьючерса под стикером XBT, стартовав с 15 000$, поднималась в моменте на 25%.

Сам базовый актив при этом проявлял гораздо меньшую волатильность, поднявшись в цене в среднем на 5%.

Остается под вопросом реакция рынков на запуск фьючерса на CME 18 декабря. Разница не только в том, что эта чикагская биржа является более капитализированной площадкой и специализируется на фьючерсах, но и в том, что она сотрудничает с четырьмя крупными криптовалютными биржами: BitStamp, Kraken, GDAX и ItBit. В любом случае появление нового инструмента на американском биржевом рынке означает потенциально неограниченный приток ликвидности.

Криптобиржа и фондовая площадка: в чем разница

Покупая биткоин на криптовалютной бирже, частный инвестор берет все риски на себя. При этом неторговые риски преобладают над торговыми: скама биржи или мошенничества вы опасаетесь не меньше чем падения курса. До этого момента криптовалюту покупали на «самопровозглашенных» сайтах, на свой страх и риск в основном отдельные инвесторы, действуя в нерегулируемой «серой» зоне. Теперь официально и «белым» способом можно делать ставки на курс биткоина, получать легальную прибыль и платить с нее налоги. Это означает, что в игру вступают крупные институциональные инвесторы – банки, хедж-фонды, брокеры, которые до сих пор стояли в стороне. Площадки, на которых идут торги фьючерсами — это биржи с вековой историей, находящиеся под контролем финансовых властей.

Покупая криптовалюту, вы можете получить только то, что есть в наличии в стакане ордеров и только то, за что вы заплатили в полном объёме. В случае с фьючерсом, вы можете не только купить, но и взять в кредит даже то, чего еще нет. Проще всего продемонстрировать это на примере нефтяных фьючерсов: 90% из них не завершаются физическими поставками. Трейдеры зарабатывают с кредитным плечом на изменении стоимости базового актива в большую или меньшую сторону, а поставщики (в случае, если товар поставляется) хеджируются от обвала цен в период до экспирации контракта. По аналогии с нефтью, фьючерс на биткоин – это так называемый расчетный актив, от изменения курса которого покупатель может получить прибыль. Сам биткоин при этом никто не получит.

Таким образом, если не сам биткоин то фьючерсы на него, становятся общепризнанным и законным финансовым инструментом. Биржа CBOE уже объявила о планах запустить аналогичные фьючерсы на Ethereum и другие криптовалюты из топ-10. В течение ближайших нескольких месяцев ожидается появление соответствующих ETF-фондов. Сама криптовалюта при этом не становится более легальной и безопасной и не получает официального признания как платежное средство.

Как фьючерсы повлияют на рынок криптовалют?

У всех производных финансовых инструментов есть две отличительные особенности:

- Возможность приобретать актив с частичным обеспечением, то есть в кредит;

- Игра как на повышение (торговля в лонг), так и на понижение (шорт) стоимости базового актива.

Эти особенности во многом определяют перспективы влияния фьючерсов на рынок криптовалют. С одной стороны, регулируемые площадки и официальный статус законного инструмента приближают признание криптовалют как финансового актива. С другой стороны, появляются новые риски, которые раньше криптовалютам не были свойственны. Я имею в виду возрастающие возможности для манипулирования курсом со стороны крупных игроков. Они умеют зарабатывать как на росте, так и на падении курсов: направление движения цены им безразлично. Более того, многие из них зарабатывают только в периоды волатильности. В отличие от частных инвесторов, которые купили биткоины в расчете на рост его стоимости.

Конечно, манипуляции курсом есть и сейчас. Так, большие биржи и майнерские пулы способные как загнать цену наверх, ограничивая предложение, так и опустить её вниз, выбросив на рынок большое количество монет. Но теперь мы имеем дело со структурами, которые обладают практически неограниченными запасами ликвидности и способными играть в шорт десятками миллиардов долларов, да еще и с плечом. И чем большей будет амплитуда движения курса, тем большую прибыль они извлекут. То есть следствием появления фьючерсов может стать не ожидаемая стабилизация курса, а рост его волатильности. Мы пока не знаем, что возобладает на рынке: жажда наживы со стороны крупных игроков или конкуренция между ними, когда устанавливается баланс разнонаправленных интересов продавцов и покупателей. Вероятность второго варианта я тоже не исключаю.

Что касается возможностей покупки фьючерсов на биткоин из России, то пока доступные варианты найти сложно. Из русскоязычных вариантов можно ознакомиться, например, с предложением европейского брокера EXANTE (сайт exante.eu/ru), который загрузил данный фьючерс в свой терминал с первого дня торгов.

Но прежде чем что-то предпринять в новой ситуации, следует помнить о рисках. Я предлагаю несколько рекомендаций, часть из которых носит универсальный характер, часть – относится к специфике рынка криптовалют.

- Не инвестируйте в криптовалюту существенную часть портфеля, потеря которой критично скажется на вашем бюджете. Какую долю выделять – каждый решает сам, но лично я не рискую более чем на 5-10%.

- Диверсифицируйте свои риски, распределяя их по нескольким зарекомендовавшим себя валютам. Пропорция обычно зависит от величины капитализации (смотрим, например, на coinmarketcap.com).

- Не инвестируйте в токены на этапе ICO, если у вас недостаточно опыта в анализе надежности и перспективности проекта;

- Не поддавайтесь эмоциям и не предпринимайте поспешных необдуманных действий. К сожалению, большинство неквалифицированных инвесторов терпит убытки, продавая актив на падении и покупая на ценовом пике.

- Внимательно отслеживайте ситуацию на рынке криптовалют: стратегия «купил и забыл», в условиях повышенной волатильности, может не сработать. Снизить риск быть застигнутым врасплох, может аппаратный кошелек, который не зависит от администрации биржи.

- Помните, что биткоин и другие криптовалюты, несмотря на появление легальных финансовых инструментов, продолжают оставаться ничем не обеспеченным и высоко рискованным активом.

Если у вас есть свое мнение по теме, то напишите в комментариях.

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Информативно.

Спасибо

"Но теперь мы имеем дело со структурами, которые обладают практически неограниченными запасами ликвидности и способными играть в шорт десятками миллиардов долларов, да еще и с плечом. И чем большей будет амплитуда движения курса, тем большую прибыль они извлекут. То есть следствием появления фьючерсов может стать не ожидаемая стабилизация курса, а рост его волатильности. " — в точку. Курс настолько стремительно взлетел, что соблазн зашортить, имея для этого неограниченную ликвидность очень даже велик. Учитывая еще, что сам по себе биткоин ничем не обеспечен, то вообще пффф. Деньги из ничего.