Индивидуальный пенсионный капитал для инвестора

Тему пенсионных накоплений я считаю важной для каждого человека. При этом ваш возраст совершенно не обязательно должен быть близким к пенсионному. Чем раньше вы начнете что-то предпринимать в этом направлении, тем проще будет сформировать достойный капитал к моменту прекращения трудовой деятельности. Скажу прямо, мне самому было полезно разобраться в вопросе подробнее: подготовка к пенсии является неотъемлемой частью личного финансового плана, к которому я уже не раз обращался на блоге и использую в обучающем курсе Ленивого инвестора.

Как устроена пенсионная система РФ сегодня

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

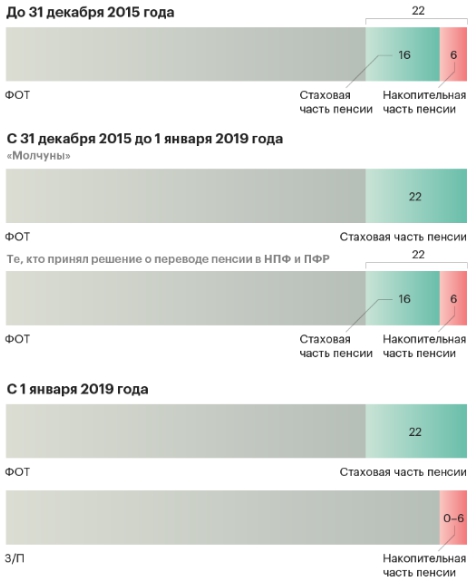

ПодписатьсяПолистав архив моего блога, вы без труда найдете полезные статьи об инвестировании в свою будущую пенсию (например, здесь и здесь). Напомню схематично, как выглядят отчисления в накопительную часть пенсии по закону №167 ФЗ от 15 декабря 2001 года.

Распределительно-накопительный характер представляет из себя гибрид государственной (т.н. солидарной или распределительной) системы и накопительной части, которую гражданин вправе перевести в один из негосударственных пенсионных фондов либо оставить по умолчанию в ПФР. Накопления в таком виде формировались с 2002 по 2014 год (до заморозки накопительной части) у граждан младше 1967 г.р. Всего накопительную часть имеет 81 млн граждан, из них в негосударственные фонды перешли более 32 млн. А вот по объему накоплений НПФ в 2016 г. опередили ВЭБ, который выступает управляющей компанией ПФР почти в 2 раза. То есть частным фондам доверяют свои средства более обеспеченные россияне. Однако с 2014 года все 22% взносов работодателей поступают в солидарную страховую часть. В её изначальном виде накопительная система уже не работает и социальный блок правительства во главе с О.Голодец активно лоббирует её ликвидацию.

Почему возникла необходимость новой пенсионной реформы

Любой из вас, не погружаясь глубоко в теорию, сможет назвать две ключевые проблемы:

- Государство не может гарантировать нам достойную жизнь на пенсии. Это подтверждается:

- традиционно низким уровнем жизни у действующих пенсионеров;

- заморозкой (читай: безвозвратным изъятием) накопительной части, длящейся с 2014 года и уже заложенной в бюджет на 2018—2019 гг.;

- практикой отказа от индексации пенсий на размер инфляции, как это произошло в 2017 году;

- неспособностью ПФР справиться с дефицитом, который давно перевалил за триллион рублей и покрывается замороженными средствами будущих пенсионеров;

- непрекращающимися попытками правительства реформировать пенсионную систему, тогда как для её стабилизации необходимо минимум 2-3 поколения;

- принятой концепцией расчета страховой части не в деньгах, а в баллах;

- усугубляющейся демографической ситуацией, то есть ростом удельного веса неработающих граждан.

- Россияне в большинстве своем не готовы брать на себя ответственность за инвестирование в собственное будущее. Этому не способствует менталитет, сформированный десятилетиями социального иждивенчества, когда было принято рассчитывать на скудное, но гарантированное государственное обеспечение. Эксперты и руководители НПФ уже сейчас говорят, что низкий уровень доходов большинства населения не позволяет делать дополнительные взносы. Невелик и кредит доверия к государственной пенсионной политике. Называют цифру от 10 до 30% населения, готового добровольно делать отчисления. Поэтому перед авторами новой реформы стояла задача разрешить эти два противоречия: сократить дефицит пенсионного бюджета и побудить граждан активнее включаться в формирование собственного пенсионного капитала. С этой точки зрения, идея индивидуального пенсионного капитала (ИПК) лежит в русле норм, принятых во всех развитых странах.

В случае принятия закона об ИПК до конца 2018 года, он начнет формироваться на лицевых счетах работающих россиян с 2019 года.

Важно: введение ИПК не отменяет действующую страховую (балльную) часть, куда пойдут все 22% отчислений. Он идет в дополнение к уже существующей системе. Что касается накопительной части, уже имеющейся на лицевых счетах, то она может влиться в ИПК в качестве первоначального взноса. При желании остаться в рядах «молчунов», и формировать только страховую пенсию, накопительная часть будет конвертирована в баллы.

Как работает индивидуальный пенсионный капитал

Участвовать в системе ИПК будут только негосударственные пенсионные фонды, а под управлением государственного ПФР оставят распределительную (страховую) часть. Вводить систему ИПК планируется постепенно. В 2019 году предполагается переходный период и отчисляться ничего не будет. Затем, с 2020 по 2025 год взносы будут расти на 1% ежегодно и достигнут 6%, с последующим возможным ростом до 12%. Правда, для граждан верхнего потолка здесь нет, можно устанавливать себе любой процент. Можно вовсе отказаться от участия, а также в любой момент взять каникулы до 5 лет и продлевать их хоть пожизненно. По заявлению можно как уменьшить, так и увеличить размер взноса. Но по умолчанию, отчисления будут увеличиваться в течение 6 лет на 1%. Самозанятые предприниматели должны будут проходить регистрацию в программе ИПК самостоятельно: выбрать НПФ, пенсионный план и ставку отчислений. Чтобы мотивировать участников на добровольные взносы, предлагается ввести налоговые льготы для физических лиц. Речь идет об освобождении от НДФЛ суммы добровольных взносов, но не более 6%. По второму варианту ставка НДФЛ снижается с 13 до 10%, если участник отчисляет в фонд 10%. Освобождение коснется и третьих лиц, если они делают отчисления в ИПК в пользу своих близких. Чтобы заинтересовать работодателей, для них предусмотрен вычет по налогу на прибыль, на сумму собранных в ИПК средств: в 2019—2024 — 3%, с 2025 – 6%.

Готовящийся закон об ИПК предполагает право распоряжения и наследования пенсионного капитала. Накопленные на счете средства до 20% можно забрать за 5 лет до наступления пенсионного возраста. Либо все 100%, но при определенных обстоятельствах: в случае необходимости дорогостоящего лечения застрахованного лица или даже его родственника. В этом смысле ИПК скорее напоминает банковский депозит, чем прежнюю накопительную систему. Уточнение: все досрочно изъятые средства облагаются НДФЛ. Спустя год после начала обсуждения, ЦБ и Минфин отказались от изначально предложенного принципа автоподписки, сочтя его, по сути, принудительным. Вместо этого, будет введена авторегистрация в системе, но для активации участия, гражданин должен лично подать заявление. Чтобы посмотреть на планы правительства более системно, выделим плюсы и минусы законопроекта об ИПК. Начнем с плюсов:

- Создается система, подталкивающая граждан к формированию собственного пенсионного капитала.

- В условиях заморозки и фактического развала накопительной системы, ИПК является единственной централизованной альтернативой создания пенсионных накоплений.

- Статус частной собственности, признаваемый за накоплениями, с возможностью досрочного изъятия и наследования.

Минусы:

- Пока неясно, будут ли мотивированы работодатели незначительным снижением налога на прибыль. На них возлагается масштабная разъяснительная и организационная работа по вовлечению работников в систему ИПК, а также её бухгалтерское сопровождение.

- НПФы рискуют потерять свою долю рынка, из-за перехода на добровольный характер взносов. В экономике тем самым уменьшится количество «длинных» пенсионных денег, которые сегодня служат важным источником ликвидности.

- Нет четко прописанной процедуры участия в ИПК фрилансеров и подобных им категорий граждан.

Как частному инвестору готовиться к будущей реформе

Закон еще не принят, его положения в стадии согласования, которое может продолжиться до конца 2018. Вопрос: не поторопился ли я публиковать статью, которая не дает окончательных ответов на поставленные в ней вопросы? Отвечу, что нет. Каждый потерянный для долгосрочной стратегии год наносит ущерб для реализации личного финансового плана. С большой вероятностью, закон будет принят и его общие контуры полезно знать заранее. Считаю, что грамотный инвестор должен своевременно мониторить все происходящие в финансовой сфере изменения. Уже сейчас ясно одно: что бы ни происходило в пенсионной системе, каждому из нас стоит позаботиться о долгосрочных инвестициях. Только они позволят в будущем сохранить привычный образ жизни после ухода на пенсию. К сожалению, мы не можем полагаться в этом на государство, а рассчитывать только на помощь своих детей было бы эгоистичной и не вполне ответственной позицией. Я бы сказал так, что в наилучших стартовых позициях для начала инвестирования в свое будущее находятся те, кому сейчас 18. Итак, мы имеем три варианта инвестирования в пенсионный капитал.

- Участвовать в будущей системе ИПК через своего работодателя или выбрать программу самостоятельно, если вы самозанятый гражданин.

- Ничего не предпринимать и, если ваши средства сейчас находятся в ПФР, оставить их в солидарной системе. В этом случае ваши накопления будут направлены на финансирование сегодняшних пенсионеров или иные бюджетные нужды. Юридически они зачтутся вам в виде баллов на счете застрахованного лица.

- Самостоятельное формирование пенсионного капитала через инвестирование в долгосрочные инструменты. Это может быть портфель из пролонгируемых депозитов с капитализацией процентов в надежных банках, индексных фондов акций, ETF, ПИФов, ОФЗ, облигаций «голубых фишек», иностранной валюты. Подойдут также долгосрочные программы накопительного страхования жизни, при условии, что вы их хорошо изучили и просчитали. Учитывая страновые риски, которые на таком большом горизонте нельзя предвидеть, стоит включить в портфель зарубежные активы.

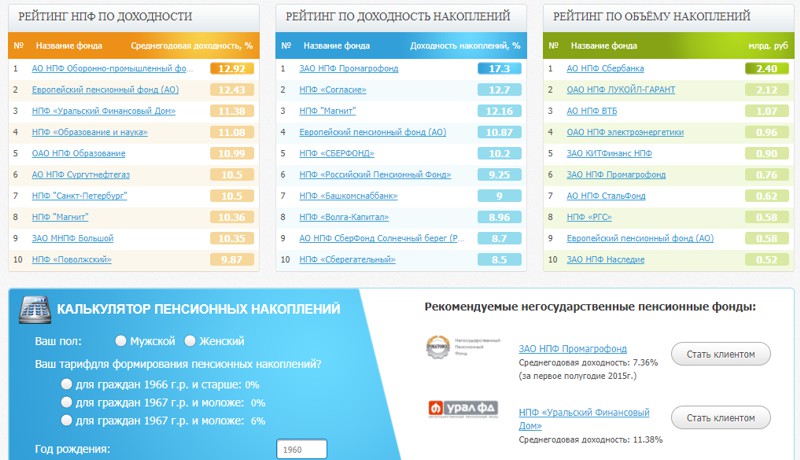

Поскольку управлять средствами ИПК будут негосударственные пенсионные фонды, инвестору, если он хочет вступить в программу, следует заранее позаботиться о выборе надежного НПФ. Как бы ни выглядела система ИПК в её окончательной редакции, я рекомендую внимательно анализировать рейтинги НПФ по доходности, надежности, а также по объему привлеченных средств. В сводном виде их удобно смотреть на сайте ratingnpf.ru. Там же – пенсионный калькулятор по действующей системе и онлайн-форма заявок во все фонды.

Версию ведущего отечественного рейтингового агентства можно анализировать на сайте raexpert.ru, Так же, как и банками, важно не ограничиваться одним показателем, например, ориентироваться только на доходность. Такой подход чреват тем, что вы доверите свой ИКП фонду, который проводит рискованную инвестиционную политику и не имеет достаточного резерва для покрытия возможных убытков. А что вы уже знаете о проекте внедрения индивидуального пенсионного капитала? Планируете ли вы свою будущую пенсию и что предпринимаете для формирования личных накоплений? Поскольку рамки статьи не предполагают подробного обзора инструментов для составления финансового плана, рекомендую читателям курс Ленивого инвестора, где этим вопросам посвящена первая неделя (её можно пройти бесплатно) и урок №6.

Всем профита!

(3 оценок, среднее: 3,67 из 5)

(3 оценок, среднее: 3,67 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Из статьи совершенно непонятно, что будет с НПФ и останутся ли они вообще после пенсионной реформы с принятием закона об ИПК? Куда денутся те деньги, которые уже у граждан зависли в НПФ. У некоторых это суммы 200-500 тысяч. Их просто спишут?

Мне из статьи понятно, что 1. НПФ будут, но лишатся накопительной части, доля рынка для них сократится; 2. Накопленные средства либо перейдут в ИПК в качестве первоначального взноса в НПФ, либо конвертированы в баллы, если гражданин решить не вступать в ИПК и оставит себе только страховую пенсию. Увы, предвижу, что таких будет немало.

Мы разные статьи читаем что-ли?

Написано же: «Участвовать в системе ИПК будут только негосударственные пенсионные фонды... Что касается накопительной части, уже имеющейся на лицевых счетах, то она может влиться в ИПК в качестве первоначального взноса.» Так с чего вдруг НПФ лишатся накопительной части, если она уже была там?

Хорошая статья. Спасибо, Антон. Есть о чем подумать.

Благодарю за полезную статью!

И все им мало... Итак треть зарплаты воруют по сути своей.

Будь моя воля — вообще бы ничего в ПФР не отчислял. На одном блоге видел расчеты инвестиций этих 22% на протяжении жизни. Если бы не отдавали их в ПФР, а инвестировали хотя бы в депозит. Скажу я вам, с учетом сложных %, цифры заманчивые...

Отчисления в ПФР и депозиты — это разные вещи.

В ПФР вы можете отчислять (по ФЗ-56) любые суммы. Хоть по 1 рублю. И получать ежегодный доход.

А под ставки депозитов действуют минимальные лимиты. С вашим 1 рублем ни один банк связываться не будет. Для хорошего депозита нужно нести сразу несколько сотен тысяч, а лучше миллионов рублей. С вашим 1 рублем ни один банк связываться не будет.

У меня одного опрос не работает?

Опрос действительно не работал. Пришлось удалить.

сайте ratingnpf.ru. А ничего что сайт ещё лохматого 2015 года доходность НПФ показывает? С такой точностью, о какой думалке может идти речь. И вообще обсуждать непринятое вообще бесполезно, только нервы себе тратить

Концепция ИПК в последней редакции (без автоподписки) — это изобретение велосипеда. В России уже 10 лет (с 2008 года) действует ФЗ-56, позволяющий уплачивать дополнительные взносы в накопительную часть за счет собственных средств. В том числе — через работодателя.

Размер и периодичность взносов по ФЗ-56 гражданин устанавливает сам. При этом получает налоговую льготу — возврат 13% от уплаченных взносов за год. Социальный налоговый вычет называется.

Проще говоря, вы можете и сегодня нести свои деньги в накопительную (сверх взносов работодателя). Без всяких ИПК.