Выпуск облигаций: как это происходит

Облигации часто называют защитным классом активов, которые должны присутствовать в любом, даже агрессивном портфеле в качестве балансирующего элемента. Правильно подобранные облигации могут не только удержать портфель от сильных просадок в кризис, но и обеспечить доходность на 2–3% выше инфляции. Из этой статьи вы узнаете, как организован выпуск облигаций, где их искать, как фильтровать и анализировать параметры выпуска.

Организация выпуска различных типов облигаций

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяВыпуском или эмиссией (emissio на латыни – выпускать) государственных и муниципальных облигаций занимается Министерство финансов РФ и исполнительные органы муниципальных образований, наделенные надлежащими полномочиями в соответствии с ФЗ-136 от 29.07.1998 «Об особенностях эмиссии и обращения государственных и муниципальных ценных бумаг». Эмиссия корпоративных облигаций регулируется ФЗ-39 от 22.04.1996 «О рынке ценных бумаг» и подзаконными актами ЦБ РФ и осуществляется по строгому алгоритму, который включает в себя:

- Принятие решения о размещении

В акционерном обществе — постановлением совета директоров;

В обществе с ограниченной ответственностью – общим собранием участников.

- Утверждение решения об эмиссии

Не позднее 6 месяцев с даты принятия решения.

- Государственную регистрацию выпуска

Не позднее 3 месяцев с даты утверждения решения о выпуске.

- Размещение ценных бумаг на первичном рынке

- Государственную регистрацию отчета об итогах выпуска

Не позднее 30 дней после окончания срока размещения, указанного в решении о выпуске.

Анализ параметров эмиссии облигаций

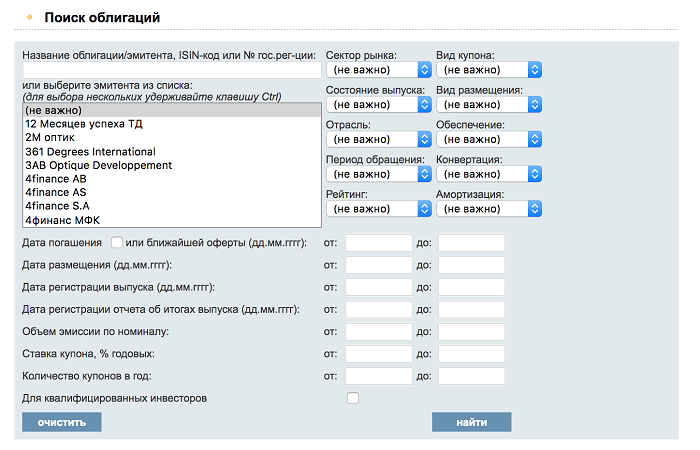

Два основных ресурса для подбора облигаций – это rusbonds.ru и cbonds.info. Rusbonds полностью посвящен российскому рынку облигаций, а Cbonds также позволяет вести поиск долговых бумаг на большинстве развитых рынков. Сайт Rusbonds удобен тем, что не требует регистрации для работы с формой поиска. Он позволяет создавать запрос по большому количеству параметров, от даты погашения до отраслевой принадлежности эмитента, всего 18 опций. Форма поиска доступна по ссылке rusbonds.ru/srch_simple.asp

Если вы ищете конкретную ценную бумагу или эмитента, найти можно по тикеру, названию или регистрационному номеру. Если же вы хотите составить список облигаций, подходящих для достижения ваших инвестиционных целей, следует воспользоваться параметрами поиска. Рассмотрим подробно наиболее важные из них.

- Сортировка по дате погашения позволяет отсечь слишком длинные облигации, несущие в себе чрезмерный риск волатильности. Это важно, если вы подбираете облигации для комфортного выхода в кеш к определенной дате, например, к истечению 3-летнего срока владения Индивидуальным Инвестиционным счетом.

- Для выпусков так называемых вечных или бессрочных облигаций (perpetual bonds) эмитентом может быть предусмотрена возможность оферты к выкупу, в таком случае вечная облигация по факту оказывается кратко – или среднесрочной, причем с весьма привлекательным купоном. Дата ближайшей оферты – подходящий фильтр для поиска таких облигаций.

- Дата размещения. Этот параметр выпуска облигации актуален при поиске ценных бумаг, освобожденных от уплаты НДФЛ на купонный доход.

- Ставка купона в % годовых – самый существенный параметр, определяющий доходность вложений в облигацию. Важно помнить, что на фактическую доходность дополнительно влияет цена покупки облигации. Трехлетняя облигация с купоном в 8% годовых, купленная за 95% ее номинальной стоимости может иметь более высокую доходность к погашению, чем облигация со ставкой 9%, но купленная за 100% стоимости, т. е. по номиналу.

- Количество купонов в год. Это может быть важно для тех, перед кем стоит задача сформировать стабильный денежный поток от купонного дохода. В таком случае следует поискать облигации с полугодовым или ежеквартальным купоном и с шагом даты выпуска, позволяющим получать купонные выплаты ежемесячно.

Также, в зависимости от задач и предпочтений инвестора, можно ограничить поиск еще по ряду критериев:

- Сектор рынка – государственные, муниципальные, корпоративные, еврооблигации — разная доходность, уровень риска дефолта, разная валюта выпуска.

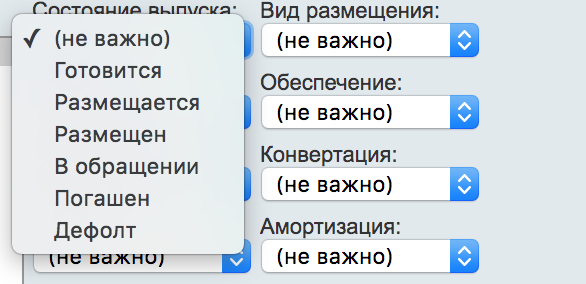

- Состояние эмиссии показывает стадию, на которой находится данный выпуск – от подготовки до погашения или дефолта.

- Отрасль: зная какую-то отрасль изнутри, или просто разбираясь в ней, вы можете выбрать выпуски профильных для вас эмитентов и иметь преимущество в качестве аналитики.

- Период обращения выпуска – от полугода до бесконечности.

- Рейтинг эмитента – важный ориентир для определения уровня риска дефолта и волатильности долговой бумаги.

- Вид купона: он может иметь фиксированную ставку либо плавающую, привязанную к ставке RUONIA или другой ставке межбанковских займов. Купона может вообще не быть в случае с дисконтными облигациями, доходность которых формируется за счет разницы между ценами продажи и погашения.

- Вид размещения – закрытая или открытая подписка, возможность отфильтровать облигации, не находящиеся в свободном обращении на бирже.

- Обеспечение – оно либо есть, либо его нет. Важный фактор риска в случае дефолта эмитента.

- Конвертация. Это наличие возможности конвертировать облигации в обыкновенные акции компании-эмитента по заранее установленному коэффициенту. Владение такими бумагами дает инвестору возможность выбирать более выгодный актив, ориентируясь на рыночную ситуацию.

- Амортизация. Если она предусмотрена проспектом эмиссии, это подразумевает постепенное погашение тела облигации в течение срока ее существования. Наличие амортизации снижает риски дефолта эмитента.

Сформировав первичный список потенциально подходящих выпусков облигаций, можно приступать к детальному изучению отдельного эмитента и каждого выпуска его долговых бумаг. Для этого придется пройти регистрацию на rusbonds.ru, после чего по клику на тикер открывается страница с подробной информацией о выпуске.

На что еще обратить внимание

Для более детального погружения в структуру бизнеса, который вы собираетесь кредитовать путем покупки облигаций, нужны хотя бы базовые навыки чтения финансовой отчетности и умение правильно интерпретировать информацию, которая содержится в презентации для инвесторов (если она есть у компании), а также сведения из сторонних источников. Самый простой способ поиска подобной информации – запрос в Гугл «название компании ir» (Investor Relations). Пример: Магнит ir. Вы найдете соответствующие разделы сайта эмитента со всей необходимой информацией.

Внешним источником для анализа выпусков облигаций может оказаться и аналитика от брокера, у которого вы обслуживаетесь. У любого крупного брокера должна быть профильная рассылка, на которую можно подписаться и регулярно получать актуальную информацию. Кстати, не забывайте подписаться на сообщество Ленивого инвестора в ВК, чтобы быть в курсе последних новостей по моим инвестициям.

Всем профита!

(8 оценок, среднее: 4,25 из 5)

(8 оценок, среднее: 4,25 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.