Зомби компании: как инвестору отличить живого от мёртвого?

Может ли фондовый рынок рухнуть из-за зомби-апокалипсиса? Ответ – «да». И это не сценарий фильма ужасов. Вероятность такого развития событий растет с каждым годом. Причина этого – накачка ликвидностью, которая фактически не прекращается с 2008-го. Давайте выясним, что такое зомби компании и каковы их перспективы.

Когда зомби захватили рынок

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяЗомби компания – это бизнес, продолжающий своё существование, несмотря на плохие финансовые показатели.

Термин был впервые использован японскими экономистами. По мнению его авторов, это явление приобрело в стране пугающие масштабы в начале 90-х годов прошлого века. С тех пор оно распространилось по всему миру.

Существуют две причины появления и процветания зомби компаний:

Эти факторы делают деньги дешевыми и доступными даже эмитентам с низким кредитным рейтингом. Это обусловлено следующим механизмом. Если банк сам находится в сложном финансовом положении, то убытки от разорения заемщика могут привести его к краху. Чтобы этого избежать, банку приходится постоянно рефинансировать долги неплатежеспособной компании, искусственно поддерживая на плаву и ее, и себя. Вероятность такого развития событий тем выше, чем ниже ставки по кредитам. Они ограничивают прибыль и уменьшают устойчивость кредиторов к убыткам.

Политика количественного смягчения ведет к росту цен на долговом рынке и падению доходности облигаций, что толкает инвесторов искать более рискованные активы. Попутно они снижают требования к размеру премии за риск. Благодаря этому даже ненадежные эмитенты могут привлечь займы под выгодный процент, что помогает им держаться на плаву, несмотря на неэффективность бизнеса.

Если случится повышение ставок, оно спровоцирует массовые банкротства таких компаний. Это, во-первых, приведет к обрушению долгового рынка «мусорных» облигаций. Во-вторых, череда банкротств затронет и здоровый бизнес из-за глобализации мировой экономики.

Живые примеры зомби компаний

Еще несколько лет назад в ряды зомби попадали, в основном, только фирмы, которые вели сомнительную деятельность. Например, в Америке это была Theranos, часто называемая Apple от медицины. Несмотря на многочисленные обещания основательницы, ей так и не удалось выпустить заявленный продукт и заработать на нем.

Сегодня под это определение попадают вчерашние лидеры рынка. Если говорить о компаниях зомби в США, то в списке будут такие громкие имена, как:

- General Electric;

- Ford;

- General Motors.

Отсутствие у компании чистой прибыли неизбежно сказывается на ее котировках. Например, капитализация General Electric находится на уровне примерно 2009 г., $63 млрд. А ее корпоративный долг почти вдвое больше данной суммы. Ниже приведен график цены акций этого эмитента.

К числу зомби некоторые относят и таких успешных игроков, как Тесла (я не отношу). Несмотря на бешеный рост котировок, эта компания каждый год фиксирует чистый убыток вместо прибыли. Ее деятельность базируется на вере инвесторов и потребителей в светлое экологически чистое будущее. Она заявляет новый продукт и привлекает средства под его разработку. С помощью этого капитала и компенсируются операционные расходы.

По оценке Bianco Research, более 14% американского рынка – зомби компании. Аналогичный результат и в Великобритании. В Европе в целом этот показатель составляет 10%. Для Китая экспертами называется цифра в 20%.

Поскольку процветание зомби-компаний провоцируется низкими процентными ставками, в России они пока не получили столь широкого распространения. В нашей стране чаще говорят о «нашествии» зомби-банков – неплатежеспособных, но поддерживаемых на плаву субсидиями правительства. Но найти «живых мертвецов» можно и в нефинансовом секторе.

К компаниям зомби в России многие аналитики причисляют:

- Мечел;

- РБК;

- Аптечную сеть 36,6.

Ниже приведены котировки Мечела:

Сегодняшняя цена, как и рыночная капитализация (40 млрд руб.), находятся на уровне 2009-го. На конец прошлого года общий долг компании оценивался в 400 млрд руб.

Стоит ли инвестировать в зомби компании

С точки зрения экономики, засилье неэффективного бизнеса выглядит большой проблемой. Что же несет вложение в такую фирму частному инвестору? Если речь идет о многолетней истории успеха, как у упомянутых выше General Electric и др., то существует большой соблазн купить бумаги «на дне» и хорошо заработать на отскоке. Но рассчитывать, что зомби-компания сможет быстро пройти эту стадию и оздоровиться – рискованное решение.

Наиболее вероятным развитием событий будет многолетнее существование в таком состоянии и крах при резком удорожания кредитных денег. В лучшем случае подобную компанию ждет реорганизация. Поэтому найти недооцененную акцию среди зомби крайне сложно и рискованно. Возможно, купив такую бумагу, вы действительно будете владеть ею вечно. Но не потому, что это окажется прибыльным вложением. Просто ее котировки на много лет застрянут на одном уровне.

Как же определить, что компания относится к числу зомби? Выделим главные критерии потери жизнеспособности:

- на протяжении трех лет и более для обслуживания долга бизнеса требуется сумма, превышающая его EBIT (размер прибыли до вычета налогов и процентов по кредитам);

- предприятие старше десяти лет (в первые годы деятельности такая ситуация не считается признаком зомбированности).

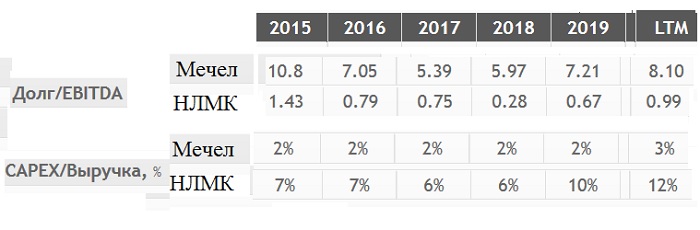

Поэтому узнать зомби можно по его финансовому отчету. Ключевой показатель – коэффициент выплаты процентов. ICR = EBIT/процентные расходы. Если цифра меньше 1,5 – уже есть повод задуматься об отказе от покупки. Но этот коэффициент не является общепринятым. Найти его в готовом виде на Смарт-лабе и других сервисах для инвесторов не получится. Для быстрой оценки можно опираться на размер задолженности и капитальные затраты (CAPEX). Ниже на рисунке сравнение этих двух показателей для зомби и здорового бизнеса.

Второй метод определения зомби основан не на бухгалтерской отчетности, а на оценках рынка. Для этого нужно использовать коэффициент Тобина. Он рассчитывается как отношение капитализации компании к ее восстановительной стоимости. Под восстановительной стоимостью понимают сумму, которую придется потратить на то, чтобы купить все имеющиеся производственные активы по сегодняшним ценам. Не нужно путать его с мультипликатором P/BV. Балансовая стоимость в бухгалтерском отчете не соответствует рыночной. Для зомби величина этого коэффициента будет ниже среднеотраслевого значения в любой момент. Однако подсчитать его самостоятельно вряд ли получится.

Подводим итоги

Рынок зачастую оптимистично смотрит на зомби-компании и до определенного момента готов хорошо платить за их акции и облигации. Несмотря на это, такой бизнес замедляет прирост темпов производства в стране, часто крадет ресурсы (капитал и сотрудников) у более перспективных предприятий, подрывает стабильность фондового рынка. Вложившись в него, вы можете в любой момент столкнуться с резким падением стоимости активов и потерять большую часть капитала. Поэтому в погоне за недооцененными акциями нужно опасаться столкновения с зомби, особенно если вы начинающий инвестор. Зомби больше подходят опытным спекулянтам, которые зарабатывают при появлении позитивных драйверов роста.

Расскажите в комментариях, верите ли вы в возможность заработать на акциях зомби-компаний? Может быть, знаете хорошие примеры возрождения к жизни на фондовом рынке?

Всем профита!

(16 оценок, среднее: 4,13 из 5)

(16 оценок, среднее: 4,13 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Я на мечеле с 2013 года и по сегодняшний день зарабатываю)). Иногда и много процентов.