Капитальные затраты CAPEX: как их анализировать

В отчетности каждой компании присутствует раздел, сообщающий, какая сумма была направлена на приобретение основных средств. Обычно такие расходы проходят по статье «capex». Однако новички, устремившиеся на биржу из-за снижения доходности банковских вкладов, часто не обращают внимание на важные показатели бизнеса. Сегодня я хочу рассказать о том, что такое CAPEX и что об этом нужно знать инвестору.

Что такое CAPEX и что он отражает

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяCapex – это аббревиатура от английского словосочетания Capital Expenditure, обозначающего капитальные затраты. За данным понятием стоит часть прибыли, которая была потрачена на внеоборотные активы. При этом деньги могут использоваться не только для покупки новых активов, но и для модернизации уже имеющихся.

Под внеоборотными активами понимают те, которые будут использоваться для ведения бизнеса более года. Это могут быть станки, транспорт, торговые помещения или склады и т. д. Однако capex не ограничивается расходами на материальное обеспечение. Это понятие включается в себя и деньги, направляемые на покупку патентов, лицензирование, программные продукты и пр.

Главная цель вложений, обозначаемых в финансовой отчетности в строчке «capex», – повышение прибыльности бизнеса. Однако в большинстве отраслей экономики такие затраты необходимы и для того, чтобы удержать текущую доходность. В первую очередь это так называемые капиталоемкие производства: нефтегазовое, горнодобывающее, металлургическое. Если компания будет вкладывать недостаточно денег во внеоборотные активы, используемое оборудование устареет, а рентабельность бизнеса упадет. Из этого становится очевидно, что одна из ключевых задач высшего менеджмента – поддержание баланса при распределении прибыли между затратами на модернизацию и развитие бизнеса и выплатой дивидендов акционерам.

При необходимости capex можно рассчитать самостоятельно. По сути, это разница между стоимостью основных средств на начало периода и на его конец, сложенная с амортизацией и суммой, направленной на покупку нематериальных активов.

В финансовых отчетах можно найти и созвучный термин – OPEX. Под ним понимают операционные затраты на текущую деятельность. Это управленческие расходы на администрирование, стоимость выпуска продукции и т. д. В этот же раздел попадет плата за аренду помещений и оборудования, если компания примет решение о нецелесообразности капитальных затрат на их покупку или попытается таким образом снизить сумму налогов. Capex, в отличие от opex, не уменьшает чистую прибыль, с которой требуется уплачивать налоги.

Где посмотреть CAPEX

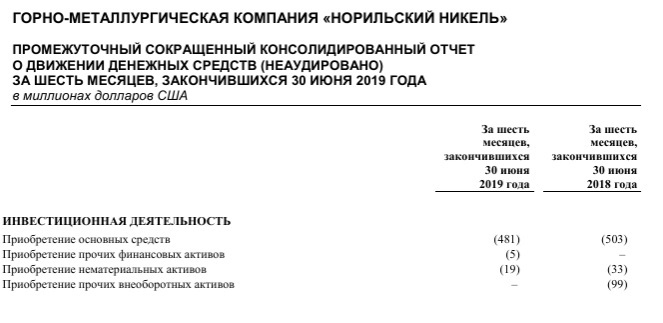

Capex – один из ключевых показателей, интересующих инвестора. Найти его можно в ежегодных отчетах, составляемых по стандартам МСФО, а именно в документе, отражающем движение денежных средств. Ниже приведена выдержка из отчета ГМК «Норникель» за первое полугодие 2019 г.

В этом примере, чтобы узнать capex Норникеля за январь–июнь 2019 г., нужно сложить две строки:

- приобретение основных средств;

- приобретение нематериальных активов.

Некоторые компании сразу представляют его в виде одной строки, обозначенной как «Капитальные затраты». Подобные отчеты традиционно размещаются на официальных сайтах эмитентов ценных бумаг. Это открытые сведения: ознакомиться с ними может любой желающий. Быть держателем акций для этого не нужно.

Как инвестору интерпретировать показатель CAPEX

Теперь поговорим о том, что означает capex для долгосрочного инвестора. Чем больший процент прибыли компания направит на капитальные затраты, тем меньше будет размер дивидендов, получаемых акционерами. Это, в свою очередь, приведет к падению интереса к бумагам данного эмитента, а значит, снизит их котировки.

Однако следует понимать, что реальная ситуация намного сложнее такой линейной зависимости. Если суммы, направляемые на модернизацию производственных мощностей, стабильно будут меньше амортизации, финансовые показатели, в т. ч. и чистая прибыль, также начнут понижаться. Это снова приведет к падению цены акций. Кроме того, капитальные затраты могут быть эффективными с точки зрения долгосрочного результата. Новые активы способны обеспечить рост выручки или улучшить ассортимент производимой продукции.

Самый быстрый способ ознакомиться с перспективами той или иной компании, сравнить суммы, направляемые на развитие основных средств, с амортизацией – обращение к аналитическим сайтам. Ниже для примера представлен размещенный на сервисе ru.investing.com отчет о движении денежных средств ОАО «Сургутнефтегаз».

Если менеджмент умело инвестирует в прибыльные проекты, то доходность бизнеса будет расти, что положительно отразится на рыночной стоимости бумаг. Поэтому долгосрочный инвестор не должен воспринимать высокий capex исключительно как негативный фактор. В том, чтобы компания активно развивалась, заинтересованы в первую очередь те, кто придерживается стоимостной стратегии, т. е. рассчитывает на увеличение цены приобретаемых активов, а не на дивиденды, которые они принесут.

Негативным фактором рост capex может стать в том случае, если проект развития компании, на который будут направлены средства, покажет рентабельность ниже среднеотраслевой. Также котировки акций могут упасть, если большинство крупных биржевых игроков посчитают капитальные вложения нецелесообразными. Однако для того, чтобы предсказать такой исход, недостаточно знать величину этого показателя. Стоит изучить, на что именно направлены средства и сравнить с другими компаниями отрасли.

Если вести речь об интересах трейдера, нацеленного на получение прибыли за короткий срок, то для него capex имеет менее важное значение. Однако резкое повышение данного показателя может носить для такого игрока негативный характер, а снижение, напротив, позитивный. Это связано с тем, что котировки акций могут резко пойти вверх, если компания объявит об увеличении доли прибыли, направляемой на дивиденды. Такую картину мы уже наблюдали на российском рынке летом 2019 г., когда резко выросли цены на привилегированные бумаги Сургутнефтегаза, акции Алросы и Газпрома после объявления размера выплат.

Выводы

Анализ капитальных затрат и сравнение их с такими показателями, как амортизация и свободные денежные средства – важные составляющие мониторинга эффективности вложений в ценные бумаги. Опытному инвестору это позволит вовремя заметить возникшие у компании сложности с финансированием мероприятий, направленных на поддержание и развитие своей деятельности. Если эмитент не может обеспечить обновление основных средств, то не следует рассчитывать на стабильный рост котировок его акций. С другой стороны, если капитальные затраты окажутся неэффективными или несвоевременными, это приведёт к уменьшению размера дивидендов, но одновременно не создаст запаса на развитие бизнеса в будущем.

Поделитесь в комментариях, сравниваете ли вы эмитентов по соотношению денежного потока и капитальных затрат? Если в основе вашей стратегии лежат другие показатели, поделитесь своими наработками!

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.