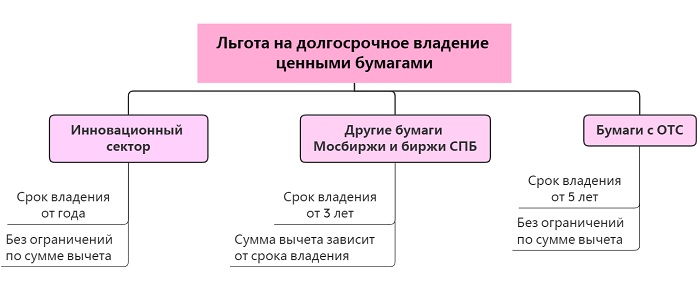

Как работает ЛДВ – льгота на долгосрочное владение ценными бумагами

Одно из важнейших преимуществ долгосрочного инвестора в России – это льгота на долгосрочное владение ценными бумагами (ЛДВ). Я получаю много вопросов о тонкостях ее применения. Рассмотрим самые популярные из них.

Что такое ЛДВ

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяЛьгота на долгосрочное владение ценными бумагами это право инвестора – налогового резидента России не платить НДФЛ с прибыли, которую ему принесла продажа активов.

Такая возможность предусмотрена ст. 219.1 НК и 284.2 НК РФ. Эта норма была принята в 2013 году, а начала действовать с 2014-м. Цель – повысить интерес россиян к фондовому рынку, а также сделать долгосрочное инвестирование более привлекательным. Чтобы получить эту льготу, нужно выполнить несколько требований. Возможность не платить НДФЛ определяется:

- тем, когда вы купили актив;

- тем, как долго им владели;

- местом проведения сделки;

- величиной дохода.

Претендовать на ЛДВ вы можете, торгуя на Московской или Санкт-Петербургской биржах, а также на ОТС (внебиржевом рынке). Под льготу попадают и паи ОПИФ. Исключение – любые сделки на ИИС первого типа. Если хотите воспользоваться ЛДВ, то должны сначала перенести свои ценные бумаги на обычный брокерский счет и только после этого продать их.

В самом простом случае, чтобы рассчитать прибыль, с которой можно не платить налог, нужно умножить количество полных лет владения ценной бумагой на 3 млн руб. Например, вы купили акции МТС 01.06.2018 г. на сумму 10 млн руб. Вы сможете уменьшить налогооблагаемую базу на 9 млн руб. (3 х 3 млн руб.), если продадите их не ранее 01.06.2021 года.

Если доход больше этой суммы, вы заплатите НДФЛ с разницы. Обратите внимание, что здесь учитывается только прибыль, полученная от бумаг, находившихся в длительном владении. То есть, сначала вырученная сумма уменьшается на цену, по которой куплены бумаги. Поэтому, чтобы заиметь обязательства перед ФНС, вы должны продать эти акции МТС дороже, чем за 19 млн руб.

Вычет оформляется:

- у брокера в год продажи (обычно предоставляется не автоматически, а на основании заявления);

- через ФНС на следующий год (брокер перечислит ей сумму с вашего счета, а вы подадите 3-НДФЛ, чтобы ее вернуть по аналогии с ИИС первого типа).

Льгота на долгосрочное владение российскими ценными бумагами

Чтобы избежать удержания НДФЛ, торгуя на Московской бирже, требуется:

- купить активы в 2014 году или позднее;

- владеть ими не менее трех полных лет;

- платить налоги в РФ (не путайте с гражданством);

- получить доход, не превышающий установленную сумму.

Исключение – бумаги высокотехнологичного сектора экономики (ЛДВ–РИИ). Здесь правила лояльнее. Владеть ими достаточно один год. Вы не платите налог, сколько бы ни заработали на сделке. Но эта ЛДВ действует только до конца 2022 года. Попадают под льготу бумаги, купленные не ранее 01.01.2015 г. и входящие в Перечень ценных бумаг высокотехнологичного (инновационного) сектора экономики. На 15.01.2021 г. в нем всего пять акций и один закрытый ПИФ. Вот их список на момент публикации:

- Институт Стволовых Клеток Человека.

- Фармсинтез.

- НПО Наука.

- Международный Медицинский Центр Обработки и Криохранения Биоматериалов.

- МаксимаТелеком.

- ПИФ ВТБ Капитал pre-IPO фонд.

Если же вы совершаете сделку вне биржи, то срок владения должен быть не менее пяти лет. ЛДВ распространяется на бумаги, купленные не ранее 01.01.2011 года. И при условии, что более 50% активов компании, которая их выпустила, находится на территории России.

Рассмотрим более сложный пример:

- Вы купили акции МТС.

- Через пять с половиной лет продали эти акции с доходом 17 млн руб.

- Освободить от налога получится только 15 (5*3) млн руб.

Льгота на долгосрочное владение иностранными ценными бумагами

Для любой бумаги иностранного эмитента, обращающейся на Санкт-Петербургской бирже, действуют те же правила, что и для доступных на Мосбирже. Доходы с разных бирж учитываются вместе. Приведем самый сложный пример:

- Вы стали владельцем акций Apple.

- Через год купили акции НЛМК.

- Еще через три года решили закрыть обе позиции. Прибыль составила 20 млн для первой и 7 млн – для второй.

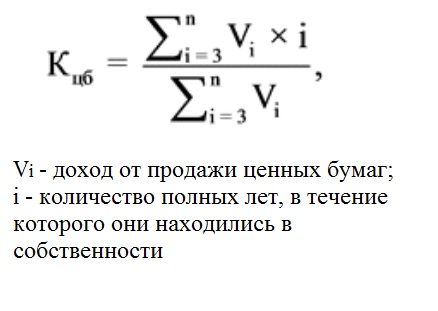

Чтобы определить сумму налогового вычета, придется рассчитать коэффициент Кцб. Он вычисляется по формуле, приведенной ниже:

В нашем случае Кцб = (20*4 + 7*3)/27 = 3,74. Полученную цифру умножаем на 3 млн руб. (максимальная сумма вычета за каждый год владения бумагой) и получаем, что вы имеете право уменьшить налогооблагаемую базу ( доход 27 млн руб.) на 11,22 млн. Здесь придется потратить некоторое время, чтобы определить, в какой пропорции нужно продавать акции, чтобы не заплатить в итоге налог.

Если вы работаете через разных брокеров и подаете им заявления на предоставление ЛДВ, то лучше самостоятельно проследить, чтобы полученная за год льгота не превысила установленный законом лимит.

Если же вы совершаете сделки с иностранными ценными бумагами не на Санкт-Петербургской или Московской бирже, то не имеете права на ЛДВ. Формально закон предполагает вычет на все бумаги, допущенные к торговле на российских биржах, не упоминая о том, на какой площадке именно они куплены. Но я не слышал, чтобы кому-то удалось убедить ФНС, что нет разницы, через какую биржу работать. Оценивая привлекательность недоступных в России финансовых инструментов, стоит помнить, что НДФЛ по ним нужно платить в полном объеме.

Нюансы ЛДВ

Разберем несколько тонких моментов ЛДВ, в которых обычно ошибаются инвесторы. Ее часто путают со льготой по ИИС второго типа Б. Этот счет дает вам возможность освободить от НДФЛ все заработанные благодаря торговым сделкам деньги. Единственное условие – вы должны быть его владельцем три года и более. При этом отсчет идет с даты подписания с брокером договора об открытии счета. Не нужно высчитывать срок владения для каждой отдельной бумаги. Вы не платите НДФЛ, даже если покупали и продавали акции каждый день. Поэтому этот тип ИИС выгоден не только для долгосрочных инвесторов, но и для активных трейдеров.

Если же речь идет о льготе за долгосрочное владение ценной бумагой, то это владение должно быть непрерывным. Исключение сделано для сделок РЕПО или договора займа ценных бумаг, заключенного с брокером. Этот период засчитывается в срок владения акцией.

Еще один нюанс касается облигаций. Если бонд был погашен, и вы вместе с номиналом получили купон, то учесть его в ЛДВ не сможете. С него будет удержан налог. Если же вы продаете бумагу до окончания срока ее обращения, и получаете накопленный купонный доход (НКД), то эта сумма учитывается, как составляющая цены и может быть освобождена от НДФЛ.

Самый спорный момент в определении права на ЛДВ связан с переходом к другому брокеру. При приеме ценных бумаг на учет он обязан потребовать от вас данные об их стоимости. В подтверждающих ее брокерских отчетах должна содержаться и дата покупки. Но я рекомендую сохранить все документы, чтобы в случае технических ошибок вернуть налог, подав декларацию 3-НДФЛ.

Изменения ЛДВ с 1 января 2021 года

С 1 января к доходам от продажи акций или долей российских и иностранных компаний инвестор может применить ставку НДФЛ в размере 0%. Эта возможность прописана в новой редакции статьи 284 п.2 Налогового кодекса.

Это доступно при соблюдении следующих условий:

- Бумаги должны быть в собственности непрерывно свыше пяти лет;

- Не более 50% от активов таких организаций могут приходиться на недвижимость на территории РФ (прямо или косвенно);

- Государство, в котором зарегистрирована иностранная организация, не должно входить в перечень Минфина государств и территорий со льготным режимом налогообложения и офшорных зон.

Что это значит:

- По данной льготе снимаются ограничения по сумме;

- Возникает возможность не платить НДФЛ при продаже акций иностранных акций, приобретенных на зарубежных биржах.

На момент написания статьи не получены разъяснения Минфина на ряд вопросов:

- Распространяется ли льгота на ETF, которые торгуются на иностранных биржах?

- Как доказывать принадлежность недвижимости компании-эмитента?

- Применима ли льгота в рамках ИИС типа А?

Подведем итоги

ЛДВ – основное преимущество долгосрочного инвестирования на российских биржах. Благодаря ему можно сэкономить на налогах существенные суммы. Главное – помнить, что льгота предоставляется по заявлению инвестора. Если вы забудете за ней обратиться при продаже или в течение трех лет после, она сгорит.

Расскажите в комментариях, подавали ли вы своему брокеру заявление на предоставление ЛДВ, и как у него организован этот процесс?

(5 оценок, среднее: 4,20 из 5)

(5 оценок, среднее: 4,20 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

На ОФЗ действует ЛДВ?

Только в отношении цены, купонов не касается.