Какую программу льготной ипотеки выбрать

Льготная ипотека на сегодняшний день – чуть ли не единственный способ покупки жилья для граждан, чьи реальные доходы снижаются уже 5 лет подряд. Есть ли выгода для заемщика? Ведь какой бы льготной ни являлась ипотека, она все равно остается кредитом. Каким бы ни был ответ, при отсутствии иных вариантов покупки квартиры, льготная ипотека обладает преимуществами перед обычным кредитом на приобретение жилья. Рассмотрим её основные виды и условия получения.

Виды льготной ипотеки в 2019 году

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяЛьготной ипотекой можно назвать ту, в которой, помимо заемщика и кредитора, имеется еще и третья сторона. Этой стороной может выступать государство либо коммерческая организация. Целью третьего участника является помощь в приобретении жилплощади. В зависимости от оснований субсидирования, можно выделить следующие виды льготной ипотеки:

- Социальная ипотека предназначена для незащищенных слоев населения, где заемщик вправе рассчитывать на помощь государства. Это может выражаться в предоставлении субсидии на первоначальный взнос или выплату процентов по кредиту, приобретение жилья со скидкой.

- Льготная ипотека для сотрудников крупных учреждений и компаний предоставляется со сниженной процентной ставкой (от 5%) и/или первоначальным взносом от 5% до 20% от общей стоимости жилья. Возможен вариант выплаты процентов по кредиту работодателем на период работы сотрудника.

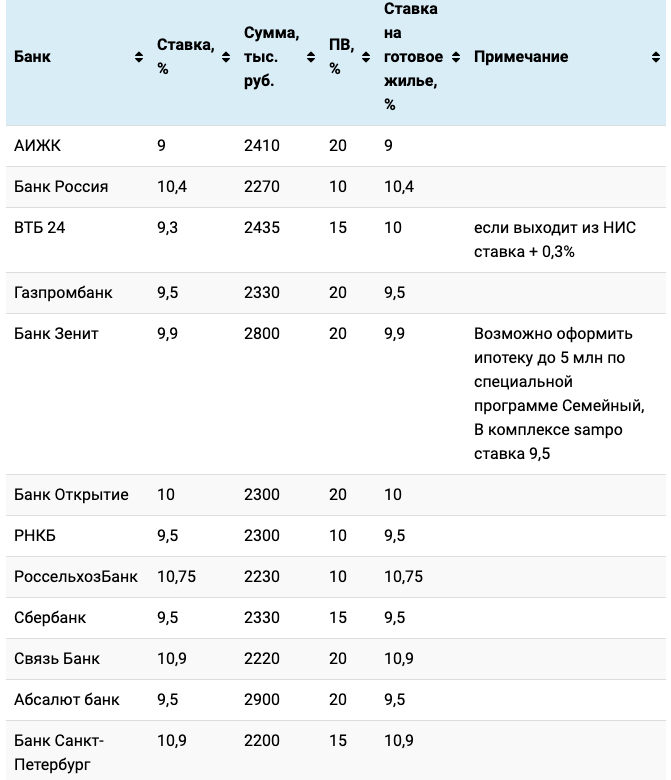

- Военная ипотека действует по принципу накопительной системы. В течение 3 лет на специальный счет военнослужащего перечисляются средства, которые потом могут быть использованы для приобретения жилья. Льготы предоставляются на сумму не более 2,3 млн рублей, а средняя ставка по кредиту составляет порядка 9%.

- Программа «Молодая семья» является самой «свежей» из принятых госпрограмм. По ее условиям семья, имеющая двух и более детей, имеет право на покупку жилья в новостройке со сниженной процентной ставкой 6%. ВТБ предоставляет по данной программе ипотеку под 5% годовых, с первоначальным взносом от 20%. Льгота растпространяется на весь срок договора. Также есть возможность рефинансирования существующего кредита. Нужно иметь в виду, что для каждого региона условия субсидирования могут различаться.

- Ипотека с материнским капиталом (МК) не является специальной кредитной программой, однако, согласно законодательству, родители могут использовать МК в качестве первоначального взноса либо для погашения кредита. Средняя ставка составляет 10%, но с обязательным страхованием жизни. Условия использования не ограничивают заемщиков в выборе объекта недвижимости, будь то вторичный рынок, новостройка или строительство дома.

- Ипотека по программе реновации является наименее льготной. Ее суть – переселение проживающих в доме под снос в новостройки, обычно с расширением жилой площади. Иногда программа реновации предусматривает лишь обмен на равную по площади квартиру. Количество банков в Москве, работающих по данной программе, мало – всего три. Самые выгодные условия (если их можно назвать такими), предоставляет Сбербанк – от 10,5% годовых.

Анализ условий льготной ипотеки

Общей чертой всех видов льготной ипотеки является субсидирование – государственное или коммерческое. Оно позволяет облегчить финансовое бремя для малоимущих граждан, бюджетников и многодетных семей. Со стороны государства вопрос регулируется, например, Постановлением Правительства РФ №1711 от 30.12.17 г. об ипотеке с господдержкой для молодых семей. Это позволяет компенсировать банкам недополученную прибыль. Но нельзя исключать вероятность скрытых платежей и других подводных камней.

Всегда стоит обращать внимание на выбор банка, изучение текста кредитного договора, страхового полиса, договора залога. Например, программа ипотечного кредитования с использованием материнского капитала допускает право банка регулировать процентную ставку в зависимости от применяемого коэффициента страхования жизни заемщика.

Также необходимо учитывать сроки действия субсидирования. Например, ипотека с господдержкой молодых семей раньше давалась под 6% годовых на 3 года при наличии двух детей и на 5 лет при рождении третьего ребенка. С 2019-го эти условия были упразднены. В некоторых региональных программах заложено субсидирование процентной ставки до тех пор, пока в местном бюджете есть деньги на эти цели.

Необходимо помнить и о выборе объекта недвижимости. Зачастую действие льгот распространяется только на новостройки. Тем самым оказывается поддержка застройщикам. Это все прописывается в условиях льготной программы. В некоторых субсидируемых программах нередко оговаривается возможность изменения процентной ставки.

У любого банка есть свои требования к качеству объекта (этажность, год постройки, использованные материалы, удаленность от кредитующего подразделения и др.).

Самой большой проблемой льготной ипотеки является бюрократия. Придется собрать с десяток различных справок и обить порог многих социальных учреждений и банков. В этом особенность всего бюджетного сектора российской экономики. Но разница в конечной переплате, достигающая сотен тысяч рублей, стоит этих усилий. Консультация с грамотным юристом или знакомым сотрудником банка поможет облегчить оформление, избежать многих ошибок и лишних трат.

Уверен, что кому-то из читателей приходилось участвовать в программах льготной ипотеки. Делитесь в комментариях своим мнением о процессе, условиях и подводных камнях такого кредита.

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.