Чем полезен инвестору индекс доллара DXY

Внимание российских инвесторов постоянно приковано к курсу рубля относительно американской валюты. Особенно часто к этому показателю обращаются в моменты кризиса. Однако немногие новички знают, что существует индекс доллара относительно мировых валют. Предлагаю сегодня подробно разобрать, как он рассчитывается, и как его динамика влияет на популярные биржевые инструменты.

Что такое индекс DXY

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

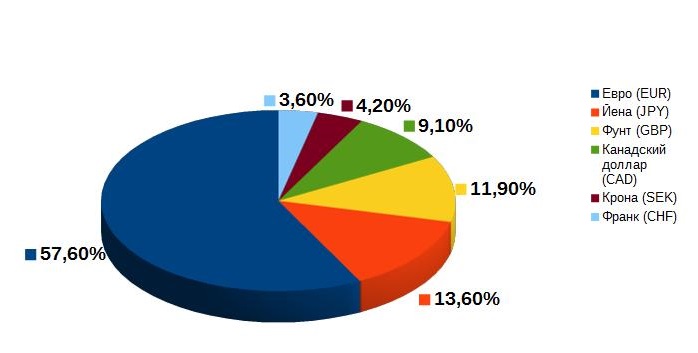

ПодписатьсяИндекс DXY был введен в 1973 году. Появление индикатора связано с тем, что ведущие экономики мира «отвязались» от золотого стандарта и перешли к плавающим котировкам своих валют. Задача индикатора – отражать динамику доллара относительно денежных единиц шести крупных торговых партнеров США. Эти же валюты, кроме шведской кроны, являются основными при торговле на рынке Forex. Корзина, относительно которой определяется курс, имеет следующий вид:

Индекс обозначается биржевым тикером DXY. Расчет ведет инвестиционный банк JP Morgan (он использует аббревиатуру USDX). Вычисления производятся по формуле:

![]()

Стоящий в начале формулы коэффициент введен, чтобы значение индекса для марта 1973 г. было равно 100. Степени отражают веса валют в корзине, с которой сравнивается доллар. Они установлены с учетом возможностей экономики каждой из стран. Первоначально использовалась другая формула. Корректирующий коэффициент и веса валют были пересмотрены после создания евро.

Недостатками DXY считаются:

- высокая зависимость от евро;

- отсутствие связи с валютами Кореи, Китая и ряда других важных торговых партнеров США.

Максимальное историческое значение индекса зафиксировано в 1985 году. Оно составило 160,41 п. Минимум – 71,8 п. – пришёлся на март 2008-го.

Опытные трейдеры используют DXY не только для прямых валютных спекуляций, но и для предсказания движения котировок других активов. Аналитики выявили закономерность – увеличение этого индекса наблюдается в двух противоположных ситуациях:

- при признаках рецессии в глобальной экономике инвесторы бегут в «тихую гавань», которой принято считать доллар;

- при бурном экономическом росте, который никогда не обходит стороной США, валюта этой страны пользуется спросом благодаря хорошим показателям по ВВП и другим макроэкономическим индикаторам.

График котировок индекса DXY

Величина индекса доллара рассчитывается раз в сутки каждый рабочий день. Его можно найти на любом ресурсе для инвесторов. Интерактивный график расположен ниже.

Трейдеры, использующие фьючерсы и опционы на DXY, анализируют его динамику с помощью стандартных методов технического анализа. Этот индикатор востребован и у игроков рынка Форекс. Аналитики заметили, что он достаточно часто опережает движение валютных пар. Например, если на его графике появилась медвежья свеча, это может означать, что на графиках валют произойдет всплеск.

Это работает для тех инструментов, где базовым элементом является одна из денежных единиц корзины индекса, а котируемым – доллар. Например, EUR/USD или JPY/USD. Также и в обратной ситуации. Если базовой валютой будет доллар, например, пара USD/EUR, то зависимость будет прямой: медвежья свеча на графике индекса будет приводить к провалу в динамике валютной пары.

Нужно понимать, что это правило не всегда выполняется. А даже если оно срабатывает, окно между появлением свечи на графике индекса и изменением котировок на Форексе или валютной секции Мосбиржи может быть очень коротким. Для торговли по этому принципу, в основном, используются автоматизированные системы. Тому, кто их применяет, прибыль не гарантирована. Можно получить и значительный убыток, особенно при наличии кредитного плеча. Поэтому большинство игроков используют Индекс DXY только для анализа, чтобы не открыть ошибочную позицию против тренда.

Те, кто планирует покупать активы в лонг, также часто обращают внимание на индекс DXY. Он дает большее понимание экономической ситуации, по сравнению с изучением движения отдельно взятых пар. При этом нужно помнить о том, что роль евро в формировании этого показателя в разы выше, чем у других валют.

Российским инвесторам будет интересно, что этот индекс имеет отрицательную корреляцию с котировками фьючерсов на нефть:

- DXY увеличивался с 1995 г. по 2001 года, когда нефть была дешёвой;

- за второе полугодие 2008 г. он взлетел на 15% от своего исторического минимума;

- активный рост наблюдался осенью 2014-го, когда котировки нефти пошли вниз;

- кризис марта 2020 г. позволил этому показателю снова устремиться вверх, середина месяца стала для доллара лучшим временем за предшествовавшие три года.

Это еще раз подтверждает то, что лучшие инструменты хеджирования рисков вложений в нефтяную отрасль – валютные.

Повышение индекса DXY приводит к спаду на всех сырьевых рынках. Это обусловлено тем, что товары и металлы котируются в долларах.

Рост этого индикатора сопровождается снижением прибыльности вложений в американские казначейские облигации. На российском долговом рынке DXY, напротив, сигнализирует о падении стоимости рублёвых бондов, что позволяет инвесторам открыть позиции с более высокой доходностью к погашению.

Как торговать индексом DXY

Индекс доллара нельзя продать или купить. На бирже обращаются только производные инструменты на него (фьючерсы и опционы). Как и все подобные активы, они имеют разные сроки исполнения. Их используют, чтобы хеджировать риски игры на валютной бирже. Торговля ведется на площадке IntercontinentalExchange. Получить к ней доступ можно только через иностранных брокеров.

Тем инвесторам, которые предпочитают фондовую секцию и относительно долгосрочные вложения, будут интересны два индексных фонда:

- UDN – приносит прибыль при ослаблении доллара;

- UUP – способ заработать на росте американской валюты.

Паи этих ETF обращаются на бирже NYSE Arca. Торговать на ней через российских посредников можно, обладая статусом квалифицированного инвестора. Человеку, не имеющему достаточного капитала для его получения, придется искать выход через зарубежных брокеров.

Нужно понимать, что инструменты, основанные на DXY, стоит использовать только в целях хеджирования. Они нужны, чтобы поддерживать стоимость портфеля в периоды кризиса. В марте 2020 года пай UUP стоил всего на $1,5 дороже, чем в октябре 2008-го. Поэтому данный фонд не подойдет для стратегии, ориентированной на последовательный рост капитала.

Этим фонды, построенные на индексе DXY, отличаются от долларовых ETF на акции и облигации, базовые активы которых генерируют прибыль. Она позволяет их котировкам постепенно расти несмотря на временные просадки. Я не рекомендую новичкам добавлять в свой портфель инструменты, основанные на индексе доллара. На этапе формирования капитала целесообразнее открывать менее рискованные позиции. Использовать DXY при торговле можно как дополнительный технический индикатор. Основой для принятия долгосрочных инвестиционных решений всё-таки должен быть фундаментальный анализ.

Вместе с тем инвестору не стоит игнорировать информацию из деловых новостей относительно динамики индекса доллара. На горизонте нескольких дней и даже недель он может подсказать общее направление тренда.

Подводим итоги

Индекс доллара – важный показатель для крупнейшей экономики мира, влияющей на динамику фондовых рынков по всему миру. Также он активно отслеживается игроками рынка Форекс и теми, кто спекулирует товарами и сырьем. Котировки валютных пар и других инструментов, имеющие корреляцию с DXY, могут отставать от него. Это дает трейдеру возможность вовремя открыть или закрыть позицию.

Расскажите в комментариях, знакомы ли вы с индексом доллара, используете ли вы его значения при принятии инвестиционных решений?

Всем профита!

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Я думаю, многие знакомы с индексом доллара, кто занимается инвестированием серьезно. Я использую его при инвестировании в золото.