Как работает маржин колл на фондовой бирже

Многие новостные заметки, касающиеся резкого падения рыночных котировок, сопровождаются комментариями о срабатывании стоп-аутов, стоп-лоссов и маржин коллов. Знать, к каким последствиям приводит такое событие, нужно даже инвесторам, не использующим заёмные средства брокера. Сегодня предлагаю поговорить о том, как работает маржин колл на фондовой бирже.

Маржин колл и стоп аут на фондовом рынке

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяМаржин колл – это сигнал о том, что трейдер должен пополнить свой счет. Он появился еще в те времена, когда торговля велась не с помощью интернет-терминалов, а посредством телефонных звонков. Отсюда его составляющая «call» – менеджер брокера действительно звонил биржевому игроку. В настоящее время для оповещения о необходимости завести дополнительные средства используются смс-сообщения, уведомления в торговом терминале и электронные письма.

Причина возникновения маржин колла – просадка стоимости активов, купленных с привлечением средств брокера, т. е. в кредит. Инвестор, торгующий исключительно «на свои», с такой ситуацией не столкнется. Сообщение о необходимости пополнить депозит поступает в тот момент, когда его величина становится меньше суммы, рассчитанной исходя из действующей ставки риска.

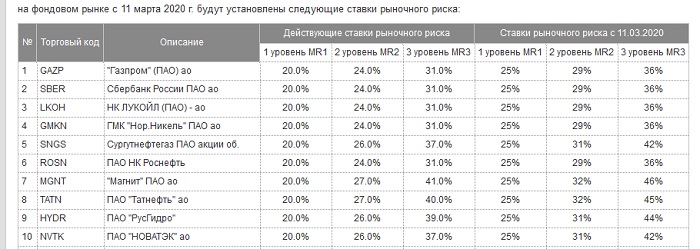

Биржа, на которой идут торги, устанавливает три вида ставки риска. Максимальная используется для расчета начальной маржи. Минимальная – для стоп аута (принудительное закрытие позиции брокером). В ситуациях повышенной волатильности, аналогичных той, что наблюдалась на фондовых рынках в начале марта 2020 г., торговая площадка вправе увеличить эти значения. Что и было сделано. Ниже на скане приведен фрагмент уведомления от Мосбиржи.

Стоп аут случается, если игрок проигнорировал маржин колл, а нисходящий тренд не сменился ростом цены. Потери, которые несет трейдер при стоп ауте, больше убытка, который он зафиксировал бы при самостоятельной продаже бумаг.

Долгосрочный инвестор, формирующий портфель исключительно за счет личных средств, в период просадок, напротив, получает возможность наращивать позиции. Это является преимуществом данной стратегии перед торговлей с привлечением кредитного плеча.

Различия маржин колла на фондовой бирже и рынке Форекс

Между фондовой биржей и форексом в этом плане есть несколько различий. В первую очередь они касаются условий кредитования. Форекс-брокеры допускают размер плеча 1:100 и даже выше. Этот параметр идентичен для любой валютной пары. Для Московской биржи начальная маржа зависит от вида бумаги. Для большинства инструментов возможно плечо в пределах 1:2 – 1:4.

Эта разница в размере кредитных плеч влияет и на уровень убытков. На фондовой бирже брокер закроет позицию по ценным бумагам, когда игрок потеряет примерно половину внесенных средств. На форексе это произойдет, когда будет слито 95–97% депозита. Кроме того, каждый форекс-брокер применяет свои пороги риска для расчета уровней маржин колл и стоп аут. Они могут отличаться даже в зависимости от тарифа, который использует трейдер.

Самая важная разница – на форексе игрок, вероятнее всего, не получит уведомление о том, что депозит достиг уровня маржин колл. Большинство брокеров прописывают отсутствие такого сообщения в пользовательском соглашении.Пример расчетов

Рассмотрим ситуацию возникновения стоп аута на примере покупки акций Газпрома. Допустим, инвестор 4 марта 2020 г. имел следующие исходные данные:

- величина депозита 10 тыс. руб.;

- цена лота в момент покупки 2000 руб. (10 акций по 200 руб.);

- начальная маржа 31%.

При таких условиях он мог приобрести 16 лотов, суммарной стоимостью 32 тыс. руб.

10 марта акция Газпрома достигла показателя 171,2 руб., т. е. позиция нашего инвестора уменьшилась до 27 392 руб. Все убытки ложатся на его депозит, а не на предоставившего заем брокера. Значит, игрок потерял 4 608 руб. На его счету осталось 5 392 руб. Определим минимальную маржу. Она вычисляется умножением текущей цены актива на его минимальную ставку риска. 10 марта 2020 года минимальная ставка риска для акций Газпрома равнялась 20%. Минимальная маржа принимает значение, равное 27 392 руб. х 20%, что составляет 5 478,4 руб. Таким образом мы узнали, что у инвестора, если он проигнорировал маржин колл, незадолго до закрытия торгов 10 марта наступил стоп аут.

В примере рассмотрен короткий срок владения бумагами, поэтому не учтена стоимость использования кредитного плеча. Комиссия брокера также исключена для упрощения расчетов.

Причиной возникновения маржин колла и стоп аута может быть не только просадка актива, но и рост минимальной ставки риска. Например, с 11.03.2020 г. для Газпрома она равна 25%. Если бы мы рассчитывали минимальную маржу, исходя из этого показателя, она составила бы 6 848 руб. Таким образом, увеличение данного порога защищает деньги трейдеров в условиях повышенной волатильности.

Размер депозита, при которой инвестор получит уведомление маржин колл, рассчитывается по тому же принципу: текущая цена актива умножается на ставку риска, определенную биржей.

Что делать инвестору при резком обвале рынка

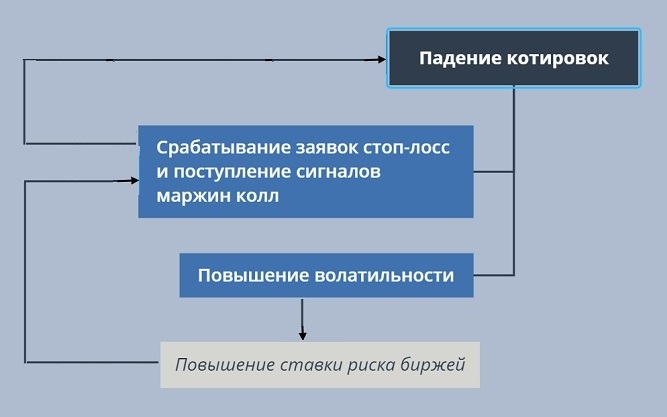

Во время биржевой паники многочисленные маржин коллы и стоп ауты приводят к так называемому эффекту домино. Участники торгов вынуждены срочно продавать купленные с плечом активы по их рыночной стоимости. Чем больше игроков должны закрыть позицию, тем ниже цена. А чем она ниже, тем больше маржин коллов. Именно из-за этого эффекта такое понятие как стоп аут влияет и на тех игроков, которые не пользуются заемными деньгами. Процесс схематично представлен на картинке ниже.

Если на рынках начался резкий обвал котировок, в первую очередь рекомендуется закрыть все кредитные позиции. Это даст возможность минимизировать убыток. Когда же момент упущен и возник маржин колл, есть три варианта реакции:

- если трейдер рассчитывает на разворот тренда, он может пополнить свой брокерский счет;

- если биржевой игрок полагает, что рост котировок начнется в ближайшее время, не дойдя до точки стоп аута, он может ничего не предпринимать;

- для минимизации убытков можно самостоятельно закрыть позиции.

Инвестор, который решился купить активы с использованием кредитного плеча, в первую очередь должен оценить допустимую просадку. Иными словами, определить, какую сумму он может потерять без серьезного ущерба для себя. Ему рекомендуется выставить уровень стоп-лосс исходя из полученной величины. При достижении этого порога произойдет автоматическая продажа бумаг до возникновения маржин колла. Благодаря этому убыток не превысит допустимый порог.

Однако этот механизм не сработает в случае сильного ценового гэпа. Например, такая ситуация наблюдалась на российской бирже из-за того, что 24 февраля и 9 марта 2020 года были в нашей стране выходными. Обстановка на мировом фондовом рынке за эти дни радикально изменилась, поэтому торги начались с позиций ниже многих стоп-лоссов.

Выводы

Любой биржевой игрок должен внимательно следить за развитием событий на фондовом рынке. Нельзя полагаться только на выставленные стоп-лоссы. Быстрый анализ ситуации и своевременная реакция поможет минимизировать потери и не допустить маржин колл. В таких ситуациях я бы не советовал цепляться за убыточную позицию до последнего, особенно если она была открыта с использованием кредитного плеча.

Расскажите в комментариях, сталкивались ли вы с маржин коллом на фоне резкого обвала на бирже. Допускаете ли для себя маржинальную торговлю ценными бумагами?

Всем профита!

(10 оценок, среднее: 4,90 из 5)

(10 оценок, среднее: 4,90 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Так и какой уровень плеча в примере? 3,2 ?

В 2006 г весной куаил префы ростелекома под хорошую дивидендную доходность, с плечом, и так совпало что закрылся реестр в пятницу, в пнд рынок по ле сообщения о повышении ставки фрс до 5,25% открылся вниз мои акции естественно с гэпом вниз -10%, и далее в бездну. Сработали маржин коллы

Помогите разобраться. Как рассчитать следующее:

Допустим депозит 1000$

Купил на свои — 10 акций по 100$

Докупил на плечи еще 5 по 100$ Итого 500$ взял в долг

Ставка риска к примеру 20%

Как узнать при какой цене акции наступит сначала маржин-колл, а потом стоп аут?