Акции туристических компаний: риски и перспективы

Акции туристических фирм на фоне пандемии показали наибольшую просадку из всех секторов экономики. Это привлекает тех, кто хочет «купить хорошую компанию по хорошей цене». Поэтому перспективы восстановления отрасли и котировок бумаг заслуживают отдельного разговора.

Краткий обзор отрасли

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяСфера туризма разнообразна. В нее вовлечены компании с разными направлениями деятельности и моделями бизнеса. Например, сюда входят:

- авиаперевозчики;

- круизные операторы;

- отели, курорты;

- агрегаторы бронирования;

- парки развлечений, аквапарки и пр.

Общая особенность туристического сектора – цикличность. В периоды экономического спада он первым оказывается под ударом и дольше всех восстанавливается.

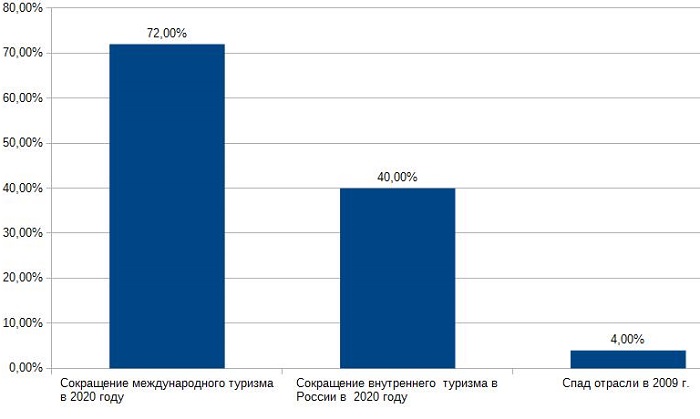

Еще в 2019 г. оборот туристических компаний достигал 10% мирового ВВП. В результате локдаунов, введенных для борьбы с пандемией, и закрытия границ убытки бизнеса составили более $1 трлн только за 2020 г. Эксперты говорят о потере 120 млн рабочих мест. Такая ситуация привела к тому, что котировки эмитентов в этом секторе рухнули на 50–70%.

Несмотря на восстановление рынка и обновление индексами исторических максимумов, в начале 2021 г. акции туристических компаний по-прежнему находятся в просадке. Большинство из них выросло по сравнению с «дном» (показателями марта 2020 г.). Но нужно понимать, что в это восстановление уже заложен весь оптимизм инвесторов, вызванный вакцинацией и частичным возобновлением международного сообщения.Как купить акции туристических компаний

Российская туристическая отрасль практически не представлена на фондовом рынке. Здесь вам придется ограничиться компаниями, для которых путешествия – лишь одно из направлений деятельности. В этом качестве можно рассматривать Аэрофлот, пассажиропоток которого в значительной степени завязан на туристов. Другой, менее очевидный пример, – Озон с его подразделением Ozon.Travel. Но этот сегмент занимает совсем небольшую долю бизнеса.

Для покупки акций именно туристических компаний я рекомендую Санкт-Петербургскую биржу. В качестве интересных представителей отрасли стоит выделить:

- Booking Holdings (BKNG). Крупнейшая платформа для бронирования. До пандемии для компании была характерна высокая рентабельность капитала. Недостатки – небольшие основные фонды, узкая сфера деятельности. Но умеренный размер долга и готовность развиваться в смежных направлениях это компенсируют.

- Carnival (CCL). Круизный оператор, считается крупнейшим в мире. Уже в первые месяцы пандемии эмитент выпустил бонды на $4 млрд. Привлечь инвесторов удалось только ставкой 11,5%. Бумага – фаворит спекулянтов, одна из самых популярных на СПб бирже.

- Royal Caribbean (RCL). Тоже топовый круизный оператор. В 2020 г. компания была вынуждена вернуть деньги примерно по половине забронированных туров. Результат – увеличение долга на $2,2 млрд. Еще до начала пандемии отмечалось уменьшение прибыли на акцию при общем росте выручки. Дальнейшее развитие компания видит в сокращении расходов.

- InterContinental Hotels (IHG). Мировая сеть отелей. За первое полугодие 2020 г. выручка упала на 45%. Котировки при этом устойчиво растут и на момент выхода статьи превысили максимумы начала 2020 года.

- Expedia (EXPE). Глобальная платформа поиска и бронирования. К моменту написания статьи котировки эмитента уже превысили докризисный уровень. Но финансовые показатели менее радужные. Просадка выручки за 2020 г. –58%.

Отдельно хочу упомянуть AirBnb (ABNB). Мои постоянные подписчики знают, что я участвовал в IPO этой компании. Из-за пандемии оно было отложено более чем на полгода и прошло лишь в декабре 2020-го. Одна из сильных сторон компании – ориентация не только на туризм, но и на бизнес-поездки. Просадка выручки составила всего 17%. «Коронавирусные» проблемы компания решала заимствованиями и размещением акций. Только в результате выхода на биржу было привлечено $3.4 млрд. Благодаря ослаблению ограничений, выйти на прибыль удалось уже к 3 кв. 2020 г., а с момента IPO котировки выросли почти на треть.

Но риски – большое количество конкурентов и операционные убытки – по-прежнему сохраняются.

Перспективы и риски акций туристических компаний

Особенность пандемийного кризиса такова, что на восстановление туристического сектора понадобится гораздо больше времени, чем при обычном экономическом спаде. Эксперты отмечают, что отрасль была отброшена на 15–20 лет назад по объемам продаж. Их возврат к уровням 2019 года может растянуться до 2027-го.

Кроме того, даже после снятия ограничений останется такой негативный фактор, как огромные задолженности компаний. Займы, взятые в 2020 г., помогли им выжить в трудный момент, но их придется возвращать. Сделать это быстро не удастся по ряду причин:

- Даже после отмены законодательных запретов люди не бросятся покупать путевки в тех же количествах, что и до кризиса. В первую очередь потребуется дождаться полного восстановления других секторов экономики, чтобы доходы туристов позволили им вывести траты на прежний уровень.

- С возобновлением круизов и туров компании не получат серьезного притока денег. Большинство услуг, которые они окажут в 2021 г., уже были оплачены клиентами.

- В обычном экономическом цикле спрос на туристические поездки падает достаточно плавно по мере ухудшения ситуации. Компании успевают подстроиться под уменьшение прибыли, сократить затраты. В 2020 году положение было иным: бизнес сократился резко, в шоковом режиме.

Кроме того, многочисленные прогнозы по дате начала массовых международных путешествий и круизов пока не сбывались. Даже если все запреты будут сняты летом 2021 г., восстановления фундаментальных показателей туристических компаний придется ждать довольно долго.

Выводы

Ожидать превращения акций туристических компаний в хорошие дивидендные истории в ближайшие годы не стоит. Также полагаю, что к моменту написания статьи в них отсутствует потенциал взрывного роста. Рассчитывать на быстрое восстановление отрасли не приходится даже на фоне стартовавшей вакцинации. Но для долгосрочного инвестора, готового ждать несколько лет, здесь могут быть интересные идеи. Есть где развернуться и спекулянту, но это не тема моего блога.

Расскажите в комментариях, рассматриваете ли вы акции туристического сектора как хорошее вложение капитала.

(4 оценок, среднее: 4,75 из 5)

(4 оценок, среднее: 4,75 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.