Акции Аэрофлота: как поведут себя котировки

Новости обо всём, что происходит с авиакомпаниями, вызывают большой общественный резонанс. Пример – авиакатастрофа с самолетом Аэрофлота Сухой SJ100. Причем, вопросы есть не только у потенциальных пассажиров, но и у инвесторов. Например, почему на фоне роста операционных показателей котировки падают. Давайте обсудим, какие факторы влияют на акции Аэрофлота.

Оценка бизнеса Аэрофлота в 2019 году

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

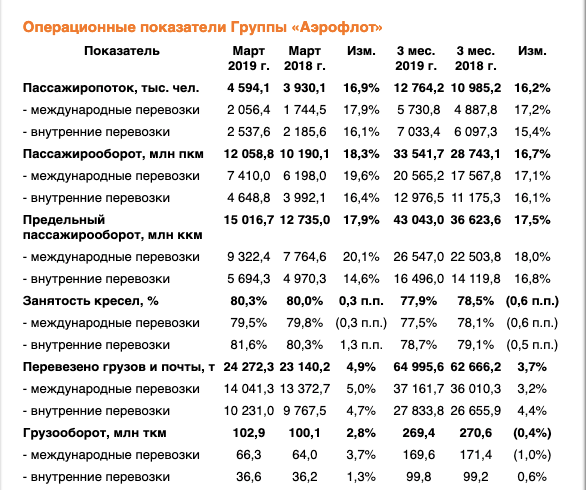

ПодписатьсяФинансовые показатели любого авиаперевозчика зависят от целого набора факторов. Среди них – макроэкономические условия, бизнес-климат в стране, стоимость топлива и услуг контрагентов (в первую очередь, аэропортов). Все это прямо или косвенно влияет на стоимость акций авиакомпании. Поэтому инвесторы ждут ежегодные отраслевые выставки, объявления о закупке либо лизинге лайнеров, внедрении новой бизнес-модели. На картинке ниже – операционные показатели Аэрофлота в 1 квартале 2019 года.

В случае с авиаперевозчиками главным положительным результатом является увеличение пассажиропотока, от которого напрямую зависит прибыль компании. Основные операционные показатели Аэрофлота в первом квартале 2019 года составляют 12,8 млн пассажиров и 24 273,3 тонн перевезенного груза. Эти цифры превышают аналогичные прошлогодние показатели, что должно было повысить стоимость ценных бумаг авиаперевозчика. Подобным же образом на котировках обязано было сказаться и увеличение выручки в первые 3 месяца 2019-го в сравнении с аналогичным периодом прошлого года. Однако с мая 2018-го акции потеряли в стоимости 31% и продолжают дешеветь по сей день. Какие же факторы способны «уронить» цену акции при растущих операционных показателях?

Что влияет на котировки акций Аэрофлота

Помимо внушительных доходов, авиакомпании производят немалые затраты на свою деятельность. Увеличение расходов Аэрофлота и послужило главной причиной существенного падения котировок с 2017 года. Такие затраты, как правило, зависят не от самой авиакомпании, но именно их увеличение привело к снижению чистой прибыли на 90% в 2018 году.

Немалой статьей расходов авиаперевозчика является закупка топлива. Поскольку авиационный керосин это производный продукт от нефти, то несложно выявить корреляцию между нефтяными котировками и стоимостью акций Аэрофлота. Очевидна зависимость ее снижения от роста цен на нефть. Влияет на возрастание операционных расходов и субсидирование государством закупок топлива. На новостях об отказе Правительства от дотаций в начале 2019 года снизились котировки акций компании.

Важный фактор, увеличивающий операционные расходы авиаперевозчика, связан с курсом валют. Свыше 50% платежей Аэрофлота, особенно за границей, производятся в валюте. Большую часть доходов компания получает в рублях. Девальвация рубля бьет по доходам и увеличивает расходы.

Сезонность является лишь временным фактором, влияющим на количество перевозимых пассажиров. Тем не менее, наблюдается зависимость котировок от времени года. Например, 1 квартал – низкий сезон, и это тоже отражается на поведении акций. Гораздо хуже обстоят дела с платежеспособным спросом: доходы населения снижаются 5 лет подряд, и потенциальных пассажиров от этого больше не становится.

Еще одним фактором, влияющим на динамику курса акций Аэрофлота, является билетная политика компании. Авиаперевозчик не относится к эконом-сегменту, за исключением дочернего лоукостера «Победа». Стоимость билетов на рейсы Аэрофлота часто выше, чем у конкурентов. Зарубежные компании, которые работают с Аэрофлотом на одних и тех же направлениях, снижают себестоимость перевозок и цены на авиабилеты за счет ухудшения объема предоставляемых услуг. Самым распространенным способом является продажа безбагажных билетов, стоимость которых на 30% ниже, чем цена билетов с багажом. Демпингуют авиаперевозчики и на отказе от питания на борту.

Управленческая деятельность руководства авиакомпании также влияет на стоимость акций. Если дирекцией принимается спорное решение, оно способно перечеркнуть эффект от позитивных результатов. Здесь можно назвать решение руководства Аэрофлота использовать для своих рейсов самолеты производства конструкторского бюро Сухого. Этот парк загружен лишь на 57%, простаивая из-за дефицита комплектующих и часто возникающих неисправностей.

Немаловажным фактором, оказывающим давление на стоимость акций авиаперевозчиков, является чрезвычайные происшествия. На исторических примерах можно выявить тенденцию, по которой стоимость ценных бумаг любой авиакомпании падает на 3–5% непосредственно после катастрофы. Как правило, котировки оправляются достаточно быстро. Акций Аэрофлота в результате трагедии с самолетом SSJ 100 в московском аэропорту Шереметьево подешевели на 3%. Но этот сценарий является не самым плохим. Для примера, после авиакатастрофы малазийского борта в небе над Украиной был произведен делистинг акций Malaisya Airlines.

Чего ожидать от акций Аэрофлота

Менеджмент авиакомпании пытается разными способами выправить ситуацию на бирже. Так, для увеличения количества пассажиров Аэрофлот предпринял попытки по введению в продажу таких же безбагажных билетов, как и у конкурентов. Вызвано это не только стремлением перевозчика к увеличению выручки, но и просьбами пассажиров, которые путешествуют налегке и дорожат качеством Аэрофлота. Снижение цен на авиабилеты, по мнению руководства компании, вызовет повышение спроса на перевозки и рост прибыли. Повысить количество пассажиров авиаперевозчик планирует также за счет строительства терминальных хабов и открытия новых маршрутов. Не прекращаются и попытки добиться у основного акционера субсидий на топливо.

В связи с планами компании по увеличению пассажиропотока, многие инвесторы ожидают восстановления котировок в перспективе года–полутора. Если дальнейшее разбирательство по поводу авиакатастрофы в Шереметьеве не понесет за собой осложнений, то сценарий с повышением стоимости акций и дивидендов по ним вполне реалистичен. Подтверждением может послужить то, что котировки авиаперевозчика ранее показывали хороший рост даже на фоне падения индекса РТС.

Есть ли в вашем портфеле акции Аэрофлота? Верите ли вы в прогнозы по их восстановительному росту? Давайте вместе следить за ситуацией, присоединяйтесь к нашему сообществу во Вконтакте.

Всем профита!

(1 оценок, среднее: 4,00 из 5)

(1 оценок, среднее: 4,00 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Акции Аэрофлота в портфеле есть, по мере удешевления усредняюсь. Думаю, что сложности временные, а с прицелом владения 1,5 — 2 года ожидаю получить прибыль, среднюю по больнице (даже с учетом последних проблем).

Кроме того, впереди отпускной сезон, перевозки должны вырасти. Буду ориентироваться по отчету за 3 квартал. А пока — пусть лежат. Солдат спит — служба идет 🙂