Рекордная доходность инвестиций в августе 2021 года

В августе переехали в Анапу. После ковида, перенесенного в душном Питере, жизнь в доме с собственным участком показалась раем. В конце месяца принял участие в ретрите, который проводил индийский мастер в очень красивом месте. Многое еще предстоит осмыслить, про это напишу отдельный пост в Инстаграм-аккаунте.

Август традиционно тихий месяц для финансовых рынков, вот и в публичном портфеле почти не было никаких телодвижений. Активы работали, как любят говорить, на «полном пассиве». Несмотря на это, публичный портфель за месяц показал рекордную доходность. В абсолютном выражении прибыль получилась более 700 тыс. руб., а с начала 2021 года доходность перевалила за прошлогодний результат в 46% годовых. Подробнее о логике принятия решений я рассказываю в Клубе Ленивых инвесторов, где еще действует сниженная цена для первых участников. Там каждую неделю делюсь мнением по рынку, обсуждаем в клубном чате инвестидеи, проходим мини-уроки по прокачке инвесторского мышления.

В августе прекрасно отработали почти все активы портфеля, но обо всем по порядку. Давайте по традиции начнем с новостей. Согласно информации Росстата, в августе инфляция достигла 6,68% в годовом выражении – самого высокого уровня с лета 2016 года. Опережающие темпы инфляции в августе – явление крайне редкое для России. Это вызвало тревогу инвесторов: высока вероятность, что ЦБ РФ продолжит наращивать ключевую ставку вплоть до 8%. Впрочем, по мнению Минфина, большой вклад в высокие темпы инфляции внесли социальные выплаты последних месяцев: семьям с детьми, беременным женщинам и матерям-одиночкам.

Дополнительные инфляционные ожидания связаны с выплатами пенсионерам и военнослужащим. Это небольшие суммы, но они сразу попадают на потребительский рынок и разогревают его. Между тем, по предварительным данным, российский госдолг за 1 полугодие 2021-го вырос на 1,48 трлн руб. и достиг 20,4 трлн руб., что составляет примерно 17,7% от ожидаемого в 2021 году ВВП. Несмотря на высокие темпы наращивания госдолга, его текущие уровни не выходят за допустимые рамки, а обслуживание не вызывает проблем. Morgan Stanley рекомендует клиентам наращивать свои позиции в 10-летних ОФЗ России. Такого же мнения придерживается и ряд европейских инвестфондов.

Что касается стратегического для РФ рынка нефти, то, по словам вице-премьера А. Новака, наша страна придерживается согласованного в формате ОПЕК+ графика увеличения добычи нефти – на 100 барр./сутки ежемесячно, вплоть до достижения докризисного уровня в 2022-м. Остальные страны-участницы соглашения в целом также соблюдают суммарное наращивание добычи в пределах 400 барр./сутки. Тем не менее, по мнению экспертов, до конца 2021 года нефтяной рынок останется перегретым и спрос будет превышать предложение. В июле 2022-го Россия сможет выйти на рекордный уровень добычи в 11,6 млн барр./сутки. Таким образом, активный спрос нерезидентов на госдолг России в сочетании с повышением добычи и экспорта нефти, позволяют смотреть на ближайшее будущее рубля с оптимизмом.

В августе на блоге были опубликованы новые статьи:

- Центр раскрытия корпоративной информации – чем он полезен для инвестора;

- Принцип FIFO в портфеле инвестора;

- Почему маржа прибыли Net Profit Margin так важна;

- О чём говорит инвестору индекс страха и жадности.

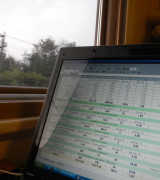

Перейдем к отчёту в цифрах:

| Инструмент | Начало периода | Конец периода | Прибыль, $ | Доход, % | Примечание |

| Индивидуальный инвестиционный счет в Финам | |||||

| АФК Система | 2404,9 | 2505,4 | 100,5 | 4,2 | |

| Петропавловск | 602,7 | 597,3 | -5,4 | -0,9 | |

| Ленэнерго, АП | 4355,4 | 4631,1 | 275,7 | 6,3 | |

| Газпром | 3960,8 | 4429,6 | 468,8 | 11,8 | дивиденды |

| ФСК | 463,5 | 483,8 | 20,3 | 4,4 | див/продажа |

| Распадская | 5790,8 | 8562,2 | 2771,4 | 47,9 | |

| Золото FXGD | 1206,8 | 1206,8 | 0,0 | 0,0 | |

| ЗПИФ Фонд перв. разм. | 3605,4 | 3378,4 | -227,0 | -6,3 | |

| Русал | 3159,7 | 3310,8 | 151,1 | 4,8 | |

| ММК | 2789,0 | 3002,0 | 213,0 | 7,6 | |

| Мвидео | 1732,7 | 1690,5 | -42,2 | -2,4 | |

| ГлобалТранс | 3884,5 | 4120,5 | 236,1 | 6,1 | |

| ВТБ | 2554,1 | 2783,8 | 229,7 | 9,0 | |

| РусАгро | 4309,5 | 4729,7 | 420,3 | 9,8 | |

| ETF-фонд на Китай (FXCN) | 2411,8 | 2409,5 | -2,3 | -0,1 | |

| Итог | 43231,5 | 47841,4 | 4609,9 | 10,7 | |

| Тинькофф Инвестиции | |||||

| Tinkoff Bank | 5790 | 6459 | 669,0 | 11,6 | |

| Baidu | 2136 | 2053 | -83,0 | -3,9 | |

| Итог | 7926 | 8512 | 586,0 | 7,4 | |

| Криптовалюты | |||||

| Bitcoin | 4670 | 5388 | 718,0 | 15,4 | |

| Участие в IPO (см. таблицу ниже) | |||||

| Без новых IPO | 22864,2 | 26519,18 | 3655,0 | 16,0 | |

| Итого | 78691,7 | 88260,5 | 9568,8 | 12,2 | |

* Все сведения берутся из личных кабинетов у брокеров (в данном случае сбор данных был 01.09.2021), стоимость рублевых активов переводится каждый месяц по актуальному курсу, фактически учет ведется в валюте и отражает, в том числе, валютную переоценку. Портфель не является инвестиционной рекомендацией, это лишь мой публичный опыт инвестирования на реальных деньгах (далеко не весь капитал). Данный портфель состоит из высокорискованных инструментов, допускаются просадки более 20–30%. Целью является высокая доходность (свыше 15% в валюте) при минимальной активности, горизонт большинства позиций – более трех лет. Подробную историю публичного портфеля можно посмотреть в рубрике Отчеты, онлайн-мониторинг брокерского счета в Финам доступен по ссылке.

Разбор основных событий портфеля

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

Подписаться- Акции на ИИС в Финам и ценные бумаги в непубличном портфеле.

Согласно отчёту АФК Система за 1 полугодие 2021 по МСФО, чистый убыток акционеров составил более 6 млрд руб. И это несмотря на рост выручки в основных активах: МТС, Segezha Group, Агрохолдинг «Степь», Биннофарм Групп и Ozon. Причиной убытка стал рост обязательств корпоративного центра, прежде всего, за счёт управленческих расходов и привлечения рублёвого долга. На 2 полугодие сохраняются позитивные ожидания от МТС и Segezha Group. Потенциальные годовые дивиденды при этом остаются на уровне 1,21 руб. на одну акцию, что отвечает доходности около 4%. Стало известно, что в 2022 году, скорее всего, состоится IPO Биннофарма.

Чистая прибыль Ленэнерго за 1 полугодие 2021-го по МСФО показала рост в 2,1 раза относительно аналогичного периода 2020-го. Основными факторами увеличения прибыли стали технологическое присоединение и рост потребления. Прирост прибыли по РСБУ составил 48%. Поскольку на дивиденды по префам распределяется 10% от чистой прибыли по РСБУ, за 1 полугодие уже накоплено 12,15 руб. дивидендов на 1 ап. Это отвечает примерно 7% доходности. По итогам 2021 г. дивидендная доходность может составить 14%.

Согласно отчёту за 1 полугодие 2021-го, Газпром увеличил продажи относительно аналогичного периода 2020 года во всех регионах присутствия компании. Рост чистой выручки от экспорта газа составил 93%. Основным фактором увеличения доходов стал рекордный прирост потребления газа – потребность в заполнении опустевших за зиму хранилищ и восстановление мировой экономики после локдаунов в 2020-го. Чистая прибыль компании за полугодие превысила прошлогоднее значение почти в 30 раз. Накопленные за 1 полугодие дивиденды составляют 17,85 руб. на акцию или около 6% доходности.

Согласно отчёту за 1 полугодие 2021-го по МСФО, выручка ФСК ЕЭС выросла лишь на 7,1% (в основном, за счёт роста тарифов), а чистая прибыль сократилась на 2,4%. В связи со сложной формулой расчёта дивидендов, ожидаема годовая доходность находится в интервале от 7,5% до 9%. Отрицательными факторами выступают значительная инвестпрограмма компании на 2021-й (171 млрд руб.) и рост амортизации мощностей.

Акции Распадской стали локомотивом для доходности всего портфеля в августе, показав значительный рост на двух главных новостях. Во-первых, компания объявила о новой дивидендной политике. Отныне на выплату дивидендов будет направляться 100% свободного денежного потока (FCF), если чистый долг составляет менее значения EBITDA, и 50% от FCF, если более. При этом руководство намерено поддерживать чистый долг на уровне ниже двух EBITDA. Согласно новой дивидендной политике, менеджмент рекомендовал выплатить дивиденды за 1 полугодие 2021 года в размере 23 руб. на 1 акцию.

На момент выхода новости это отвечало 7% доходности только за первое полугодие. Во-вторых, компания Greenleas International, связанная со структурами Р. Абрамовича, объявила о намерении выкупить 26,74% акций Распадской у EVRAZ, владеющей около 91% активов этой компании. До конца 2021 года EVRAZ намерен распределить оставшиеся в его собственности акции Распадской между мажоритарными акционерами группы. Эта новость была воспринята инвесторами с воодушевлением, т. к. повысит ликвидность акций Распадской. Продолжаю держать акции этой прекрасной компании, общая доходность позиции превысила 200%.

Выход отчёта Русала за 1 полугодие 2021-го по МСФО вызвал неоднозначную реакцию акционеров. С одной стороны, чистая прибыль за полугодие составила 2$ млрд против убытка за аналогичный период 2020-го. С другой, около 60% этой прибыли обеспечил пакет акций Норникеля (более 25% на конец полугодия) в собственности Русала. Кроме того, руководство Русала не решилось возобновить выплату дивидендов, на что надеялись акционеры. В конце августа на развороте после локальной коррекции добавил Русал в клубный портфель, текущая доходность более 20%.

После более, чем двукратного роста акций ММК за период октябрь 2020 – август 2021, на рынке явно назрела коррекция. Каждая последующая волна роста акций (а на данный момент близится к завершению уже пятая волна восходящего тренда) развивалась на фоне сходящегося треугольника по объёмам торгов. В пользу близкой коррекции говорят два фактора: введение в России с 1 августа новых экспортных пошлин на металлы и агрессивное сокращение выплавки стали в Китае. В мае Китай объявил о планах сократить сталелитейные мощности на 236 млн т. в течение пяти лет. Уже в августе экспортная цена железной руды в Австралии упала на 40% относительно мая. По данным компании ММК-Альянс, августовские цены на металлопрокат в России упали на 16–17% относительно майских и продолжат снижаться.

Согласно отчёту за 1 полугодие 2021 года по МСФО, чистая прибыль Globaltrans Investment сократилась на 48% относительно аналогичного периода 2020-го Причиной спада стала сравнительно слабая конкуренция в сегменте полувагонов (около 57% выручки компании). Несмотря на это, во 2 квартале было заметно оживление грузоперевозок. Кроме того, сложные погодные условия способствовали росту тарифов на фоне дополнительных временных издержек. Это позволило распределить на дивиденды за 1 полугодие 123% от FCF. Это составляет 22,5 руб. на 1 акцию (доходность 3,4% на конец августа). За 2 полугодие компания намерена выплатить около 28 руб. на акцию.

Чистая прибыль ВТБ за 7 месяцев 2021-го увеличилась в 4,7 раза относительно аналогичного периода 2020 года. При этом за июль чистая прибыль выросла в 27,5 раз. Большой вклад в рост прибыли внесло увеличение комиссионных доходов при реализации страховых продуктов, а также в ходе брокерской деятельности. Чистый процентный доход за 7 месяцев вырос более, чем на 21%, в основном, за счёт роста розничного кредитования.

Чистая прибыль Русагро за 1 полугодие 2021 года по МСФО выросла на 80,5% относительно аналогичного периода 2020-го. Наибольший вклад в рост выручки внёс сегмент «масла и жиры». В отчётном периоде была выкуплена часть активов «Солнечных продуктов» – маслоэкстракционный завод в Аткарске. Это оказалось очень кстати с учётом роста мировых цен на подсолнечное масло (на пике цен до $1600 за тонну на терминале Новороссийска). Однако такие цены были результатом неурожайного 2020-го в России и Украине – основных экспортёрах подсолнечника в мире.

А 2021 год, напротив, ожидается рекордно урожайным. Дополнительная интрига связана с истечением в этом году контракта гендиректора Русагро М. Басова. Вопрос о продлении контракта будет рассмотрен 12 ноября на совете директоров компании. Уход М. Басова стал бы крайне негативной новостью для инвесторов. По итогам 1 полугодия 2021 года совет директоров рекомендовал выплатить дивиденды в размере 65,5 руб. на 1 акцию, что на конец августа даёт доходность 5,6%.

Число клиентов TCS Group во 2 квартале 2021-го достигло 16,7 млн чел., в то время как год назад их было 11,2 млн. Чистая прибыль по МСФО за это же время выросла на 57%. Совет директоров одобрил продление программы buy back до 30.06.2022 г. За оставшееся время будет выкуплено чуть более 1 млн ГДР группы TCS. По прогнозу менеджмента группы, прирост кредитного портфеля по итогам 2021 года составит 50%.

В середине августа общемировая капитализация криптовалют вновь превысила $2 трлн. Тем не менее, уровень хешрейта при майнинге bitcoin остаётся примерно на 40% ниже пиковых значений мая, когда китайское руководство ввело жёсткие меры против майнеров. Однако на смену выпавшим из сети китайским мощностям, которые составляли более 50% от общемировых, постепенно приходит новое оборудование с большей производительностью. Ожидается, что этот процесс вытолкнет хешрейт на новые рекордные уровни в течение года или раньше. Соответственно, ожидаемые котировки bitcoin имеют все шансы выйти на новые максимумы. Считаю даже текущие уровни неплохими для докупок в долгосрок.

В августе впервые за весь месяц не было ни одного IPO, но IPO-портфель из сделок, открытых ранее, показал чуть ли не рекордную доходность благодаря нескольким позициям. При этом у ЗПИФа ФПР доходность за месяц получилась по биржевой цене отрицательная, а по стоимости чистых активов фонд топтался около нуля. Сейчас он торгуется с дисконтом к СЧА около 15%. В сентябре уже анонсировано несколько размещений, поэтому ожидаю, что биржевая стоимость будет стремиться к справедливой.

| Дата заявки | IPO тикер | Начало периода | Конец периода | Прибыль, $ | Доход, % | Примечание |

| 24.11.2020 | OZON | 417 | 424 | 7,0 | 1,7 | закрыт |

| 29.03.2021 | COUR | 1044 | 1116,5 | 72,5 | 6,9 | |

| 29.03.2021 | ACHL | 192 | 217 | 25,0 | 13,0 | |

| 16.04.2021 | APP | 854 | 1010 | 156,0 | 18,3 | |

| 26.04.2021 | TMCI | 240 | 211,6 | -28,4 | -11,8 | закрыт |

| 26.04.2021 | RAIN | 132,8 | 124,8 | -8,0 | -6,0 | закрыт |

| 30.04.2021 | VACC | 87 | 88,8 | 1,8 | 2,1 | закрыт |

| 08.05.2021 | TALS | 151,8 | 154 | 2,2 | 1,4 | закрыт |

| 11.05.2021 | GLBE | 1400 | 1410 | 10,0 | 0,7 | закрыт |

| 11.05.2021 | SMWB | 408 | 326,4 | -81,6 | -20,0 | закрыт |

| 25.04.2021 | FLYW | 413,4 | 572 | 158,6 | 38,4 | закрыт |

| 26.05.2021 | PAY | 319 | 282,7 | -36,3 | -11,4 | закрыт |

| 09.06.2021 | ZETA | 132 | 147,4 | 15,4 | 11,7 | |

| 09.06.2021 | MNDY | 221 | 378 | 157,0 | 71,0 | |

| 09.06.2021 | MQ | 643,2 | 696 | 52,8 | 8,2 | |

| 03.06.2021 | DLO | 1127,5 | 1600 | 472,5 | 41,9 | |

| 09.06.2021 | LFST | 1066,5 | 666 | -400,5 | -37,6 | |

| 13.06.2021 | TASK | 945,5 | 1959,2 | 1013,7 | 107,2 | |

| 15.06.2021 | WKME | 389,2 | 389,2 | 0,0 | 0,0 | |

| 17.06.2021 | VERV | 598 | 700 | 102,0 | 17,1 | |

| 20.06.2021 | CYT | 154 | 152 | -2,0 | -1,3 | |

| 23.06.2021 | CXM | 656,2 | 533,12 | -123,1 | -18,8 | |

| 24.06.2021 | DOCS | 1054 | 1557,2 | 503,2 | 47,7 | |

| 24.06.2021 | CFLT | 627,2 | 912 | 284,8 | 45,4 | |

| 30.06.2021 | LZ | 478,4 | 444,6 | -33,8 | -7,1 | |

| 30.06.2021 | XMTR | 316,4 | 290,4 | -26,0 | -8,2 | |

| 30.06.2021 | S | 1750 | 2222,5 | 472,5 | 27,0 | |

| 01.07.2021 | EVCM | 350 | 432 | 82,0 | 23,4 | |

| 15.07.2021 | SGHT | 407 | 312,4 | -94,6 | -23,2 | |

| 15.07.2021 | RPID | 399,6 | 340,2 | -59,4 | -14,9 | |

| 16.07.2021 | BLND | 342 | 307,8 | -34,2 | -10,0 | |

| 21.07.2021 | VTEX | 2184 | 2293,2 | 109,2 | 5,0 | |

| 21.07.2021 | LAW | 410 | 517 | 107,0 | 26,1 | |

| 22.07.2021 | BASE | 632,1 | 1068,9 | 436,8 | 69,1 | |

| 23.07.2021 | CTKB | 462 | 478,8 | 16,8 | 3,6 | |

| 28.07.2021 | DUOL | 281 | 259 | -22,0 | -7,8 | |

| 28.07.2021 | RSKD | 275 | 323 | 48,0 | 17,5 | |

| 28.07.2021 | HOOD | 1171,5 | 1445,4 | 273,9 | 23,4 | |

| 30.07.2021 | OMGA | 32 | 36,36 | 4,4 | 13,6 | |

| 30.07.2021 | IMRX | 48 | 73,5 | 25,5 | 53,1 | |

| 30.07.2021 | RXST | 51,9 | 46,2 | -5,7 | -11,0 | |

| Итого | 22864,2 | 26519,18 | 3655,0 | 16,0 |

Напомню, что я веду телеграм-канал по IPO, в котором рассказываю обо всех решениях и основных событиях рынка первичных размещений. Подписывайтесь.

Видео месяца

В августе выложил запись прямого эфира с ответами на вопросы читателей. Кто еще не смотрел, рекомендую.

А как прошел август для вашего портфеля? Расскажите в комментариях.

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.