Индикатор Баффета – инструмент долгосрочного инвестора

Все профессионалы используют различные индексы и коэффициенты для оценки рынка. Секрет успеха здесь – не только выбрать качественный показатель, но и правильно интерпретировать его сигналы. Сегодня я хочу рассмотреть индикатор Баффета и поговорить о том, как на него ориентироваться долгосрочному инвестору.

Для начала рекомендую посмотреть видеообзор с моего ютуб-канала, не забудьте подписаться.

Что такое индикатор Баффета

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяУоррен Баффет впервые упомянул свой индикатор в 2001 году, рассказав о том, что использует соотношение, которое показывает степень перекупленности акций. Он считал этот коэффициент для американского рынка, деля капитализацию индекса Wilshire 5000 Full Cap Price на ВВП страны, а получившееся значение переводил в проценты.

Если этот индикатор выше 100%, значит, инвесторы закладывают премию в стоимость бумаг, ожидая дальнейшего роста экономики. Если же он меньше, – фондовый рынок недооценен и котировки акций имеют высокий потенциал роста.

Изначально оракул из Омахи говорил о том, что считает инвестиции оправданными только в те моменты, когда капитализация рынка не превышает 80% от ВВП. Но если говорить об Америке, то в последний раз такие цифры были показаны в период кризиса 2008 г. С тех пор индикатор Баффета демонстрировал уверенный рост и к 2020-му. обновил свой исторический максимум. Предыдущее пиковое значение приходилось на начало 2000-х – время накануне краха доткомов.

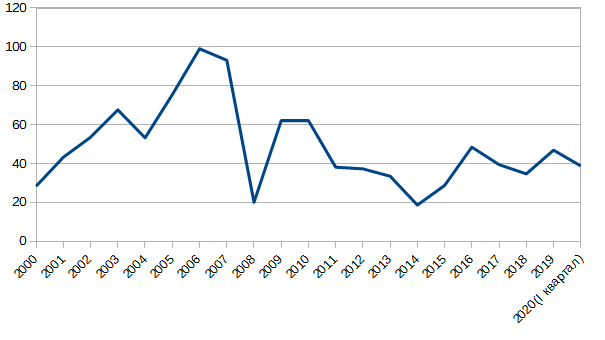

Несмотря на то что знаменитый инвестор предложил собственный индекс для рынка США, можно рассчитать аналогичные показатели и для любой другой страны. Ниже приведен график динамики этого индекса для России, построенный на основании данных БКС.

На рисунке хорошо видно, что кризису 2008 г. предшествовал исторический максимум. Перед 2014 г., напротив, наблюдалось постепенное снижение индикатора. Величина показателя в 2019 составляла 46,95%. Она была далека от порога, установленного Баффетом, и кардинально меньше пика, достигнутого в 2006 г. Поэтому нельзя с уверенностью говорить, что невысокий индикатор Баффета способен надежно сигнализировать о том, что кризиса в ближайшее время не будет.

Некоторые профессиональные трейдеры используют этот коэффициент, чтобы заходить в наиболее недооцененные рынки. Применяя такую методику, нужно учитывать два параметра экономики интересующей страны:

- ориентацию на импорт или экспорт;

- степень чувствительности к ценам на энергоносители.

Данные факторы влияют на то, насколько сильные колебания индикатора Баффета могут наблюдаться на фондовом рынке. Например, волатильность этого показателя для Германии заметно ниже, чем для США и России.

Какие риски выявляет индикатор Баффета

Большинство инвесторов применяют его, чтобы дать оценку будущей доходности. Если индикатор Баффета на протяжении нескольких лет держится на высоком уровне, есть основания полагать, что прибыльность вложений в акции в ближайшие годы снизится. Это может служить аргументом за перевод денег в другие виды активов, например, облигации, или выход в кэш.

Главная задача индикатора Баффета – показывать сильную перекупленность или перепроданность. Он не учитывает все риски, связанные с инвестированием в рынок той или иной страны.

Чем дольше этот показатель находится в области экстремальных отклонений, тем больше вероятность перелома текущего тренда на рынке.

Следует отметить, что наиболее эффективно он работает на американском рынке, для которого и был придуман. Характерно, что все обвалы на фондовых биржах США повлияли на мировую экономику. Снижение котировок происходило и в тех странах, акции которых согласно индикатору не были переоценены.

Отслеживать индикатора Баффета можно на сервисах для инвесторов. Для примера ниже приведен график за последние 50 лет с gurufocus.com/stock-market-valuations.php.

Здесь хорошо видны:

- нефтяной кризис 1973 г.;

- крах доткомов 2000 г.;

- обвал котировок, спровоцированное коронавирусом.

Единственное падение, размах которого нельзя было предсказать по зашкаливающему индикатору Баффета, – кризис 2008 г. В предшествующий ему период этот показатель был далек от максимумов.

Плюсы и минусы индикатора Баффета

Индикатор Баффета – это главный показатель, дающий возможность оценить, оправдан ли рост капитализации компаний той или иной страны. Если темпы увеличения ВВП отстают от котировок, есть основания полагать, что на фондовом рынке надувается пузырь.

Главное преимущество индикатора Баффета – это высокая достоверность на длинных горизонтах. Если вы торгуете на большом временном масштабе (например, формируете пенсионный капитал), то, прислушавшись к его сигналу и не наращивая свои позиции в 2019-м, вы ничего не потеряли. Возможно, даже выиграли, если подошли к кризису 2020 г. с запасом кэша, особенно в твёрдой валюте.

У предложенного оракулом из Омахи индекса есть несколько недостатков. Главный из них в том, что этот показатель не дает возможность комплексно оценить риски вложения в ту или иную экономику. Устойчивость котировок на национальной бирже во многом зависит от структуры ВВП, которая совершенно не учитывается в расчетах.

Кроме того, существует мнение, что сравнивать рынки по индикатору Баффета и считать наиболее перспективными те, для которых он имеет минимальное значение, некорректно. Оценивать ситуацию по этому показателю можно только в пределах одной страны, отслеживая динамику на протяжении нескольких лет и сравнивая текущее значение со средним. Именно существенное отклонение от средней линии считается сигналом о скорых коррекционных движениях.

Однако, как можно видеть по ситуации в России, эффективность индикатора Баффета не подтвердилась. В 2019 г. для нашей страны он не превышал средний показатель за 20 лет, но это не защитило рынок от обвала в марте 2020 г.

Кроме того, стоимость акций зависит не только от успехов реального производства, но и от процентных ставок. Если показатели доходности банковских вкладов и облигаций держатся на исторических минимумах, инвесторы в погоне за прибылью будут стремиться к более рискованным вложениям. Сравнивать рыночные условия, которые действуют при ключевых ставках в 0.25% и 5.5%, некорректно.

Важный недостаток индикатора Баффета – его полная непригодность для определения оптимальных точек входа в позицию. Он предназначен для долгосрочных прогнозов, и принимать текущие решения на его основании не стоит. Даже если значение этого показателя обновляет исторический максимум, спад необязательно наступит завтра.

Выводы

Индикатор Баффета – один из важнейших показателей для долгосрочных инвесторов. Но он отражает лишь глобальные тенденции, оставляя за кадром краткосрочные колебания. Кроме того, в нём нет никакой пороговой величины, свидетельствующей о прохождении пика бычьего рынка. Точно так же и в моменты падения он не дает ответа на вопрос о том, достигнуто ли дно.

Расскажите в комментариях, слышали ли вы раньше об индикаторе Баффета, считаете ли его надёжным показателем?

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

👋 Благодарю вас за квалификационный разбор по индикатору Уоррена в сигменте экономики! 🔥 🤝🏼 👏