Что такое количественное смягчение QE

Общеизвестно, что рост экономики невозможен в отрыве от здоровой финансовой системы. Основным способом контроля над ней является регулирование ключевой ставки центрального банка. В периоды экономических кризисов, когда спад производства происходит на фоне сжатия денежной массы, такой метод работает не всегда. Особенно мало рычагов оказывается у центрального банка, когда ставка уже снижена до нуля или чуть выше, а экономика по-прежнему топчется на месте. В таких ситуациях может применяться другая стратегия, называемая количественным смягчением.

Для большего понимания темы рекомендую посмотреть мой небольшой видеообзор о принципах работы Федеральной Резервной системы США.

Смысл и задачи количественного смягчения

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

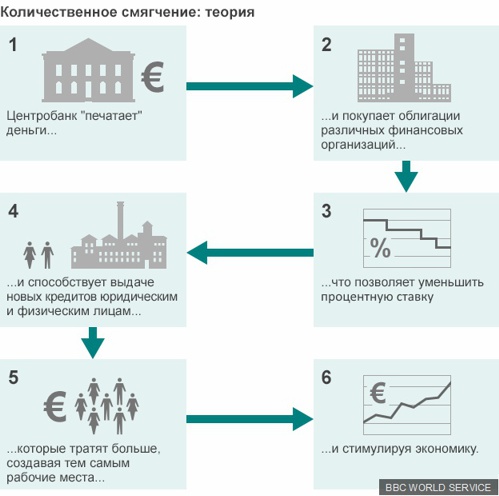

ПодписатьсяВ общем случае количественным смягчением (англ. Quantitative Easing или QE) называется предоставление финансовой системе дополнительной ликвидности под обеспечение ценными бумагами или иными активами. Например, ЦБ может выкупать у коммерческих банков, инвестиционных фондов и других финансовых компаний крупные пакеты облигаций. Выкупленные бумаги зачисляются на баланс регулятора, а банки получают «дешёвые» деньги для кредитования бизнеса и потребительского рынка. При QE предпочтение отдаётся долгосрочным бумагам, т. к. в этом случае банки получают больше свободы для манёвра и снижения ставок по долгосрочным кредитам. Другой задачей количественного смягчения может быть борьба с дефляционным сжатием экономики. В этом случае ставится задача достижения определённого целевого уровня инфляции, поддерживающего дальнейший спрос на ликвидность.

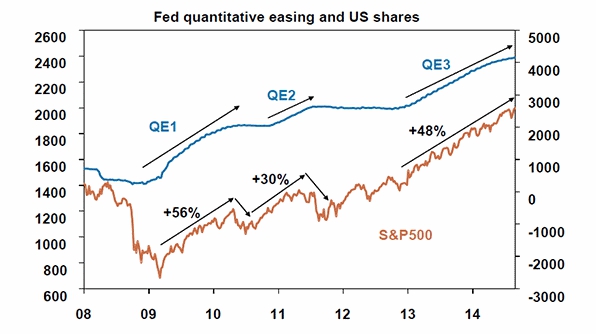

В рамках QE центральным банкам приходится решать задачи с несколькими неизвестными. Одно из них – прогнозирование действий коммерческих банков. Нет гарантии, что избыточная ликвидность будет использована для создания привлекательных кредитных программ. Намного вероятнее, что банки включатся в более прибыльные спекуляции на фондовом рынке. При этом возникает иллюзия экономического роста: фондовые индексы устанавливают новые рекорды, отрываясь от объективной статистики. Фактически большая часть денег в реальный сектор так и не попадает. Активный спрос на ценные бумаги на вторичном рынке не влияет на уровень безработицы и не стимулирует потребление домохозяйств. Как показала практика, подобные проблемы возникали во всех региональных экономиках, прибегнувших к QE.

Неправильные оценки объёма средств, которые способна эффективно «переварить» финансовая система, теоретически должны бы привести к всплеску инфляции. Однако, в условиях малоактивного потребительского рынка вероятность этого невелика. К тому же, количественное смягчение – это не эмиссионная девальвация валюты. Деньги в период QE предоставляются временно, обеспечены надёжными активами и по истечении определённого срока постепенно изымаются с рынка. Но если за это время экономика не получит толчок к развитию, не произойдёт реального роста ВВП, то новый цикл удорожания денег способен вызвать ещё более тяжёлый системный кризис. Давайте посмотрим, как работает количественное смягчение на конкретных примерах.

Количественное смягчение в США

Началом острой фазы мирового финансового кризиса 2008—2009 г. принято считать банкротство американского инвестиционного банка Lehman Brothers в сентябре 2008 г. Общее же замедление экономики США начало проявляться раньше. И хотя поводом для кризиса называли небезопасные операции ипотечных банков, настоящая причина, толкнувшая их на эти риски, была в дефиците ликвидности из-за чрезмерно высокой ставки ФРС. Так, 29.06.2006 её значение достигло 5,25. Уже вскоре стали поступать сигналы о сокращении производства и падении потребительского спроса.

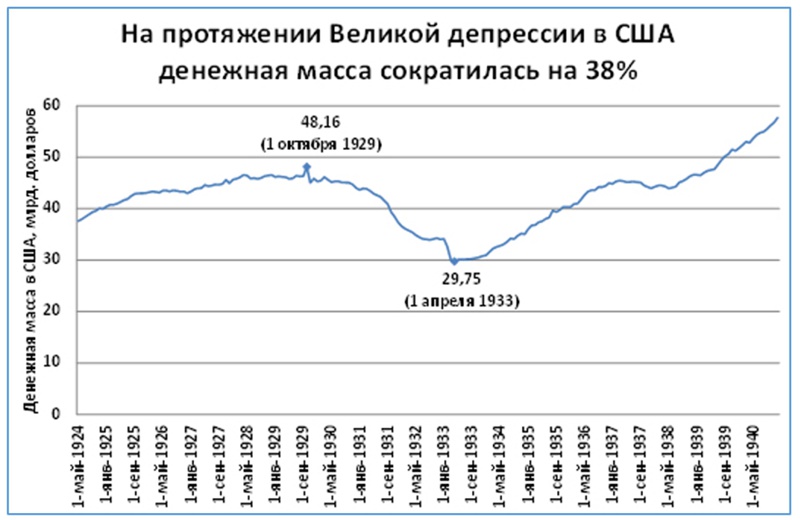

Начался цикл понижения ставок, но время было упущено. В итоге банкротство Lehman Brothers произошло уже на фоне 2% ставки, а 16.12.2008 состоялось её последнее снижение до 0,25%. На этом традиционные меры ФРС были исчерпаны, тогда как кризис только набирал обороты. Б. Бернанке, на тот момент глава ФРС, придерживался идеи, что между увеличением денежной массы в обращении и ростом ВВП (то и другое с поправкой на уровень цен) существует причинно-следственная связь. Беспрецедентную глубину Великой Депрессии он связывал с сильным сжатием денежной массы и слишком ограниченным масштабом политики количественного смягчения, предпринятой ФРС в 1932 г.

Кстати, это был первый в истории пример такой политики. Испытать свои взгляды на практике Б. Бернанке решил, объявив о масштабной программе QE в ноябре 2008 г.

- Первый этап программы стартовал в декабре 2008 г. и закончился в марте 2010 г. В ходе него было выкуплено ипотечных облигаций и других ценных бумаг с ипотечным обеспечением в общей сложности на $1,75 трлн.

- Новый этап (QE2) прошёл с ноября 2010 г. по июнь 2011 г. На этот раз ФРС выкупила долгосрочные облигации на сумму более $600 млрд.

- Наконец, QE3 проходило с сентября 2012 г. по октябрь 2014 г. В время этого этапа было выкуплено ипотечных и государственных облигаций на сумму более $1,6 млрд.

Иногда как отдельные этапы QE упоминаются программы замены погашаемых облигаций на новые выпуски. Первая такая замена проводилась в сентябре 2011 – декабре 2012. Она была названа «Операция Твист». В ходе этой программы были выкуплены государственные долгосрочные облигации на общую сумму $600 млрд с одновременной продажей краткосрочных (до 3 лет) облигаций на эту же сумму. Истинной целью этого мероприятия было не столько стимулирование экономики, сколько снижение долговой нагрузки на ФРС в текущем моменте.

Всего же за время кампании QE на баланс ФРС было передано ценных бумаг на сумму $3,5 трлн, в результате чего общая стоимость активов увеличилась в 5 раз. Кратно выросли также избыточные резервы банков на счетах ФРС. Фактически средства не были выданы в качестве кредитов, а остались в банках. Именно эти деньги и стали драйвером для раздувания пузыря фондового рынка: циклы QE совпали с волнами роста фондовых индексов.

Наиболее ощутимый эффект от QE проявился в снижении ипотечных ставок. Так, 30-летняя ставка была снижена в среднем по рынку в 2 раза. Это привело к заметному росту спроса на жильё. Поскольку рынок жилья – один из главных экономических индикаторов в США, сторонники QE получили мощный аргумент в свою пользу. Их оппоненты утверждают, что напротив, причины кризиса так и не были устранены, а его главные последствия лишь отсрочены.

Так, из-за снижения процентов по банковским вкладам инвесторы потеряли до $500 млрд, Сопоставимые суммы ушли на высокодоходные долговые рынки развивающихся стран, а наблюдаемый в 2018 г. ускоренный рост американской экономики во многом связан с репатриацией капитала благодаря увеличению ставки ФРС в 2017–2018 г. Наконец, производимая в настоящее время распродажа бумаг с баланса регулятора привела к обвалу фондового рынка США в конце 2018 г., а долговая нагрузка по государственным облигациям никуда не делась.

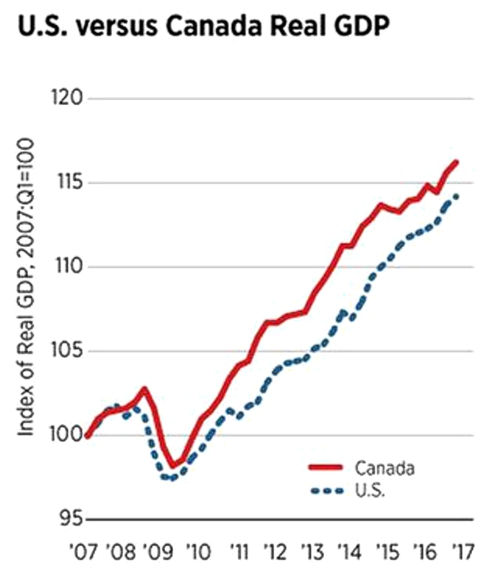

Для проверки эффективности влияния QE на восстановление экономики США аналитиком ФРС С. Уильямсоном было предпринято сравнение темпов роста ВВП США и Канады, испытавших схожее по глубине влияние экономического кризиса. Поскольку никаких мер стимулирования в Канаде не проводилось, сравнение должно было показать «чистый» эффект от QE. Выяснилось, что динамика восстановления обеих экономик совпадает, причём у Канады процесс шёл даже с некоторым опережением.

Таким образом, с одной стороны, убедительных доводов в пользу успешности политики количественного смягчения в США нет, а видимость быстрого восстановления экономики после кризиса обусловлена возникновением спекулятивных пузырей на фондовом рынке. Однако большинство исследователей не упоминают того факта, что выкуп ипотечных облигаций на баланс ФРС предотвратил массовое банкротство инвестиционных банков и фондов, бывших основными держателями данных облигаций. С этой точки зрения, программа QE спасла финансовую систему США от вполне реального риска дефолта.

Программа QE в Японии

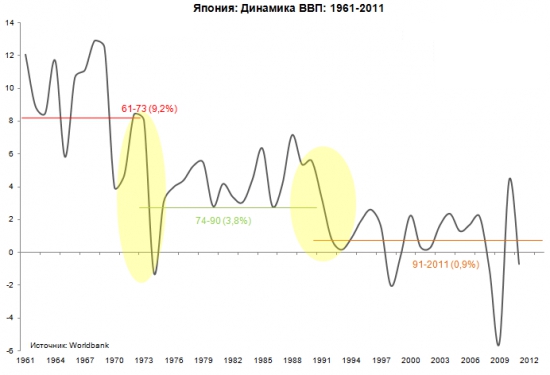

После 2 десятилетий роста японской экономики на 10–15% в год, в середине 1970-х наметился спад темпов, который к началу 1990-х превратился в стагнацию. Она имела ряд объективных причин: рост доли пожилого населения, укрепление иены (с более чем 350 за доллар до 100 и ниже), из-за чего у экспортёров начались серьёзные проблемы. Наконец, Япония из развивающейся страны превратилась в одного из гигантов мировой экономики, исчерпав эффект низкой базы.

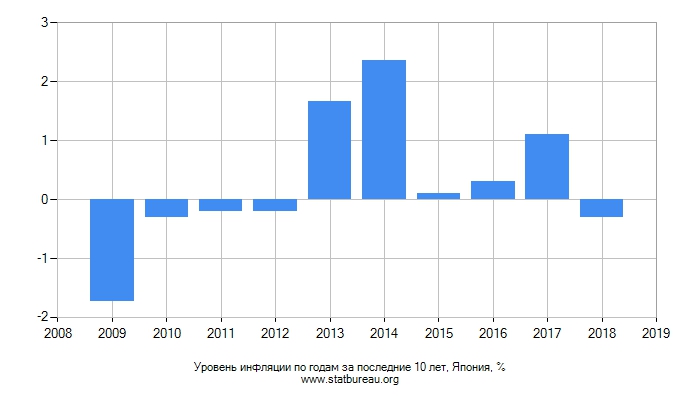

На фоне снижения спроса на продукцию возник риск дефляции. Ситуацию осложняло то, что ключевая ставка центрального банка в середине 90-х уже приблизилась к 0, и снижать её дальше было некуда. Первые попытки провести количественное смягчение ЦБ Японии предпринял в 2001 г., начав скупку долгосрочных государственных облигаций. Объём покупок с 2001 по 2006 г. составил 35 трлн иен. Программа оказалась неэффективной: заметного онат ни на инфляцию, ни на рост ВВП она не оказала.

Новый раунд программы начался в 2010 г. На этот раз ЦБ действовал более активно и наряду с государственными скупал более рискованные корпоративные облигации. Но впервые конкретный ориентир был объявлен только в январе 2013 г. – добиться годовой инфляции в 2%. Официально этот этап программы QE стартовал в апреле 2013 г. Тогда же ЦБ пообещал достигнуть целевого уровня инфляции за 2 года. За счёт выполнения этой программы к декабрю 2017 г. денежная база ЦБ Японии превысила 500 трлн иен ($4,8 трлн), т. е. больше, чем максимальный объём средств на балансе ФРС США, и впервые в истории сравнялась с годовым ВВП Японии.

Тем не менее, достижение целевого уровня инфляции по-прежнему под вопросом. Выше 2% по итогам года инфляция оказалась лишь в 2014 г., но экономисты связывают это с другой причиной. С апреля 2014 г. сразу на 3% повышен потребительский налог – с 5 до 8%.

Основной же эффект, как и в США, проявился на фондовом рынке. С начала проведения 3 этапа количественного смягчения (за 2013–2018 г.) японский индекс NIKKEI 225 вырос в 3 раза.

QE в Европе: борьба с «японской болезнью»

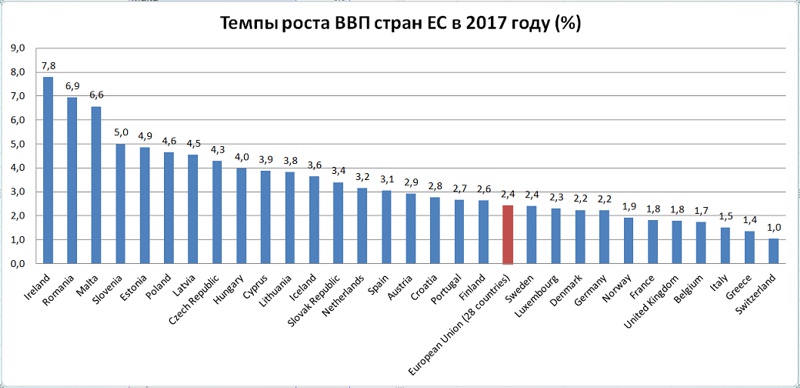

Проблемы, аналогичные японским, возникли в Европе к началу 2015 г. На тот момент уровень дефляции достиг 0,6%. Это стало причиной оттока инвестиционных капиталов и поставило под вопрос дальнейший рост экономики. Ключевая ставка ЕЦБ на тот момент уже составляла 0,05% и в январе 2015 г. банк принял решение о запуске с марта программы QE. Также с марта ключевая ставка была снижена до 0%. Как и в Японии, была поставлена задача добиться инфляции на уровне 2% в год. Вся программа была условно разделена на 5 этапов, хотя временных промежутков между ними практически не было. Первоначально планировалось выкупить государственные и обеспеченные активами корпоративные бумаги со сроками погашения от 2 до 30 лет на общую сумму 1,14 трлн евро, но из-за слабого эффекта от программы объёмы пришлось значительно увеличить.

С сентября 2018 г. началось сворачивание объёмов выкупа, а декабрь 2018 г. по плану должен стать последним месяцем реализации программы. За весь период с марта 2015 г. по настоящий момент в банковскую систему стран Еврозоны поступило 2,6 трлн евро, в результате чего на балансе ЕЦБ оказалось ценных бумаг на сумму 4,7 трлн евро. Исходя из того, что доли ЦБ отдельных стран в уставном капитале ЕЦБ очень сильно различаются, в такой же пропорции проводился и выкуп бумаг. Наибольшая доля пришлась на бумаги Германии и Франции. Средний срок погашения – 7,5 лет. Что касается успешности кампании, то целевой уровень инфляции (2%) был достигнут только летом 2018 г.

По оценкам ЕЦБ, рост ВВП Еврозоны за 2018 г. должен составить 2,0%. Это считается успехом, но на фоне показателей других стран Евросоюза не впечатляет. Для сравнения, по итогам 2017 г. рост ВВП Германии составил 2,2% против 6,9% в Румынии. Всё чаще аналитики приходят к выводу, что неповоротливый и забюрократизированный ЕЦБ не отвечает потребностям стран Еврозоны, особенно учитывая многочисленные противоречия между ними.

Возможно ли количественное смягчение в России?

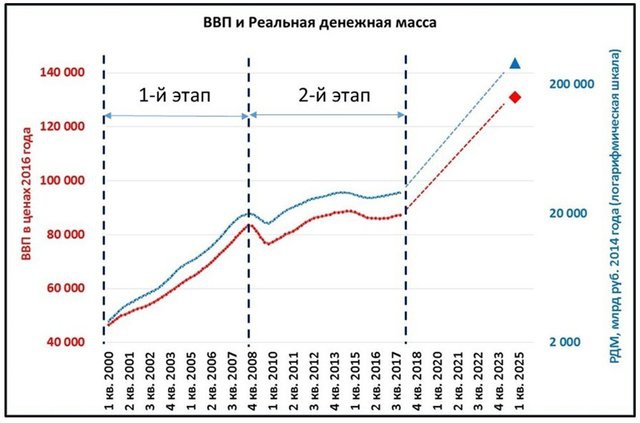

С такой идеей уже не первый год выступает ряд российских экономистов, например, С. Глазьев. Однако наиболее активно свой вариант QE продвигает руководитель группы макроэкономических исследований КАМАЗ С. Блинов. Его доводы основаны на корреляции между темпами роста ВВП и денежной массы (подразумевается агрегат М2 – наличные деньги, банковские депозиты и государственные краткосрочные облигации). Как образец развития российской экономики С. Блинов рассматривает период 2000–2008 г., когда расширение денежного агрегата шло одновременно с ростом ВВП. Такую же модель он предлагает экстраполировать на нынешнюю реальность. Графически его доводы выглядят так:

Причиной замедления роста ВВП на отрезке 2008–2017 г. С. Блинов считает дефицит денежной массы по сравнению с тем объёмом, который требуется экономике для более эффективного роста. Для того чтобы к 2024 г. обеспечить 1,5-кратный рост ВВП относительно 2018 г., он предлагает за это же время увеличить «реальную» денежную массу в 10 раз, исходя из цен 2014 г. В качестве основного актива предлагается использовать наиболее ликвидный – иностранную валюту. Но здесь нужно отметить целый ряд спорных моментов.

- С. Блинов нигде не поясняет, почему денежную массу он считает в ценах 2014 г., а ВВП – в ценах 2016 г., когда курс рубля к доллару стал примерно в 2 раза ниже, чем в 2014 г., что неизбежно отразилось на масштабе цен. Учитывая критическую зависимость курса рубля от мировых цен на сырьевые товары, смоделировать объёмы QE заранее невозможно, решение придётся принимать буквально «на ходу».

- Денежный агрегат М2 на начало 2014 г. в России составлял 31,16 трлн руб. Если нарастить его в 10 раз, придётся эмитировать 280,44 трлн руб. По курсу на начало 2014 г. это эквивалентно $8,54 трлн, что составляло почти 80% от агрегата М2 в США на тот момент. Закупить сопоставимый (с учётом инфляции) объём валюты Россия не сможет в принципе.

- Справедливо считая инфляцию главным препятствием роста реальной покупательной способности рубля, С. Блинов предлагает проводить количественное смягчение на фоне высокой ключевой ставки ЦБ. Такая методика никем и никогда не применялась, а потому использовать чужой опыт нет возможности. Более того, в российских условиях жёсткий контроль над инфляцией и одновременное накачивание банков дешёвой ликвидностью гарантированно вызовет спекулятивные операции на фоне упадка потребительского рынка. Например, в 2015–2016 г. банки массово закупали валюту, одновременно сворачивая кредитные программы.

- Отмечая корреляцию ВВП и роста денежной массы, нельзя забывать, что оба показателя зависят от общего фактора – конъюнктуры мирового рынка: сырьевая российская экономика работает на экспорт, а спрос зависит от темпов мирового роста.

Наконец, надо учитывать высокие риски российской экономики: специфика налоговой системы, международные санкции, большой разрыв по уровню доходов между регионами и социальными группами. Всё это ограничивает спрос на кредиты со стороны бизнеса, а в потребительском секторе и так высока доля проблемных кредитов (11% от общей суммы по итогам 1 полугодия 2018 по данным Fitch), поэтому дальнейшее закредитовывание домохозяйств крайне опасно.

Таким образом, в нынешних условиях и тем более в таком виде программа количественного смягчения в России нецелесообразна и невозможна.

Выводы

Количественное смягчение – довольно спорный метод оживления экономики. Несмотря на отдельные факты, которые можно интерпретировать в его пользу, эти же факты находят и другие объяснения. С одной стороны, QE временно улучшает ситуацию на долговых рынках, снимая угрозу дефолтов и банкротств. С другой стороны, сложно делать долгосрочные прогнозы: проблемы отодвигаются во времени, но в дальнейшем могут проявиться ещё сильнее. В любом случае каждый инвестор должен понимать, что такое количественное смягчение и как это работает.

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.