Инвестиции в индекс волатильности VIX и ноты VXX

Сегодня в ожидании биржевого краха многие инвесторы начинают задумываться, каким образом можно сохранить активы, а в идеальном случае и заработать на кризисе. Среди инструментов хеджирования рисков на фондовом рынке США часто используют долговую расписку банка Barclays – VXX, который работает на основе индекса волатильности VIX. Давайте разберёмся, что это за инструмент и как он работает.

Индекс волатильности VIX

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяПопулярная и по сей день портфельная теория Марковица не рассматривает короткие позиции как метод диверсификации рисков. Это побуждает к созданию новых инструментов, которые могли бы расти на падении рынка. Одним из таких инструментов в своё время стал индекс волатильности VIX. Он рассчитывается теоретически по модели Блэка-Шоулса и представляет собой показатель волатильности набора опционов на промышленный индекс S&P500 со сроками экспирации в течение ближайших 30 дней. Единица измерения VIX – проценты, экстраполируемые на год. Его можно приблизительно интерпретировать как ожидаемую годовую волатильность индекса S&P 500. Теоретически волатильность может расти как на распродажах, так и на росте рынка, но на практике графики VIX и S&P500 имеют ярко выраженную обратную корреляцию.

Популярное название индекса VIX – это «индекс страха». В нём отражено свойство опционов к резкому удорожанию на фоне бегства инвесторов из рисковых активов. Поскольку инвестирование непосредственно в VIX невозможно, биржевым инструментом для него выступает фьючерс. Значения VIX и фьючерса на него в общем случае не совпадают. При очень похожей динамике фьючерс на VIX (обозначается как VX) имеет намного меньшую волатильность и систематически теряет свою стоимость. Это объясняется необходимостью уплаты значительной премии за перенос позиции. Дальние фьючерсы на VIX находятся в контанго по отношению к ближним, т. е., имеют более высокую стоимость. С приближением срока экспирации начинается активная распродажа контрактов, что сбивает цену как на ближние, так и на дальние фьючерсы. Никто не может точно сказать, когда рынок охватит высокая волатильность, поэтому долгосрочное инвестирование в «страх» чревато убытками.

VXX – что это за инструмент

Для инвестирования в индекс VIX часто используют инструмент, получивший название «Barclays Bank PLC iPath S&P 500 VIX Short-Term Futures ETN» (тикер VXX). Несмотря на аббревиатуру ETN, этот инструмент не является классической биржевой нотой (Exchange Traded Note). Более правильно называть его долговой распиской банка Barclays. В основе её стоимости – условный портфель из двух ближайших по срокам экспирации (через 1 и через 2 месяца) фьючерсов на VIX. Их доля в портфеле близка соответственно к 56% и 44%. Никаких купонов или дивидендов по VXX не выплачивается, за ним не стоят реальные активы, поэтому заработать на нём можно только путём купли-продажи. Основной недостаток VXX – ещё более выраженная склонность к постепенному снижению стоимости, чем у фьючерса на VIX. По данным президента Six Figure Investing Вэнса Харвуда, степень корреляции между этими инструментами не превышает 0,55.

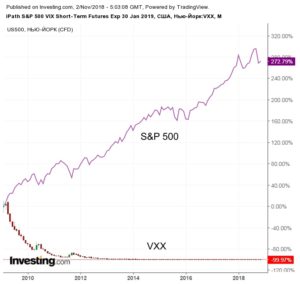

VXX торгуется с марта 2009 года, т. е., с того момента, когда фондовые рынки находились на минимумах. Учитывая, что с тех пор наблюдался активный рост промышленных индексов, тенденция к неуклонному снижению VXX объяснима и без фактора контанго у фьючерсов на VIX. Ежемесячное падение стоимости VXX колеблется между 5% и 10%. Когда бумага становится дешевле 25$, Barclays проводит т. н. обратный сплит – обмен 4 бумаг к 1. С момента запуска первых торгов инструмент потерял практически 99% своей стартовой стоимости, но сохраняет капитализацию около $1 млрд благодаря постоянному вливанию средств спекулянтов. Barclays каждые 15 секунд отслеживает колебания биржевых котировок VXX относительно т. н. внутридневной индикативной величины, получаемой расчётным путём. Если возникают значительные отклонения в любую сторону, специальные «уполномоченные участники», действующие по договору с Barclays, вмешиваются в торги и возвращают спотовые значения VXX к уровню индикативной.

В конечном счёте VXX, обладая высокой краткосрочной и среднесрочной волатильностью, пригоден для спекуляций продолжительностью 1–3 месяца, но слишком рискован для длительного хеджирования инвестиций. Достаточно сравнить динамику VXX и S&P 500 на дневном и месячном графиках. Темпы относительного падения стоимости VXX превышают рост фондовых индексов. Есть даже отдельная стратегия шортить VXX от локальных максимумов на фоне важных политических и экономических новостей (выборы, повышение таможенных ставок).

Как правило, при этом происходит быстрый спад волатильности, и инструмент возвращается к планомерному снижению. С другой стороны, со времени «ипотечного» кризиса 2008—2009 г. фондовый рынок США не испытывал серьёзных потрясений, а рассматривать долгосрочное поведение как VIX, так и VXX на перегретом рынке не совсем корректно.

Но ведь инвесторов интересуют не столько рискованные спекуляции, сколько возможность переждать потенциальный кризис с минимальными потерями. Поэтому возникает вопрос: можно ли по поведению VXX предсказать всплеск волатильности и принять правильное решение? Анализ корреляции инструмента с фондовыми индексами показывает, что VXX не имеет самостоятельной прогнозной ценности и следует за рынком. И всё же, с учётом последних событий, таких как расширение торговой войны между США и Китаем, этот инструмент может оказаться полезным в периоды выраженного бегства от рисков. Он торгуется на Нью-Йоркской фондовой бирже, а купить VXX можно через брокеров, имеющих дело с NYSE. Текущие цены (около 40$) вполне доступны для начинающих инвесторов. На графике видно, как одновременно с падением цены растут объёмы сделок.

Заключение

Как показывает практика, попытки трейдеров переиграть рынок за счёт коротких позиций во время кризисов в итоге приводят к ещё большим убыткам, чем пассивное ожидание. Покупка специальных «медвежьих» бумаг, к числу которых относится и VXX, по степени риска ничем не отличается от спекуляций на падении рынка. По этой причине VXX непопулярен среди консервативных инвесторов и может использоваться, когда есть уверенность в приближающейся буре на фондовом рынке.

Всем профита!

(7 оценок, среднее: 4,86 из 5)

(7 оценок, среднее: 4,86 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

«Как показывает практика, попытки трейдеров переиграть рынок за счёт коротких позиций во время кризисов, в конечном счёте приводят к ещё большим убыткам, чем пассивное ожидание.» — Чья практика?

Речь про известные мне случаи, когда инвесторы шортили рынок, пытаясь заработать на локальных падениях.

А как сейчас собираешься получать доход на падающем индексе? Можешь показать доходность с начала года?

Разве в статье было написано, что я покупаю индекс?

спасибо за статью, очень полезно, но как же тогда хеджироватся на случай резкого падения рынка?