Принципы инвестирования в стартапы

Про инвестиции в молодые бизнес-проекты я уже писал на блоге. В частности, о том, как заработать на венчурном инвестировании, краудинвестинговых площадках, а также постоянно сообщаю о своих наблюдениях в еженедельных отчетах. Читатели активно участвуют в обсуждении данного направления инвестиций, даже предлагают собственные проекты. Это говорит о том, что тема очень живая и требует того, чтобы к ней периодически возвращаться. Сегодня поговорим про инвестиции в стартапы, что это такое и как начать инвестировать.

Чем привлекательны стартапы для инвестора

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяТема вложения денег в стартапы является резонансной, оценки инвесторов диаметрально расходятся: от восторженных до негативных. Такая амплитуда мнений объясняется потенциальной сверхдоходностью и одновременно экстремально высокими рисками. Эмоциональность восприятия темы подогревается историями успеха, в которых удачливым венчурным инвесторам посчастливилось попасть «в яблочко» и заработать тысячи процентов прибыли.

Количество стартапов в мире будет только расти, несмотря на усиливающуюся конкуренцию. Их число, по оценке аналитиков Dow Jones, только за последние 2 года выросло в 3,6 раз! Я это связываю с нарастающей технологической революцией. Новые компании все чаще рождаются из идей отдельных личностей или небольших групп единомышленников.

Для реализации уже не требуется больших производственных площадей и многочисленных рабочих коллективов. Сегодня на крупнейшей краудфандинговой бирже KickStarter достаточно собрать 50-100к $ и получить реальный шанс создать глобальный бренд. В венчурном бизнесе делается будущее и в него готовы вкладывать миллионы долларов крупные инвесторы, так называемые бизнес-ангелы.

Особенно убедительно для оптимистов звучат имена компаний, капитализация которых сегодня составляет сотни миллиардов долларов, и которые еще относительно недавно сами были молодыми стартапами. Это первые три строчки мирового рейтинга: Apple (800 млрд $), Alphabet (550 млрд $), Microsoft (420 млрд $).

Какие выгоды и риски имеют инвестиции в стартапы

Говоря о стартапах, нельзя не остановиться подробно на преимуществах и сопутствующих рисках, наиболее заметные из которых я перечислю здесь.

Итак, очевидные плюсы для инвестора:

- Как правило, демократичный порог входа для частного инвестора, от 1000$;

- Перспективные технологические ниши, которые точно будут развиваться быстрее рынка;

- Возможность диверсифицировать свой венчурный портфель, за счет покупки долей разных компаний или их пакетов.

Риски, которые нельзя не учитывать:

- Риск скама площадки, в том числе из-за некачественного риск-менеджмента;

- Риск прямого мошенничества, как со стороны стартаперов, так и самих площадок. (второе менее вероятно, но 100% гарантии не существует);

- Вероятность выбора неуспешного проекта.

Степень неопределенности в этой нише усиливается тем, что универсальных методик оценки венчурных проектов попросту не существует. Вы не можете наложить на идею стартапа параметры типовой скоринг-модели и оценить риски, как в случае с работающим бизнесом, или реальным ПАММ счетом. Что «выстрелит», а что нет – зависит от капризов рыночной конъюнктуры, скрытых желаний потребителей, иногда от банального стечения обстоятельств и просто везения. Поэтому инвестору приходится полагаться на такие качества, как бизнес-интуиция и человеческое чутье. В случае с технологическими проектами не помешают также познания в области футурологии (науки о будущем). Стоит также помнить о том, что рынок инвестирования в стартапы в России никак не регулируется. Центральный банк только начинает вырабатывать критерии для компаний и для инвесторов. Но я бы не назвал это окончательным стоп-фактором, ведь зарождающийся бизнес нуждается в стадии относительно свободного развития.

Стартапы VS хайпы

Можно ли сравнивать стартапы с хайпами? Ведь по степени риска и по признаку отсутствия гарантий, они имеют много общего. Действительно, если вспомнить инвестиционные площадки, в том числе описанные на блоге (Insolt Ltd и др.), то разница не столь очевидна. Однако она есть и довольно существенная. Хайп-проекты, за редким исключением, реально произведенный товар делают лишь красивой легендой, в целях привлечения инвесторов и повышения рейтинга доверия. Во всем остальном, это классическая финансовая пирамида.

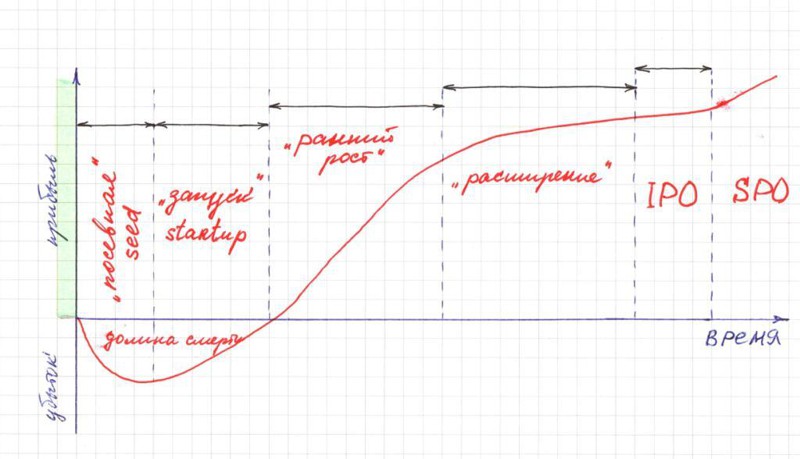

Инвестор, принимая на себя риски высокодоходного проекта, прекрасно это понимает. В отличие от хайпа, стартап, чтобы попасть на рынок и привлечь инвесторов, должен продемонстрировать реальный продукт. Вместе с ним должен быть предъявлен подробный бизнес-план, который проходит отбор и верификацию на инвестиционной площадке. Любой стартап проходит относительно универсальные стадии развития, понятные для инвестора.

Но нельзя не заметить, что риски высоки, и примером может послужить история с биржей долей ShareInStock, которой за несколько лет существования удалось собрать 4 млн $. Проект произвел впечатление на российских инвесторов интересной моделью инвестирования в бизнес начинающих стартаперов, путем выкупа их акций, с возможностью продажи и перепродажи, с прибылью до 90% годовых. В основном компании предлагали на бирже свои сайты, представляющие различные информационные проекты. Однако в конце 2016 года, один за другим посыпались сообщения о трудностях с выплатами. Биржа не объявила о скаме, поддерживает свой сайт и регулярно сообщает о взысканных с заемщиков средствах. Недавно псевдобиржа ShareInStock заявила на форуме MMGP о взломе сервера, что вносит еще больше неуверенности в будущем проекта.

Где и как инвестировать в стартап

Прежде чем перечислять зарубежные и российские площадки, на которых стартаперы привлекают инвестиции, обратимся к их классификации.

Краудфандинговые площадки (Crowd – толпа, Funding — финансирование) — самый первый из появившихся около 10 лет назад форматов. Это онлайн-платформа, на которой заинтересованные пользователи могут сделать предзаказ на уникальное изделие, либо инфопродукт. Как правило, товар достается первым покупателям за полцены, что дает не только экономию, но и эксклюзивное обладание престижной новинкой. Если же требуемая сумма не набирается, деньги возвращаются инвесторам. Крупнейшими площадками краудфандинга являются kickstarter.com, indiegogo.com, rockethub.com, boomstarter.ru. Они предоставляют IT-сервис для сведения между собой инноваторов и потенциальных инвесторов. Существуют биржи на комиссию, взимаемую с профинансированных проектов (может достигать 15%).

Краудинвестинг появился несколькими годами позже и дал инвесторам новый инструмент для извлечения прибыли. В отличие от краудфандинга, который больше похож на социальный проект, в этом случае инвестор рассчитывает на извлечение прибыли в виде дивидендов, процентных выплат или роялти.

Краудлендинг (народное кредитование) – самый молодой и активно развивающийся формат инвестирования в стартапы. На развитых рынках получили известность такие крупные площадки как investnextdoor.com, lendingclub.com, ondeck.com.

Чуть подробнее остановимся на российских инвестиционных площадках и биржах. Заранее оговорю, что весь российский рынок P2P и P2B составляет всего 2 млрд руб. Инвестирование в стартапы – только часть этого рынка, то есть еще меньше. Этот рынок в России не регулируется, а значит, не существует гарантий возврата вложенных средств, нет и налоговых льгот. Биржи, выполняющие роль модераторов-посредников, финансовых рисков на себя не берут. Тем не менее высокая доходность создает в этой нише ажиотаж. Помимо уже рассмотренной выше ShareInStock, а также недавно представленного на блоге Альфа-Потока (модель выдачи займов), в сети получили известность следующие российские сервисы:

- Planeta.ru – краудфандинговый сервис, реализовавший около 2.5 тыс. проектов и привлекший 643 млн рублей. Самым известным проектом на площадке стал выпуск альбома группы «Алиса» в 2016 году за 9 млн «народных» рублей.

- Bru — краудфандинг, 1.5 тыс. проектов, 310 млн руб.

- StartTrack.ru – краудлендинг, 39 проектов, 920 млн руб. Поскольку это — не сбор средств, а кредитование, средний чек здесь значительно выше и в среднем составляет 1.5 млн.

Перечисление можно продолжить, но цель статьи не в этом: любой инвестор при желании может погуглить. Проблема в том, что площадок с длительной историей и проверенной годами репутацией в России пока нет. Дальше частному инвестору решать самостоятельно, насколько выгоды и перспективы венчурного инвестирования балансируются с рисками.

P.S.

Из нашего анализа следует вывод, что инвестиции в стартапы имеют большую перспективу. Также будет расти и количество новых площадок – агрегаторов. Сегодня инвестирование в стартапы перестает быть уделом смельчаков-одиночек и богатых меценатов. Венчурные инвестиции все активнее включают в свой портфель крупнейшие корпорации и фонды, где аккумулируются средства миллионов частных инвесторов. Но подобные инвестиции, как и любые другие, требуют грамотного и трезвого к себе отношения, а значит – соблюдения универсальных правил диверсификации рисков, максимально возможного анализа актива, а также психологической устойчивости инвестора.

Был ли у вас опыт венчурного инвестирования? Коснулись ли вас риски, о которых мы говорили в статье и как вы их преодолевали? Поделитесь в комментариях своими источниками: где еще есть интересные площадки для инвестирования.

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Интересная статья. Очень. Еще бы иметь свободные средства на столь рисковые вложения...

Все же не соглашусь с основным тезисом статьи — это инвестирование не для всех. Нужны знания, опыт и главное — хороший начальный капитал, ведь рассматривать данный вид инвестирования без диверсификации с более надежными, но менее доходными инструментами — это уже казино. И пакет из нескольких стартапов не спасет. Лично мое ИМХО, без претензий на Истину.

И как всегда — спасибо за ваш труд, Антон!

Истина, как всегда, в деталях каждого конкретного случая.

Диверсификация рисков — общий принцип, и здесь он должен применяться «по умолчанию». Но 7-10% портфеля на идею, в которую ты сам поверил — это укладывается в рамки правильного риск-менеджмента.

статья интересная и познавательная! спасибо, Антон! на сегодняшний день самым надежным, по моему мнению, является СКАЙ ВЕЙ. и вход очень демократичный, и менеджмент профессиональный, и идея прекрасная! личных инвестиций — 3000$. чуть было не влез в мотор-колесо Дуюнова, но что то удержало, а сегодня получил подтверждение своим сомнениям. если кого интересует — обращайтесь, поделюсь.

СкайВей нельзя отнести к инвестициям в стартапы, скорее это краудинвестинг с высокими риском мошенничества.

Привет, напиши пожалуйста antisurge@mail.ru

привет! написал.

самый настоящий стартап, финансируемый с помощью краудинвестинга. не вижу никаких противоречий. а в чем риск мошенничества?

Расскажите это инвесторам псевдобиржи Шареинсток, которые когда-то в комментариях писали тоже самое.

при чем здесь биржа? есть 3 официальных фонда, где можно приобрести доли корневой компании. а выход на биржу планируется в ближайшем будущем, не ранее 2018 года. буквально вчера только было озвучено официальное предупреждение о том, что мошенники предлагают «акции» скай вей , используя ложный сайт с похожим названием, но к самой компании это не имеет никакого отношения. а жулики как были, так ,к сожалению, и продолжают плодиться, и чем успешнее проект, тем для них привлекательнее.

Я ничего не имею против этого проекта, если бы создатели и агенты называли вещи своими именами, а не оперировали терминами «надежная компания» и пр. Инвесторы покупают бумажки, которые никуда не предъявишь. Почитайте статью про акции и узрейте суть. Единственный способ заработать — это привлекать начинающих инвесторов, получая агентское вознаграждение. Собственно, что вы и делаете сейчас. Если у вас есть желание подискутировать пишите на почту, тему закрываю.