Мои отзывы об инвестициях в Unit-Linked

С каждым годом увеличивается объем инвестиционного страхования жизни (ИСЖ). Судя по отзывам еще быстрее растет интерес к его зарубежному прототипу – Unit-Linked. Эта статья посвящена разбору механизмов его работы, плюсов и минусов, а также доступных россиянам компаний.

Что такое договор Unit-Linked

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяUnit-Linked – это финансовый продукт, который предполагает либо регулярные взносы с накопительными целями, либо единовременную инвестицию в страховой полис. В России он пока находится в зачаточном состоянии, количество застрахованных лиц невелико. Между тем на развитых рынках, где он встречается с аббревиатурой ULIPs (Unit Linked Insurance Plans), это одна из самых популярных услуг. Зародился сервис полвека назад в Великобритании. Он построен на английском праве, в котором прибыль не облагается налогом, если получена в рамках договора страхования жизни. Исходя из этого, был создан инвестиционный продукт, упакованный в полис.

Во всем мире страховые компании, предлагающие сервис Unit-Linked, имеют офшорную регистрацию. Это не значит, что сегмент рынка находится в серой зоне. Офшорная юрисдикция позволяет избежать высоких налогов на покупку и продажу активов. Без этого сложно было бы сохранить прибыль клиентов и обеспечить маржу страховой компании.

Частный инвестор, как правило, не располагает капиталом для формирования широко диверсифицированного портфеля. Для этого создается фонд, в который управляющий приобретает набор активов и делит их на сегменты владения. По-английски такие паи называются юнитами (units, единица). Отсюда и название полиса Unit-Linked, или «привязанный к паю». Застрахованное лицо самостоятельно или с помощью консультанта компании подбирает фонды для своего портфеля. Гарантий положительной доходности нет, а потенциальная прибыль, как и в любой инвестиции, зависит от доли риска в портфеле.

В США и Европе договора Unit-Linked занимают от 40 до 70% рынка страхования жизни. В России полисы продаются иностранными компаниями с 2007 года, но создать отечественный продукт пока нельзя по двум причинам.

- По правилам ЦБ и Минфина, в паи инвестиционных фондов можно вложить не более 10% средств, остальное должно идти на страхование жизни.

- Перед подписанием договора страховщик обязан объявить клиенту все параметры полиса. В случае с Unit-Linked это не работает, ведь будущий инвестиционный доход неизвестен.

На российском рынке существуют комбинированные варианты, отдаленно напоминающие Unit-Linked. Но для этого приходится заключать параллельно два договора – страховой и инвестиционный, распределяя средства между ними.

Как работает программа Unit-Linked

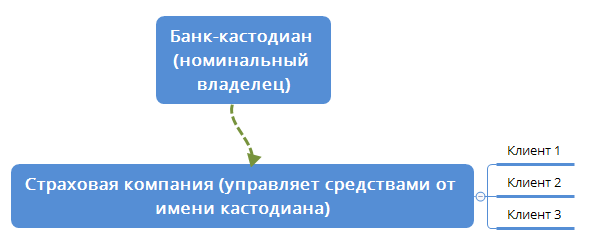

Компании, предлагающие Unit-Linked, обычно имеют юридическую форму SPC (Segregated Portfolio Company). Это означает, что средства инвестора не смешиваются с капиталом страховой компании. Они вообще не поступают на баланс страховщика, а сразу направляются на счет в банке-кастодиане (англ. custodian – опекун, хранитель, гарант). У страховой компании нет к ним доступа, она – лишь администратор ваших инвестиций.

Схема владения паем строится по цепочке, в которой застрахованное лицо даже не числится в реестре собственником пая. Номинальным владельцем является банк-кастодиан. Это необходимо для эффективного распределения активов и обезличивания инвестиций. В этой схеме нет ничего необычного: когда вы покупаете акции через иностранного брокера, их номинальным владельцем в депозитарии тоже записаны не вы, а брокер.

Хозяин полиса Unit-Linked может записать любых выгодоприобретателей (наследников) с указанием их доли. Это удобно для тех, кто хочет избежать наследования капитала, например, ближайшими родственниками. Состав наследников можно менять в любое время, пока действует полис. Важно, что процедура вступления в наследство проходит на порядок быстрее, чем при стандартном механизме через нотариуса.

Многих инвесторов интересует возможность прекращения накопительной программы. Досрочно расторгать договор допустимо, но невыгодно. Вы получите только выкупную сумму, которая будет меньше размера ваших взносов. Потери, в зависимости от условий договора, могут составить до 20%. У любой программы есть мораторий (Lock-in period), который способен длиться от 3 месяцев до 3 лет. За это время компания должна сформировать резервы на ваши инвестиции. Только после этого вы можете досрочно забрать деньги без штрафных санкций, за исключением административного сбора. Его размер зависит от того, сколько лет осталось до окончания. Большинство программ Unit-Linked допускают паузу в платежах (Grace period) до 3 месяцев.

Частичное снятие тоже разрешено, но чревато налоговыми последствиями. Изъятия не должны превышать сумму инвестированного капитала. Тогда они имеют юридический статус страховых выплат и не считаются доходом. Если совокупные снятия превысили сумму взносов, с разницы при выводе средств нужно уплатить НДФЛ. Плюсом всех накопительных программ является льготное налогообложение. НДФЛ начисляется не на общую прибыль, а по формуле:

При положительном результате, налогом облагается только та часть прибыли, которая превысила ключевую ставку ЦБ. Если полис в иностранной валюте, налог исчисляется в рублях по курсу.

Разница между полисом Unit-Linked и ИСЖ

В России иногда смешивают Unit-Linked и ИСЖ, хотя это разные финансовые продукты. Отличие в том, что существенная доля портфеля может размещаться в более рискованных и потенциально доходных инструментах. В ИСЖ большую часть взноса компания обязана вложить под гарантированную доходность. В Unit-Linked клиент может выбрать для себя более сбалансированный портфель из активов многих стран, в разных валютах и самостоятельно управлять своими рисками.

Различие также в том, что в рамках ИСЖ, при наступлении страхового события, выплачивается сумма, которая кратно превосходит ваши взносы. План Unit-Linked «страховкой» назвать сложно, финансовой защиты семьи здесь нет. В случае смерти застрахованного лица выплачивается только 101% от накопленной суммы. 1% – лишь юридический повод трактовать выплаты как страховые, чтобы избежать налогообложения.

Главные функции Unit-Linked – накопление и преумножение капитала, а также защита его от посягательств со стороны государства и нежелательных наследников. Выбирая такой инструмент, инвестор жертвует страховым покрытием в пользу эффективного управления деньгами.

Если вам интересна страховая защита, при желании её можно подключить, но уже как специальную опцию. ИСЖ в России дает дополнительный доход в виде 13% налогового вычета. По договору Unit-Linked вычета не предусмотрено. Это логично, ведь взносы клиентов уходят за рубеж.

Объединяет обе программы то, что накопленный капитал не делится при разводе, передается наследникам по выбору застрахованного, его нельзя взыскать по суду или арестовать.

Куда можно инвестировать в России

К сожалению, выбор программ Unit-Linked для российских клиентов невелик. В последние годы все больше иностранных страховщиков уходят с нашего рынка. В качестве примера назовем бренды Generali, RL360 и NWL, которые продолжают обслуживать лишь текущих клиентов. Из официально работающих с российскими инвесторами компаний можно выделить только 3. Они не имеют регистрации в РФ и ведут свою деятельность через агентов.

Investors Trust SPC (nvestors-trust.com/rus/index) – самая известная на нашем рынке компания, поэтому разберем условия инвестирования на её примере. Место регистрации – Каймановы острова, которые входит топ-10 финансовых центров мира и имеет рейтинг Аа3 от Moody’s. К примеру, кредитный рейтинг России – Ba1 на 7 строчек ниже по шкале. Услуги банков-кастодианов оказывают JP Morgan, Credit Suisse, Brown Brothers Harriman.

В личном кабинете можно выбрать стратегию – консервативную, агрессивную или сбалансированную. Там же в любое время вы можете поменять структуру портфеля (несколько раз в год бесплатно), купить или продать актив, сделать заявку на вывод и т. д. Полис можно открыть в трех валютах — USD, EUR, GBP. На сайте предлагается 5 продуктов, от $100 ежемесячно в накопительном плане до $75 000 единовременно. Комиссия зависит от срока: 1.9% годовых до 10 лет и 0.35% – после. Часть комиссий можно вернуть бонусами от компании:

- за лояльность (7.5% от взносов спустя 10 лет и 5% за каждые последующие 5 лет);

- за сумму взносов от $150 до $300/мес. – 1%, далее по нарастающей.

Для инвестирования доступны сотни взаимных фондов и ETF от IShares, BlackRock, Fidelity, Franklin Templeton и др. Их результаты можно посмотреть на сайте:

Самая популярная накопительная программа Evolution допускает льготный период до 90 дней без штрафов. Если не платить взносы и далее, договор не прекратит своего действия, пока на счете будут средства для списания комиссий. Но лучший вариант в таких случаях – уменьшить платеж до посильного уровня, не выходя из программы.

Hansard International – часть международной страховой группы Hansard Global Plc, с регистрацией на острове Мэн (у побережья Британии). Сайт hansard.com и поддержка только на английском. Имеет 3 программы: накопительная (от $500/мес.) и 2 инвестиционные $15000 и $25000 единовременно. Сроки договоров от 10 до 35 лет. Полисы в 3 валютах USD, EUR, GBP (можно менять в любое время).

Компания Custodianlife (сайт custodianlife.com) зарегистрирована в 1981 году на Бермудах. Имеет аналогичные продукты для накопительного и разового инвестирования, построенные на оптимизации налогов. Неудобство анализа компании в том, что на сайте нет витрины с продуктами, а для консультации необходимо выходить напрямую на англоязычную поддержку.

Плюсы и минусы ИСЖ

Если ваша цель:

- найти способ инвестирования в разнообразные зарубежные активы;

- распределить их в желаемых пропорциях и получить в них небольшую долю;

- избежать сложностей регистрации у иностранных брокеров и банков,

то программы Unit-Linked решают эти задачи.

В отличие от договора ИСЖ, в программе Unit-Linked вы можете влиять на составление инвестиционного портфеля. Активы диверсифицируются по валютам, секторам экономики, регионам мира. При крупных суммах есть возможность включать в портфель сложные инструменты – структурные ноты, паи хедж-фондов и др. Это открывает потенциал для получения доходности до 7–15% годовых в валюте. На Западе многие рассматривают Unit-Linked как удобный вариант пенсионных накоплений. Несомненным плюсом является защита капитала от взыскания и раздела, поскольку страховой полис не считается имуществом. Привлекателен и низкий порог входа от $100 в месяц. Процесс инвестирования автоматизирован, достаточно указать реквизиты карты. Нужно лишь поддерживать необходимый баланс, а списание и распределение средств будут идти на автомате.

Первый вопрос, который задают инвесторы – гарантии сохранности капитала. Перечислим основные защитные механизмы Unit-Linked.

- Страховой фонд, куда отчисляется 2–3% от собранных премий.

- Отделение имущества компании от активов инвестора, которые хранятся в банке-кастодиане. В случае банкротства клиент попросту переходит на обслуживание в другую, более успешную компанию.

- Аудиторы (PWC, KPMG, Deloitte и др.) не только проверяют текущую деятельность компании, но и выступают ликвидатором в случае банкротства.

Коротко об очевидных минусах:

- Слабое присутствие провайдеров Unit-Linked в России;

- Несоответствие правил страхования законодательству РФ;

- Затруднено прямое общение с компанией, только через агентов;

- Высокие комиссии, по сравнению с инвестированием через брокера;

- Наличие ограничений на вывод средств и мораторий на досрочное расторжение договора;

- Самостоятельная подача налоговой декларации;

- Временной лаг (до 2 дней) между поручением клиента и исполнением сделки.

Инвестиционные программы, подобные Unit-Linked, работают эффективно только на длинном горизонте. Срок до 5 лет лучше не рассматривать, из-за потерь от досрочного выхода. Вторым условием инвестирования является уверенность в своей будущей финансовой состоятельности для регулярных взносов в накопительную программу.

Интересно среди читателей блога есть, кто пользуется Unit-Linked. поделитесь своими отзывами в комментариях.

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Сама услугами не пользовалась, но попалась интересная статья от клиентки Unit-Linked, думаю и вам будет интересно:

fintraining.livejournal.com/1030833.html

Спасибо

спасибо за статью. Да, Investors Trust много агентов, на втором месте- Grawe австрийская страховая с накопительными программами, какое твое мнение про нее, Антон? Отзывы на русском один негатив, а теория звучит красиво?