Прогрессивная шкала налогообложения – путь к социальной справедливости?

На фоне экономического кризиса обострился вопрос о справедливости действующей в РФ налоговой системы. Депутаты Госдумы в июне 2020 года предварительно одобрили повышение ставки НДФЛ для обеспеченных граждан и освобождение от налога бедных. Разберёмся в том, что такое прогрессивная шкала налогообложения, как она работает в других странах и применима ли она в России.

Что такое прогрессивная шкала

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяПрогрессивная шкала налогообложения – это система взимания НДФЛ, при которой ставка напрямую зависит от размера налоговой базы. Чем больше заработал человек за год, тем больше он должен отдать государству.

Разговоры о справедливости подобной системы появились еще в XVI веке. Впервые она была введена в Великобритании в 1798 г. В зависимости от того, сколько получал англичанин, он отдавал в королевскую казну от 1/120 до 1/10 дохода. В России история прогрессивной шкалы началась в 1810 г. Император Александр, нуждавшийся в деньгах для войны с Наполеоном, ужесточил налогообложение помещиков, имеющих доход свыше 500 руб. Самые богатые из них должны были отдавать более 10%.

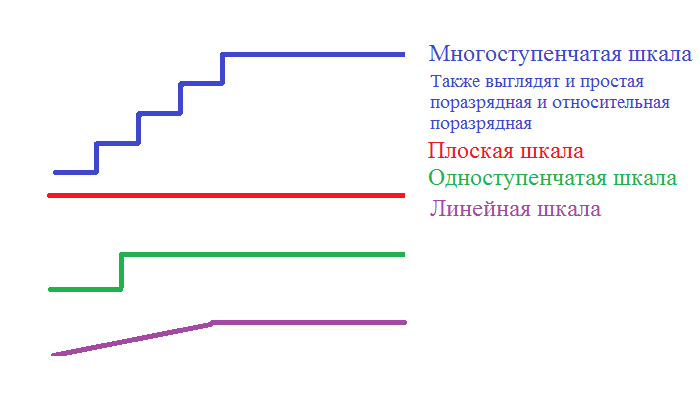

За всё время существования этой идеи было придумано семь видов шкал:

- Простая разрядная. Все находящиеся на одной ступени платят одинаковую сумму. Например, для тех, кто заработал до 100 руб., налог составит 10 руб., для тех, кто получил от 100 до 200 – 20 руб. и т. д.

- Относительная поразрядная. Платится процент от дохода. Он растет по мере увеличения достатка. Это выглядит как ступенчатая схема. Например, при заработке от 0 до 100 руб. НДФЛ составляет 10%, от 100 до 200 руб. – 12% и т. д.

- Одноступенчатая. До определенной суммы налог не взимается. Все, что выше, – облагается по единой ставке.

- Многоступенчатая. Напоминает относительную поразрядную, но при переходе на следующую ступень повышенная ставка применяется не ко всей налоговой базе, а только к сумме превышения. Например, человек, получивший 150 руб., заплатит 10% от 100 руб. плюс 12% от 50 руб.

- Линейная. Самая сложная из существующих схем. Ставка последовательно возрастает без выделения ступеней.

- Комбинированная. К разным суммам применяются разные схемы.

Приблизительный вид шкал приведен ниже на рисунке.

Главные доводы сторонников прогрессивной шкалы:

- Возможность платить. У богатых людей после удовлетворения минимальных потребностей остается гораздо больше средств, поэтому им легче ими делиться.

- Принцип равенства. В этом случае под равенством понимается не то, что все граждане обязаны отдавать государству одинаковую долю, а то, что выплата должна быть в равной мере обременительна для них.

- Компенсационный аргумент. Доля расходов на потребление у малообеспеченных людей и среднего класса значительно выше. Поэтому процент косвенных налогов (НДС, акцизы), который изымается из их бюджета, выше. Это необходимо компенсировать прогрессивным НДФЛ.

Примеры прогрессивной шкалы

В большинстве развитых стран действует прогрессивная шкала налогообложения в том или ином виде. Довольно сложная система применяется в Германии. Она относится к числу комбинированных. В зависимости от уровня дохода граждане делятся на пять налоговых классов. Те, кто зарабатывает менее 9 тыс. евро, находятся в первом классе и ничего не платят государству. Далее идут две зоны, где ставка возрастает линейно, начиная с 14%. За ними еще две, где ставка зафиксирована. Максимальный размер НДФЛ составляет 45%, он применяется только для доходов свыше 260 тыс. евро в год.

Не менее сложная многоступенчатая схема налогообложения действует в США. Порог перехода на новую ставку зависит от семейного положения человека – наличие брака, детей и т. д. При этом доход супругов учитывается совместно. Всего существует семь уровней от 10% до 39,6%. Дополнительно все должны платить взносы в пользу штата.

Самая сложная из многоступенчатых прогрессивных шкал в Швейцарии. Здесь предусмотрено 10 вариантов ставки для одинокого человека и 14 для семей. Минимальная величина НДФЛ – 0,77%, максимальная – 11,5%.

Еще более интересная система в Швеции. НДФЛ состоит из двухх частей: общенациональной и муниципальной. На уровне страны есть минимальный размер дохода, до достижения которого платить не нужно. Далее следуют две ступени со ставками 20% и 25%. На уровне муниципалитета все его жители платят одинаковый процент независимо от достатка, но ставка отличается в разных регионах. Она ниже там, где у власти находятся левые политики. Средняя итоговая ставка налога – 32%.

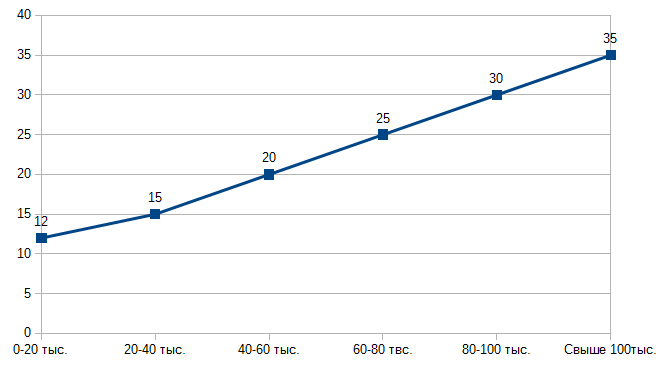

В России в 1998 г. была введена многоступенчатая система налогообложения. Она имела шесть уровней от 12% до 35%. Ее структура приведена на диаграмме ниже.

Уже в 2001 г. она была заменена на ныне действующую плоскую. Исторический опыт введения прогрессивных систем показывает, что они не вызывают ни замедления экономики, ни прироста налоговых поступлений. При этом такой шаг неизменно ведет к увеличению затрат на администрирование сборов.

Главный недостаток большинства прогрессивных шкал в том, что из-за скачкообразного изменения величины НДФЛ сумма, которая останется на руках у человека с доходом чуть выше очередной планки, может оказаться меньше, чем у того, кто находится на ступень ниже. Например, вы заработали 100 руб. и должны заплатить 12%. У вас останется 88 руб. А тот, кто получил 99 руб. и отчислил в бюджет 10%, будет иметь 89. Поэтому говорить о полной справедливости подобных схем не получается. Лучше всего проявляет себя линейная шкала, т. к. не допускает таких скачков.

Влияние налога на доходность инвестиций

Главная проблема, с которой сталкиваются инвесторы в странах, где применяется прогрессивная шкала, – необходимость самостоятельно заполнять декларацию и уплачивать НДФЛ. Брокер может выступать налоговым агентом только при единой ставке. При прогрессивной схеме человек должен лично учесть все свои доходы от основной работы, ценных бумаг и других вложений и определить, на какой ступени шкалы он находится.

Кроме того, прогрессивная шкала с большой вероятностью снижает доходность инвестиций. Требуется несколько раз подумать, прежде чем фиксировать прибыль. Представьте, что ваши акции хорошо выросли, вы считаете, что они перекуплены и скоро подешевеют. Но если продать сейчас, появится риск перейти на следующую ступень шкалы и повысить ставку НДФЛ для всей заработанной за год суммы. Выгодно ли это будет?

Такой же расчёт придётся проводить при выборе бумаг по ставке купона или размеру дивидендов. При прогрессивной системе налогообложения может стать выгодным отказ от активов, приносящих постоянный доход. Популярность получают акции компаний, которые ставят на рост котировок и реинвестируют всю прибыль в бизнес. В целом прогрессивная шкала иногда подавляет мотивацию к инвестициям, т. к. с определенного уровня повышение годового дохода становится нерентабельным. Это один из аргументов ее противников.

Выводы

Какой бы механизм взимания НДФЛ ни применялся, – плоский или прогрессивный, никогда не получится говорить о полной справедливости. Это субъективное понятие, которое каждый человек представляет по-своему. Создать систему, которая удовлетворяла бы всех, невозможно.

Неоднозначные результаты даст и опрос инвесторов. Кстати, расскажите в комментариях: хотели бы вы, чтобы в России ввели прогрессивную шкалу налогообложения?

Всем профита!

(13 оценок, среднее: 3,69 из 5)

(13 оценок, среднее: 3,69 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

На налог с дивидендов это будет распространяться как думаешь?

Скорее нет, чем да, судя по отсутствию на сегодня единой и совершенной системы для подобного учета граждан.

Так как де-факто налог на доходы физических лиц состоит из НДФЛ и ЕСН, который значительно «тяжелей», то по-моему лучше применять 0 ставку НДФЛ до минимальной зарплаты (примерно 12 тысяч), а то, что свыше — «налог Берлускони» 20-23%. В отношении же ЕСН: до минимальной зарплаты — фиксированная выплата, равная уплате ЕСН с минимальной зарплаты, а после — плоская шкала ЕСН безо всяких регрессий !

Причём фиксированный взнос ЕСН можно поднять вплоть до медианной ЗП в 30 тысяч рублей, и на мой взгляд, в этом и будет социальная справедливость !

"'Главный недостаток большинства прогрессивных шкал в том, что из-за скачкообразного изменения величины НДФЛ изменения величины НДФЛ "

Согласен а почему не облагать налогом по новой ставке только ту сумму что превышает порог

т.е 120р только с 20 р платится повышенный налог

Вот именно. Куда уж проще.

Разбить доход на сегменты и с каждого брать заданный процент.

Например, получаешь миллион.

до 200 тыр — берется 13%

с 200 до 500 тыр — берется 15%

с 500 и выше — берется 20%

т.е. налог будет 200*0.13 + 300*0.15 + 500*0.20

Куда уж проще и справедливее.

Как показал исторический опыт в 20 веке, значительное увеличение максимальной ставки на доходы не ведет ни к заметному замедлению экономики, ни к увеличению налоговых поступлений государству. Сильно прогрессивная шкала налогообложения в большей степени работает как ограничение на доходы богатых.

В Китае недавно приняли закон, что доход ниже 750$ (примерно 47 тыс.руб.) налогом не облагается.

Предлагаю схему налогообложения в России:

до 2-х МРОТ включительно - налогом не облагается;

больше 2-х МРОТ - налог 20% от суммы, превышающей два МРОТ.

Реально при МРОТ = 11280 руб. получается следующее:

— при зарплате 22 560 руб. (2 МРОТ) — налога нет;

— при запрлате 45 120 руб. (4 МРОТ) — 4512 руб. (10% от зарплаты);

— при зарплате 64 457 руб. — 8379 руб. (13% от зарплаты).

При среднемесячной начисленной зарплате по России 49 тыс.руб. получатся, что большая половина населения будет платить налог не более 10%.

Если же правительство предложит закон, где необлагаемая налогом сумма не привязана к МРОТ, то это обман, потому что зарплата повысится, а необлагаемая сумма останется неизменной.

Есть объективное понятие справедливости, хотя, конечно, у каждого есть своё субъективное мнение о справедливости. Поэтому богатый никогда не поймёт бедного, так как они живут в разных измерениях. Но правильно исчисленная и установленная прогрессивная шкала налогообложения для всех более справедлива, чем её отсутствие. Поэтому нужно её вводить.

Рассуждения о прогрессивной или плоской шкалах и о справедливости не имеют смысла, если в стране процветает такое воровство, как у нас. Вот где главная несправедливость — вор на свободе и неподсуден (те судебные процессы, которые мы видим сейчас, к нормальной судебной системе отношения не имеют: сажают не за воровство, а за другое). Вот когда здесь будет наведен порядок, можно будет говорить и о других вещах.