Почему случился дефолт 1998 года

Знаменитый дефолт 1998-го надолго останется в памяти россиян. Было ли это событие неизбежным, в чём состоят его уроки, и возможно ли нечто подобное в нынешних условиях? В этой статье я изложил свой взгляд на ситуацию.

Рекомендую начать с изучения моего видео о кризисе 1998 года. Не забудьте подписаться на ютуб канал.

Причины дефолта 1998 года

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

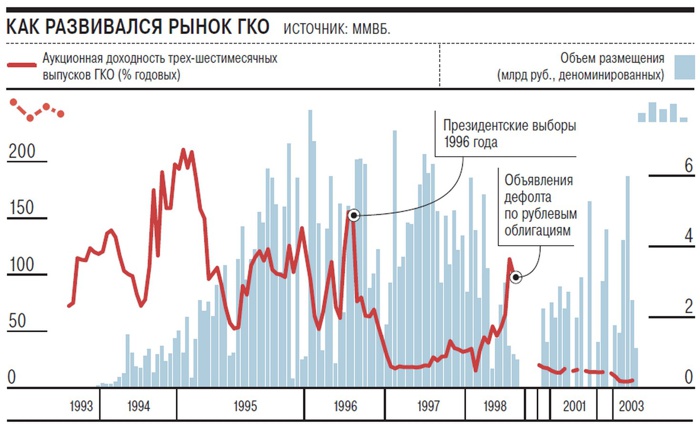

ПодписатьсяВ начале 1990-х финансовая система России была крайне уязвима. Высокая инфляция (2500% за 1992 г.) на фоне исчерпания золотовалютных резервов душила экономику. Требовалось принятие срочных мер. Одной из них стал выпуск государственных краткосрочных облигаций (ГКО). Это были бездокументарные дисконтные бумаги со сроками обращения 3, 6, 9 и 12 месяцев. Их доходность обеспечивалась при погашении Минфином по номиналу в 100 тыс. руб. В дальнейшем, по мере инфляции, номинал был увеличен до 1 млн руб. Первое размещение состоялось 18 мая 1993 г.

С самого начала ГКО оказались идеальным инструментом для спекуляций. Дисконт при размещении бумаг зависел от спроса на них. Особенно популярны были трехмесячные выпуски: при огромной инфляции инвесторов интересовал быстрый оборот средств. На первых порах доходность бумаг достигала 250% годовых. Даже с учётом гиперинфляции это было возможно только с помощью механизма классической финансовой пирамиды. В конце 1994 г. ЦБ РФ отказался от эмиссионного финансирования дефицитного бюджета, переложив эту задачу на ГКО. Одновременно он старался удержать стабильный курс рубля, проводя валютные интервенции. Спрос на ГКО нарастал. За первые два месяца 1995 г. общая сумма, вырученная при размещении всех выпусков, достигла 20 трлн руб., в то время как за весь 1994 г. – 13 трлн руб.

Здесь и далее цифры указаны в неденоминированных рублях. В 1998 г. была проведена деноминация: старые деньги менялись на новые по курсу 1000:1.

В это же время появились и первые признаки насыщения пирамиды. Тем не менее, ЦБ игнорировал этот риск и стремился не допустить недовольства инвесторов накануне президентских выборов. За месяц до них, в мае 1996-го, средняя доходность ГКО составляла 150% годовых. Это было тем более поразительно, что инфляция по итогам года составила всего 22%.

Пирамида ГКО охватила всю экономику. В спекуляции включились банки, предприятия, зарубежные инвесторы, а также госслужащие вплоть до окружения президента Б. Ельцина. В это же время реальная экономика развивалась медленно. Предприятия вкладывали деньги в облигации, которые всё чаще выступали как средства взаиморасчётов. Задолженность по зарплатам перед сотрудниками достигала нескольких месяцев.

Ситуация с погашением ГКО резко осложнилась с началом «азиатского» экономического кризиса 1997–98 годов. Иностранные инвесторы массово вкладывались в высокодоходный российский долговой рынок. Из-за этого к концу 1997 г. третья часть всего объёма ГКО в обращении (а он составлял более 270 трлн руб.) оказалась в руках нерезидентов. Получив доход, они сразу обменивали рубли на валюту, которую выводили из России. Объём погашений превысил валютную выручку страны примерно вдвое. К этому добавилось падение цен на нефть почти до 10$ за баррель.

Тем не менее, стабильный курс рубля оставался приоритетом политики ЦБ. В мае 1998 г. Центробанк повысил ключевую ставку сначала до 50%, а через считаные дни – до 150%. Острая нехватка валюты на проведение интервенций вынудила обратиться за кредитами к МВФ и Всемирному банку. В итоге были предварительно согласованы кредиты на общую сумму $22,6 млрд. Первый транш кредита МВФ составлял $4,8 млрд. Согласно отчётам ЦБ, эти деньги были истрачены на поддержание курса рубля. Однако в ходе дальнейшего расследования Генеральной прокуратуры РФ выяснилось, что деньги ушли в неизвестном направлении. Это явилось одной из причин последовавших драматических событий.

В середине августа 1998 г. выяснилось, что средств на погашение ГКО катастрофически не хватает. Премьер-министр С. Кириенко получил полномочия на чрезвычайные меры. Ими стал объявленный 17 августа дефолт по бумагам и их замена на более долгосрочные выпуски. Одновременно ЦБ отказался от жёсткого поддержания курса рубля, чем фактически спровоцировал его обвал c 6 до 21 руб. за доллар.

Был ли дефолт неизбежен?

Разумеется, не был. Инфляция по итогам 1997 года составила всего 11%, а розничный товарооборот вырос на 3,8%. Экономика постепенно «выздоравливала». Огромная доходность ГКО была оторвана от реальной жизни и раскручивалась во многом искусственно.

Вопрос лишь в том, когда события перешли точку невозврата. История пирамиды ГКО показывает, что «дикий» рынок не способен уравновесить интересы всех социальных групп. В условиях жёсткого дефицита ЗВР приходится жертвовать либо стабильностью курса национальной валюты, либо выполнением обязательств перед инвесторами.

Дефолт серьёзно ударил по экономике, но его уроки не усвоены до сих пор: наша экономика как была, так и по сей день остаётся сырьевой. А значит, единственным инструментом ЦБ по-прежнему являются монетарные меры – в первую очередь, девальвация рубля.

Возможен ли дефолт сегодня?

Весной 2020 г. в мировой экономике возникла ситуация, которую специалисты назвали идеальным штормом. Это сочетание накопленных пузырей на финансовых рынках с разразившейся пандемией вируса COVID-2019. Для России ситуация дополнительно осложнилась резким падением нефтяных цен на фоне снижения спроса. В этих условиях инвесторов всё чаще беспокоит вопрос: не грозит ли российской экономике новый дефолт?

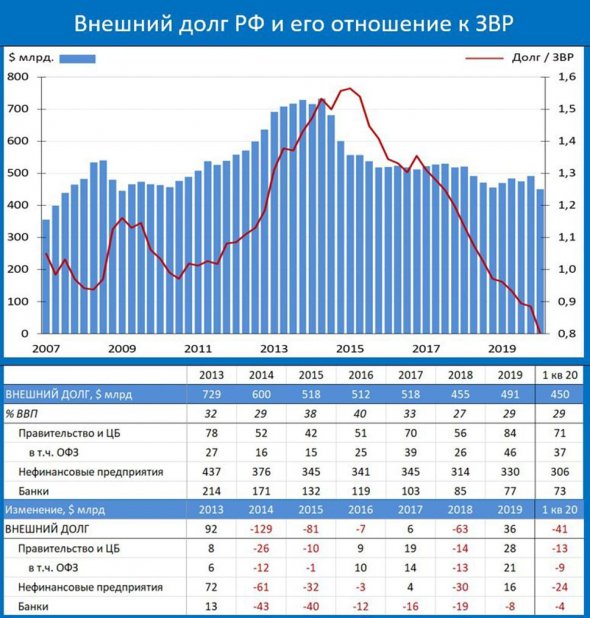

Прежде всего, на момент написания статьи (апрель 2020 г.) структура как внешнего, так и внутреннего долга России сильно отличается от 1998 г. Вот так выглядело отношение задолженности РФ по внешним займам к золотовалютным резервам (ЗВР) по итогам 1 кв. 2020 г.

Как видно, это соотношение минимально за период более 10 лет. На данном графике учитывается сумма государственного, корпоративного и банковского долгов. Из них на ОФЗ приходится лишь чуть более 8%. Особенно заметно сокращение внешнего долга с 2014 г., т. е. со времени введения экономических санкций. Именно они не позволяют государству и корпорациям наращивать «кризисные» долги. По данным Министерства финансов РФ на начало 2020 г., пик выплат по внешнему долгу ($5 млрд) в течение 2020–30 г. приходится на 2020 г. Это относительно небольшая сумма, если сравнивать её с объёмами ВВП и ЗВР. Так, ВВП за 2019 г. составил $1,77 трлн по курсу на конец года, а ЗВР – $570 млрд.

С другой стороны, состояние российской экономики на 2020 и последующие годы крайне тяжело прогнозируемо. Против неё играют как неопределённые сроки карантинных мер, так и резко упавшие доходы от экспорта нефти и газа. По самым пессимистическим прогнозам, суммарные потери ВВП России в 2020 г. могут достичь 20%, а на уровень доходов 2019 г. удастся выйти лишь к 2024 г. Но даже в этой ситуации обслуживание внешнего долга не выглядит критически сложным.

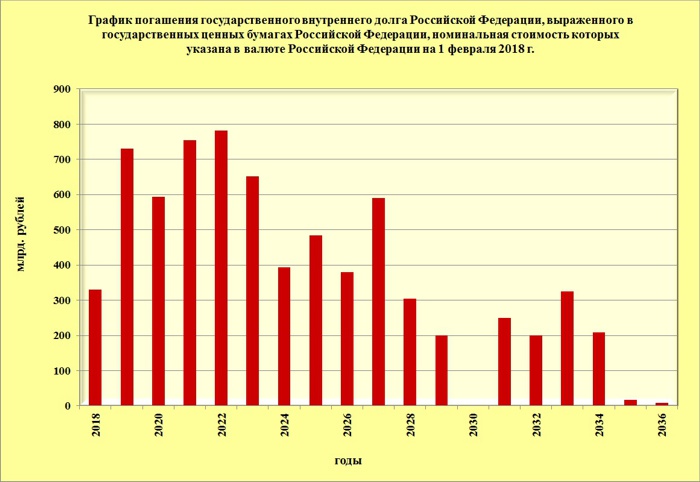

Не так хорошо положение с государственным внутренним долгом. Погашение бумаг, находящихся у инвесторов, потребует в 2020 г. более 4% бюджетных доходов с учётом прогнозируемого Минфином нефтегазового дефицита в 5,6 трлн руб. В свете карантинных мероприятий стоимость обслуживания внутреннего долга может заметно возрасти. Но в любом случае сомнительно, что она выйдет за пределы 10% от доходной части бюджета. В отличие от 1990-х гг., поддержание стабильного курса рубля сегодня не является приоритетной задачей ЦБ РФ. Поэтому в его арсенале остаётся такое средство, как девальвация.

Выводы

В отличие от ситуации 1998 года, нынешний «короновирусный» экономический кризис пока не грозит России столь тяжёлыми последствиями. Это не означает, что положение абсолютно безоблачно, а инвестор не несёт никаких рисков. Их, по крайней мере, два:

- Резкое падение мирового спроса на энергоносители несёт угрозу для стабильности рубля;

- Неопределённость в сроках окончания карантинных мер и скорости последующего восстановления экономики.

Эти проблемы могут потребовать экстренных решений и перемен в экономической политике российского руководства. Но на данный момент имеющиеся резервы позволяют вполне комфортно обслуживать как внешний, так и внутренний долг.

Всем профита!

(5 оценок, среднее: 4,60 из 5)

(5 оценок, среднее: 4,60 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.