Как получить дивиденды миноритарному акционеру

Лето – сезон, когда большинство российских компаний выплачивает своим акционерам итоговое вознаграждение за прошлый год. У многих инвесторов в этот период возникает вопрос, как заработать на этом и получить дивиденды. Давайте подробно разберём, как происходит процесс распределения и обретения прибыли в виде дивидендов.

Выплата дивидендов: краткий ликбез

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяЕсли вы инвестируете с целью регулярного получения дивидендов, то нужно знать основные этапы их формирования. Первый важный момент – собрание Совета директоров. По его итогам объявляются два ключевых параметра:

- рекомендуемая величина дивидендов;

- планируемая дата закрытия реестра.

Если названная сумма равна или выше ожидаемой рынком, котировки акций компании начинают расти. Поэтому опытные инвесторы отслеживают даты проведения заседания и могут корректировать свою стратегию в зависимости от утвержденных решений.

Совет директоров выносит свои рекомендации, опираясь на требования дивидендной политики компании. Это документ о том, какие факторы необходимо учитывать при определении размера вознаграждения акционеров. Большинство эмитентов прописывает в нем следующие пункты:

- прибыль или свободный денежный поток;

- долговые обязательства компании;

- планируемые затраты на инвестиционную деятельность.

Также в дивидендной политике обязаны быть указаны:

- частота выплат;

- целевой уровень (минимальный процент от прибыли, который должен быть направлен акционерам);

- условия, при которых компания может отказаться от вознаграждения держателям своих бумаг.

Поэтому дивидендная политика – один из первых документов, которые нужно изучить инвестору. Найти его можно на сайте эмитента. Пример: Sberbank.com/common/img/uploaded/files/pdf/normative_docs/dividend-policy.pdf

Помимо рекомендуемого размера выплат, совет директоров назначает дату собрания акционеров. Именно на нем окончательно утверждается сумма, которая будет перечислена из расчета на одну бумагу. Чаще всего на голосовании акционеры соглашаются с решением совета директоров.

Но бывают и исключения. Например, дивиденды НЛМК за 4 кв. 2019 г. не были одобрены. В такой ситуации выносится новая рекомендация, а затем повторно проводится собрание акционеров. Соответственно, переносится и дата закрытия реестра.

В периоды обострения кризиса, как весной 2020 года, некоторые эмитенты могут уменьшить размер дивидендов или вовсе отказать от них.

Если выплата согласована, в течение десяти рабочих дней после даты отсечки эмитент перечисляет установленную сумму в Центральный депозитарий. Эта организация далее осуществляет переводы в нижестоящие депозитарии, а они, в свою очередь, распределяют деньги между теми инвесторами, чьи бумаги у них учтены.

Если же акционер включен напрямую в реестр, компания переводит деньги непосредственно на его банковский счет. Иногда это делает реестродержатель эмитента. В этом случае на выплату вознаграждения отводится 25 рабочих дней. Указанные сроки регламентируются Федеральным Законом № 208, принятым в январе 2014 г.Ключевые моменты

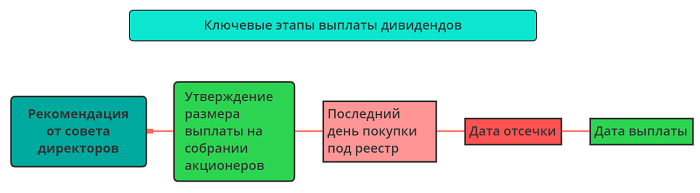

Схема процесса выплаты дивидендов приведена на рисунке ниже.

Помимо дней, на которые назначены совет директоров и собрание акционеров, для инвесторов важны еще несколько дат:

- последний день покупки и экс-дивидендная дата;

- момент закрытия реестра;

- день выплаты.

Под экс-дивидендной датой понимается дата за день до закрытия реестра акционеров. Из-за особенностей заключения сделок на бирже инвесторы, которые приобретут бумаги в этот день, уже не получат выплат от эмитента. Если вы, наоборот, продадите ранее купленные акции, то все равно сохраните свои права на вознаграждение.

Вот почему в этот день происходит резкое падение цены акций. Такую ситуацию также называют дивидендным гэпом. Если вы планируете открыть позицию только для попадания под отсечку, нужно учесть, что, в зависимости от активности трейдеров, разрыв в ценах может превысить величину выплаты.

В день закрытия реестра формируется список тех, кто является текущим держателем бумаг и получает право на дивиденды. Не имеет значения, владели вы бумагами на протяжении всего периода, за который производится выплата, или купили их в последний момент. Все получат равные суммы.

Указанные в 208-ФЗ сроки перечисления денег отсчитываются именно от даты отсечки. При этом средства могут прийти позже назначенного срока. Это объясняется тем, что закон дает депозитариям еще семь рабочих дней на перераспределение выплаты между держателями зарегистрированных у него акций. Но крупные эмитенты осуществляют перевод в течение суток.

Немного о подводных камнях

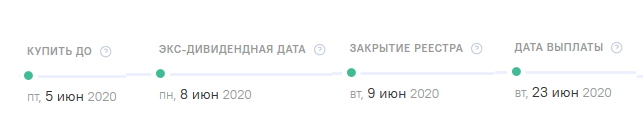

В процессе получения дивидендов существует несколько особенностей, которые новички часто упускают. Первая из них – это режим торгов акциями «Т+2». Он действует и на фондовой секции Московской биржи, и на Санкт-Петербургской бирже. Этот режим означает, что обязательства по сделке выполняются на второй рабочий день после ее заключения. То есть, если вы подали заявку на покупку бумаг в понедельник, на ваш счет они будут зачислены в среду. Если вы сделали это в пятницу, акционером станете только во вторник. Неопытному инвестору лучше смотреть последний день покупки под дивиденды на специальных информационных ресурсах, например, smart-lab.ru/dividends/ или др. Ниже приведен скрин с сайта investmint.ru, для примера взяты данные об НЛМК.

Также часто возникает вопрос о том, куда поступят дивиденды. Выплаты от эмитентов всегда зачисляются на счет, реквизиты которого были указаны в анкете, которую вы заполняли при заключении договора с брокером. Большинство российских торговых посредников допускают зачисление средств только на открытый у них брокерский счет. Сбербанк и несколько других компаний готовы выводить деньги на дебетовую карту клиента.

Если человек по каким-либо причинам не получил дивиденды, например, у организации, производящей выплаты, не было его реквизитов, то он может затребовать их в течение трех лет. Такая ситуация, скорее, вероятна для тех, чьи бумаги учитываются регистратором. Если вы купили свои акции на бирже через брокера, то ваши права собственности фиксируются в депозитарии.

Часто удивление у новичков вызывает тот факт, что перечисленная депозитарием сумма оказывается меньше заявленной. Это объясняется тем, что деньги поступают уже за вычетом налога. Самостоятельно платить НДФЛ по российским бумагам не нужно.

Привычка, что все вопросы с ФНС решает брокер, часто подводит тех, кто начинает вкладываться в акции, обращающиеся на Санкт-Петербургской бирже, или пользуется услугами зарубежных брокеров. Важно помнить, что если вы подписали форму W-8ben, то с дивидендов от американских эмитентов будет удержано 10% в качестве налога. Еще 3% вам следует перечислить в ФНС России самостоятельно. При этом размер платежа должен рассчитываться от суммы, которая была заявлена компанией, а не от той, которая поступила на счет.

Заключение

Хотя процесс выплаты дивидендов российских компаний целиком автоматизирован и не требует никаких дополнительных действий, нужно хорошо понимать его основные этапы. Не менее важно иметь четкое представление о схеме определения размера вознаграждения и сроков его перечисления.

Расскажите в комментариях, отслеживаете ли вы все этапы выплаты дивидендов от компаний из вашего портфеля или вам просто достаточно знать дату отсечки?

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Привет! По поводу W-8ben. Если подписал, то плачу в ФНС сам. А если нет, то считает СПБ?

Нужно смотреть справку по налогам от брокера, сколько конкретно было уплачено налогов и если меньше 13%, то доплачивать самому.

Антон, привет! Спасибо за статью! Два вопроса. 1. Если продать акцию в эксдивидентную дату(за 1 день до отсечки), то ты и дивы получишь и на росте акции заработаешь, если он был ? 2. Ты написал, что если вы подали заявку на покупку бумаг в понедельник, на ваш счет они будут зачислены в среду. Я докупил акций Новатэк на Финаме через моб приложение финам трейд по рынку, у меня сразу списали деньги и добавили акции в портфель, т.е. это еще не означает ,что я стал владельцем бумаг?

1. Если продать до отсечки, то дивы не полагаются.

2. Бумаги поступают сразу, просто окончательный расчет по сделки пройдет по режиму т+2, это нужно для корректных расчетов между биржей и депозитарием.

Спасибо за статью! Вопрос: а на Мосбирже вопросы с налогами решает брокер? Речь о дивидендах с акций qiwi, yandex... вроде иностранные компании, но позиции в отчете брокера рублёвые. Не хотелось бы разбираться сейчас ещё и с налогами (у новичка и так голова пухнет), если брокер не решает эти вопросы то наверное лучше продать акции перед дивидендами?

Брокер заплатит не беспокойтесь.