Как IPO Alibaba вошло в историю Wall Street

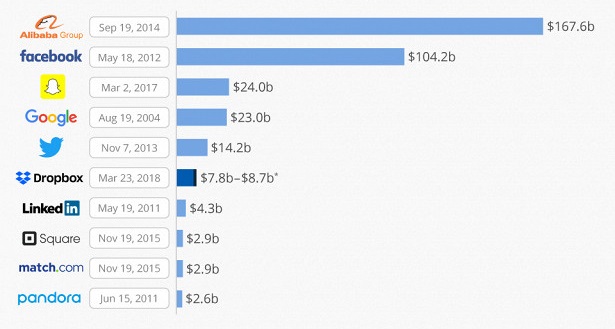

19 сентября 2014 года — историческая дата для всего фондового рынка. В тот день технологическая компания Alibaba Group, контролирующая львиную долю китайского рынка интернет-торговли, выставила свои акции на Нью-Йоркской фондовой бирже NYSE. Вспомним, как был достигнут феноменальный успех IPO Alibaba и оценим шансы Джека Ма удержать мировое лидерство по привлечению средств инвесторов.

Как проходило IPO Alibaba

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяИзначально компания планировала провести IPO у себя на родине, но в тот период Гонконгская фондовая биржа находилась под давлением со стороны регулирующих органов и инвесторов, призывающих поддерживать строгие стандарты после бухгалтерских скандалов с участием китайских компаний. Поэтому лучшим решением было ехать в США. Не прогадали.

Среди основных активов группы числятся такие крупные интернет-платформы, как Alibaba.com – B2B площадка, интернет-магазины Aliexpress.com, Taobao.com, TMall.com, платёжная система Alipay.com и компания облачных технологий Alibaba Cloud. На них приходится более 80% прибыли. Крупнейшими акционерами интернет-гиганта перед торгами являлись Softbank (японская фирма в сфере телекоммуникаций), которой принадлежали 34,4% акций, американский поисковик Yahoo! (22,6%) и CEO компании Джек Ма (8,9%).

Открыв road-show компании, Джек Ма (основатель) сделал важное объявление. Он озвучил планы по превращению Alibaba в крупного мирового игрока. Согласно им, ближайшее будущее компании будет посвящено захвату рынков интернет-коммерции США, Европы, а также пристально рассмотрит перспективы выхода на рынки развивающихся стран. В России группа уже весомо представлена сервисом AliExpress.

Road-show началось 3 сентября в Гонконге, затем прошло в Сингапуре и Лондоне. 8 сентября команда прибыла в финансовый центр США — Нью-Йорк на встречу с основными инвесторами. В общей сложности road-show затронуло крупнейшие города Северной Америки, Азии и Европы, а деловых встреч было проведено около сотни.

После первой недели road-show был установлен начальный диапазон в $60–66, однако невероятно высокий спрос на акции Alibaba со стороны инвесторов изменил ситуацию. Порог цен был поднят до $66–68, но это не спекуляция, а скорее необходимость, утверждали эксперты. Компания, наоборот, не стала завышать стартовую стоимость, чтобы не повторить ошибок Facebook. Таким образом, перед началом торгов Alibaba уже оценивалась в $147–163 миллиардов. Также большое влияние на цену акций оказал ежегодный финансовый отчёт о деятельности Alibaba Group, опубликованный 31 марта 2014 года. Компания с гордостью отчиталась об увеличении дохода более чем на 50% до $8,45 млрд, а прибыль возросла втрое и достигла $3,75 млрд.

На IPO Alibaba подготовила к реализации 320 млн обычных акций, что составило 13% от всего капитала. Первые часы торгов можно назвать чудом. Буквально за 2 часа акции выросли на 40%, достигнув $92,70, и разлетелись как горячие пирожки. Компания в одно мгновение подорожала до $241 млрд, что сделало всех ее акционеров в сумме на 100 миллиардов долларов богаче. Вера долгосрочных инвесторов в компанию оказалась оправданной. Несмотря на падение курса акций в течение последующих полутора лет, с 2016-го показатели стали стремительно расти, и в начале 2018 достигли своего пика в 207$. На момент публикации акции торгуются по цене 168$, а капитализация интернет-гиганта достигла 400 $млрд.

Доразмещение акций Alibaba в Гонконге

Но как оказалось, одного мирового рекорда компании было недостаточно. 27 мая 2019 года стало известно, что Alibaba Group Holding Ltd. рассматривает возможность проведения второго размещения акций, но уже в Гонконге. Это доразмещение также обещает стать рекордным, ведь привлечь планируется ещё $20 млрд. Bloomberg сообщил, что заявка на проведение IPO будет подана во второй половине этого года. Теперь и у китайских инвесторов есть шанс побороться за долю интернет-гиганта.

Эксперты называют решение о проведении листинга на Гонконгской фондовой бирже возвращением компании домой и продиктовано оно, вероятно, ростом политической напряжённости в отношениях между Китаем и США. Однако Alibaba до сих пор не дала подробных комментариев по этому поводу, и ещё рано делать какие-либо прогнозы. Одно можно сказать точно: если все пройдёт по плану, то совокупная прибыль от размещений превысит 45 миллиардов долларов.

А как вы оцениваете перспективы дополнительного размещения Alibaba, сохранит ли компания статус самого успешного «собирателя денег инвесторов» в истории Wall-Street?

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Антон, каково ваше мнение, как размещение акций Alibaba на Гонконгской бирже повлияет на цену их депозитарных расписок на NYSE? или это пройдет для ADR незаметно?