Как применять бета-фактор при формировании портфеля

Вечный вопрос на биржевом рынке: способны ли инвесторы и управляющие фондов обогнать индекс? Ценой каких рисков они могут этого достигнуть? Одним из ответов на эти вопросы служит применение коэффициентов Альфа (оценка ожидаемой доходности) и Бета (степень риска). Поскольку в последнее время все более актуальной становится защитная функция активов, в этой статье поговорим о том, что такое коэффициент бета β и как его использовать при инвестировании. Статья может показаться сложной для понимания, но применение беты на практике приносит плоды.

Для чего нужен бета-коэффициент

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяПотребность инвесторов в ценовых индикаторах привела к тому, что сегодня можно количественно посчитать не только доходность вложений, но и сопутствующий им риск. Неслучайно коэффициент бета (β) иногда называют «измерителем риска вложений». Он применяется портфельными менеджерами при отборе активов, чтобы сделать портфель более предсказуемым. Коэффициент помогает в определении справедливой стоимости акции через фундаментальный анализ накопленной рынком статистики. Бета взвешивает зависимость поведения котировок анализируемой ценной бумаги по сравнению с другими аналогичными активами или широким рынком, то есть, меру его устойчивости.

Впервые бета-фактор использован как элемент в портфельной теории Гарри Марковица. Он рассматривался как индекс недиверсифицированного риска. Тогда впервые были системно сопоставлены цена отдельной бумаги и средние показатели рынка, на котором она торгуется. Также β присутствует в модели Уильяма Шарпа CAPM (Capital Assets Price Model), которая сравнивает ожидаемую доходность актива с прибыльностью рынка за аналогичный период.

Бета может применяться в трех вариантах: при оценке отдельной бумаги, портфеля активов или работы фонда (паевого или взаимного). По результатам измерений будет понятно, насколько управляющая фондом компания, портфель или акция в его составе способны обыграть рынок и сколько она может потерять в доходности в случае кризиса.

Коэффициентом можно сравнивать между собой также 2 отдельных бумаги или 2 разных портфеля. Достаточно взять один из них в качестве эталона. Но обычно расчет отталкивается от среднерыночного показателя, выявляя отклонения в сторону большего или меньшего риска по сравнению с бенчмарком – как правило, индексом, реже – отраслью. Отраслевой вариант чаще используют для оценки не входящих в индекс непубличных компаний, у которых нет акций в обращении.

Сравнению подлежат сопоставимые активы. Например, сопоставление риск-показателя акции с облигационным ПИФом будет некорректным. Также неправильно измерять результат широкого рынка и отдельной бумаги на различных исторических отрезках. Ведь показатель β в разное время будет отличаться. Поэтому бета замеряется в течение длительного периода, обычно от 1 до 5 лет. Лишь тогда можно судить об исторических данных достоверно. На коротком отрезке допустимо оценить только самые ликвидные акции, торги по которым ведутся интенсивно, а статистика накапливается быстрее. С другой стороны, для российских бумаг временной отрезок не должен быть слишком большим, ведь на отечественном фондовом рынке за это время может многое поменяться. Таймфрейм бывает дневным, недельным или месячным – в зависимости от того, как часто проходят сделки с активом.

Как считается коэффициент бета

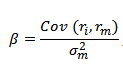

Формула, по которой рассчитывается β, встречается в литературе в разных вариациях, но чаще других можно увидеть эту:

ri – доходность оцениваемого актива;

rm – доходность эталонного бенчмарка, с которым сравнивается актив (индекс, портфель или другой сопоставимый актив);

Cov – ковариация эталонной величины доходности (мера линейной зависимости случайных величин в теории вероятности);

σ2m – дисперсия (мера разброса) случайной величины рыночной доходности относительно её математического ожидания.

Вычисления по данной формуле вручную вряд ли кого-то вдохновят. Можно также высчитать бету средствами Excel, загрузив историческую статистику по ценной бумаге, в сравнении с индексом, взятым с сайта вашего брокера. Однако все эти манипуляции требуют технической грамотности и слишком трудозатратны для частного инвестора. Поэтому лучший вариант – воспользоваться готовыми данными на инвестиционных сервисах. Например, скринер акций в ru.investing.com/stock-screener.

На сервисах типа Bloomberg или Wall Street Journal можно посмотреть коэффициенты альфа и бета по паевым и взаимным фондам. Бета российских ПИФов представлена на сайте pif.investfunds.ru/analitics/coefficients.

Проблемы иногда возникают из-за противоречивых данных о бета-коэффициенте от разных агентств. У них могут различаться методики расчета и сбора публичных данных. К тому же, с эмитентом постоянно случаются события, влияющие на его исходные показатели. Может состояться дополнительный выпуск/выкуп акций или облигаций, запущен в обращение фьючерс, заключена лизинговая сделка, открыт зарубежный филиал и т. д. Все это меняет соотношение активов и обязательств компании, влияет на стоимость ценной бумаги и степень её волатильности. Это предполагает, что коэффициент бета меняется во времени в результате введения в формулу корректирующих данных. Для частного инвестора различия методик не так важны, достаточно актуальных значений β от 2–3 источников. Как правило, между ними нет больших расхождений, можно принять и использовать среднее значение коэффициента.

Как применять коэффициент бета

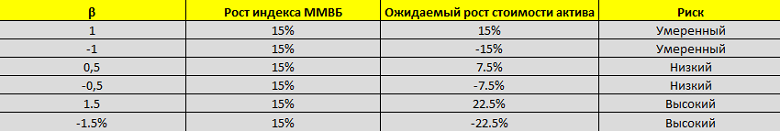

Показатель бета показывает корреляцию ценной бумаги с рынком. Другими словами – степень влияния рынка на доходность актива или фонда. Если β равен или близок к нулю, значит, чувствительность актива к рыночной конъюнктуре ниже. Если индекс увеличился на 12% за исследуемый период, то этот рост мы будем брать за базовую единицу. Отклонение от нее станет показывать меру риска, которую мы хотим выявить.

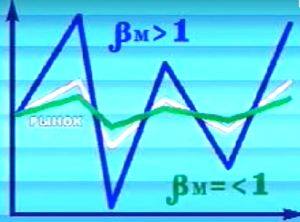

Если инвестор или управляющий прогнозирует движение рынка наверх, то в его интересах купить в портфель бумаги с высокой бетой (β>1). В этом случае бумага с большей вероятностью опередит рынок. Если на рынке прогнозируется повышенная волатильность, возникает потребность понизить бету в портфеле путем включения в него активов с β<1. Этим самым корреляция с рынком будет ближе к нулю и портфель получит дополнительные защитные функции.

Как мы видим из таблицы, корреляция бумаги с рынком может быть как положительной, так и отрицательной. В первом случае рынок и анализируемый актив двигаются в одном направлении, во втором – разнонаправленно. Чем выше от единицы бета-фактор, тем больше риск инвестирования в данный актив. Обычно волатильность его котировок тоже выше. Рынок (индекс) идет вверх – акция растет опережающими темпами. Тренд вниз – бумага летит тоже быстрее рынка. Когда коэффициент β равен единице, риски по бумаге можно считать умеренными. Если коэффициент выше единицы, такую акцию следует рассматривать как бумагу с высоким риском.

Неслучайно консервативные инвесторы предпочитают акции с коэффициентом ниже 1. Если он равен 0.8, акция на 20% менее волатильна, чем рынок. В случае просадки базового индекса на 30% она должна потерять 24%. Если же бета 0.4, то ожидаемые потери равны 12%. Конечно, все эти значения условны, ведь мы не знаем, что будет на самом деле. Коэффициент отражает не изменение стоимости, а степень корреляции с широким рынком. Так, при положительном бета-факторе актив может потерять в цене даже на растущем рынке. Если β ниже минус единицы, он тоже становится рискованным. Это означает, что разнонаправленность бумаги с рынком слишком велика и может привести к просадке даже на растущем рынке.

Бета со значением ноль говорит об отсутствии корреляции с рынком, а сам актив полностью безрисковый. При таком показателе анализируемая бумага не реагирует на рыночные колебания. Подобную ситуацию сложно себе вообразить, поэтому нулевой бета-фактор рассматривается обычно только в теории. Бета 2.0, 3.0 или выше – это двойной и тройной уровень волатильности относительно бенчмарка. Они являются рискованными и рекомендуются к применению опытным трейдерам, уверенным в точности своего прогноза динамики рынка.

Преимущества коэффициента β:

- Позволяет сбалансировать портфель, опираясь на простой для понимания показатель;

- Вносит ясность в непредсказуемое поведение актива, основываясь на взаимосвязи его волатильности с ожидаемой динамикой рынка;

- Доступность готовых данных, которые можно найти в интернете;

Недостатки бета-фактора:

- Применим, в основном, к бумагам с высокой ликвидностью и плохо работает с акциями 2 и 3 эшелонов;

- Коэффициент может быть неэффективен для отрезка времени более года на российском рынке из-за его неустойчивости и волатильности;

- Формула не учитывает некоторые важные факторы, влияющие на величину ожидаемой доходности – капитализацию эмитента, мультипликаторы типа P/E и др.

Специфика применения беты на российском рынке в том, что основной бенчмарк – индекс Мосбиржи – имеет отраслевые перекосы в сторону нефтегазового и финансового сектора. Это ставит зависимость измерений беты от стоимости нефти и рубля. Также среди показателей, не учитываемых формулой β, нет макроэкономических и геополитических процессов (санкции, ставка ЦБ). А они могут неожиданно увеличить волатильность, которой не было на исследованном временном промежутке. Расчет, основанный на прошлой доходности, не может гарантировать тех же показателей в будущем.

P.S. Несмотря на перечисленные минусы, коэффициент β остается классическим методом анализа ожидаемых рисков по ценным бумагам, в том числе на российском рынке. Даже если реальная динамика актива не повторит ожидаемую, диверсификация портфеля исполнит свою роль. Включение акций с коэффициентом β<1 сделает его более устойчивым к падению рынка.

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Антон, спасибо!

Любая информация, помогающая систематизировать знания в таком зыбком занятии, как инвестирование, просто бесценна.

В Вашем изложении понятие «коэффициента бета» просто само «укладывается» в голову. Как всегда, все написано четко и наглядно.

Лана

Благодарю!