Зачем нужны компании SPAC

Участие в IPO уже перестало восприниматься инвесторами как занятие для избранных. На этом фоне частный бизнес рвется на биржу, рассчитывая на выгодное размещение. Но не всем подходит классическая схема с длительными проверками и большими комиссиями. Поэтому появились альтернативные методы. Один из них – компания SPAC.

Что такое SPAC компании

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяОб этом способе выхода на биржу часто спрашивают подписчики моего ТГ канала «IPO c Ленивым Инвестором». Словосочетание, из которого образована аббревиатура SPAC (Special Purpose Acquisition Company), буквально переводится как «компания специального назначения по приобретению». Комиссия SEC определяет такие фирмы как инструмент, созданный для объединения средств инвесторов.

SPAC компании — это, по сути, пустышки, которые регистрируются, чтобы помочь другому бизнесу стать публичными, минуя IPO. У них нет реальной ценности — активов, производственных мощностей, бизнес-плана. Их задача – пройти IPO и слиться с частной компанией, таким образом делая и ее акционерным обществом.

Преимущество такого решения — более быстрое прохождение проверок, необходимых для выхода на биржу. Также частный бизнес экономит за счет того, что все необходимые при листинге расходы уже оплатили организаторы SPAC компании.

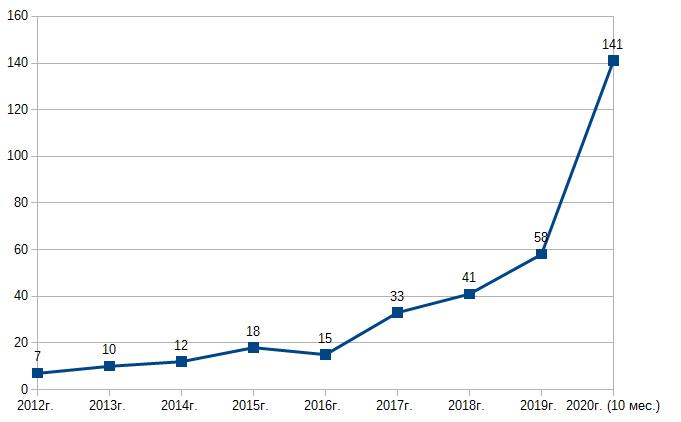

Несмотря на то что это описание звучит как афера, регистрация SPAC компаний — законная деятельность, строго регламентируемая правилами. Популярность таких «однодневок» растет. Только за первое полугодие 2020 г. объем инвестиций в них превысил $12,4 млрд. Как менялось число компаний, воспользовавшихся услугами SPAC для выхода на биржу с 2012 г., видно на графике:

Примеры воспользовавшихся SPAC бизнесов:

- Virgin Galactic;

- Nikola;

- DraftKings

Схема работы SPAC

SPAC компания действует по следующему алгоритму:

- Группа людей, желающих создать SPAC, регистрирует фирму и проходит все этапы процедуры IPO, регламентированные комиссией SEC.

- Проводится размещение, деньги поступают на специальный счет, а инвесторы получают свои акции. Помимо самих ценных бумаг, они могут получить и т. н. варранты (производный инструмент, дающий право на покупку акций компании в будущем по заранее установленной цене).

- Проводится поиск фирмы для слияния. Иногда ее объявляют до IPO. Например, уже в конце 2020 г. было заявлено, что Stable Road Acquisition Corp. сольется с Momentus Space российского бизнесмена Михаила Кокорича. Само IPO запланировано на 2021 г.

- Организаторы проводят голосование по выбранной компании.

- Инвесторы, голосовавшие против, получают право предъявить свои акции к выкупу.

- Происходит процедура слияния, тикер SPAC меняется на актуальный, обозначающий поглощенную компанию. Торги продолжаются в обычном режиме. График котировок приобретает привычный для инвесторов, немного хаотичный вид. До этого он представляет собой прямую линию. В некоторых случаях трансформация происходит сразу после объявления о слиянии.

Процедура объединения двух компаний представляет собой обратный выкуп. Она начинается с того, что SPAC запускает допэмиссию. Эти акции получают владельцы бизнеса, который было решено поглотить. Платят за них не деньгами, а акциями своей компании. Эти бумаги уходят учредителям SPAC и становятся их вознаграждением за проделанною работу по выходу на биржу. Т. е. всё в рамках закона и правил SEC.

Часть акций частной компании выкупается за счет привлеченных от инвесторов средств. После слияния они поступают на баланс публичной компании. В результате активы SPAC, состоявшее ранее только из денег, полученных в ходе IPO, представляют собой два компонента:

- Остаток средств (не более 20% от привлеченного капитала).

- Акции частной компании, которая решила стать публичной с помощью SPAC.

Это довольно примитивное описание процесса объединения компаний. В реальности схема обычно бывает сложнее, иногда в ней оказывается задействовано несколько дочерних структур. По окончании сделки ее детали раскрываются в формах 8-K и S-4.

Инвестиции в IPO SPAC компании

Проведение IPO SPAC компании регламентируется следующими правилами:

- Цена размещения акций $10. За эту сумму инвестор получит т. н. юнит (акция плюс варрант – право на акцию фирмы после поглощения бизнеса).

- Привлеченные средства (не менее 80%) направляются на приобретение частной компании, не имеющей значительных долгов.

- Максимальный срок покупки действующего бизнеса – два года с момента IPO «пустышки».

- Если привлеченных в ходе IPO денег не хватило, SPAC имеет право запросить дополнительное финансирование. Иногда договоренность о нем достигается еще на этапе первичного размещения (поэтому-то акционерам и предлагаются не акции, а варранты и юниты).

Собранные деньги поступят на эскроу-счет. Поэтому нет риска, что недобросовестные организаторы SPAC их присвоят. Кроме того, они заинтересованы в том, чтобы процедура была завершена в соответствии со всеми требованиями. Если за два года бизнес не будет приобретен, SPAC расформируют. Тогда затраты на его организацию не окупятся, а они исчисляются миллионами долларов.

Инвестор, принявший участие в IPO, может продать акции SPAC сразу после лок-ап периода, когда бумаги нельзя продавать. Не нужно ждать, пока произойдет слияние компаний. Но это не значит, что такая затея не имеет рисков. Основной из них связан с выбором компании для слияния. Даже если она заранее известна, сделка может не состояться.

Кроме того, некоторые SPAC компании проводят IPO, не объявляя, с кем объединятся впоследствии. Существует вероятность того, что выбранный бизнес окажется непривлекательным. В результате стоимость акций, оказавшихся на руках у инвестора, упадет ниже цены размещения. Например, на момент написания статьи Waitr Holdings Inc стоит $3,7 вместо $10.

Но цена может и возрасти в разы сразу же после объявления о том, какой бизнес станет второй стороной сделки. Например, в декабре 2020 г. Virgin Galactic Holdings стоит $26,77. А до кризиса цена поднималась выше $37. Те, кто вложился в объединившуюся с ней SPAC компанию, оказались в выигрыше кратно.

Напрямую принять участие в таком IPO может только квалифицированный инвестор. Если вы хотите участвовать в IPO SPAC компании, нужно выбирать тех, кто уже заявил, с каким бизнесом сольется. Также это должен быть SPAC, организованный людьми с хорошей репутацией и весом в мире инвестиций. Это даст относительную гарантию того, что они действительно смогут осуществить заявленную сделку, а не купят «плохую» компанию втридорога на исходе отведенного двухлетнего срока.

А для тех, кто не любит углубляться в поиски подходящего эмитента и предпочитает действовать широким фронтом, уже создан Defiance NextGen SPAC IPO. Правда, распределение по эмитентам в фонде далеко от идеала. Это ETF фонд, отслеживающий индекс компаний, которые стали публичными благодаря слиянию со SPAC. Для неквала способ его приобрети – инвестировать через зарубежного брокера.

Подводим итоги

Деятельность SPAC жестко регламентирована. Хотя в момент IPO инвестор покупает пустышку, риск стать жертвой мошенников равен нулю. Но вероятность потерять капитал или его часть все же выше, чем при участии в IPO «нормальной» компании, которую вы выбираете по финансовым результатам. «Кот в мешке» может оказаться как «помойным», так и элитной породы. И не забывайте: хотя IPO и дает много возможностей, прямое участие в нём остается одним из самых рискованных видов инвестиций и подходит только тем, кто хорошо разобрался в теме.

Расскажите в комментариях, склонны ли вы доверять выбор активов другим, как это происходит в случае со SPAC или предпочитаете сами решать, какая компания окажется в вашем портфеле.

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.