Доходность НПФ – залог безбедной старости

Никто не инвестирует только для того, чтобы наблюдать, как с годами изменяется стоимость активов. Все долгосрочные инвесторы ориентированы на создание капитала, который позволит не зависеть в будущем от государственного пособия. Успешное накопление пенсионного капитала во многом обусловлено доходностью НПФ. Предлагаю прямо сейчас обсудить, что на нее влияет и как о ней узнать.

Ситуация с пенсионным обеспечением

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяПравительство чуть ли не ежегодно предлагает новые изменения в пенсионной системе. Заморозка накопительной части пенсии опять пролонгирована до 2022 года, и почти ни у кого не осталось иллюзий относительно того, что это навсегда. Очередное достижение законотворческой мысли – гарантированный пенсионный план (ГПП). Реализовывать его придется гражданам на собственные деньги. Не вдаваясь в подробности, хочу заметить, что сколько бы в ГПП ни было заложено плохих или хороших идей, вероятность того, что он будет действовать через 20 лет, очень невысока.

Также я бы не рассчитывал на то, что правительство установит минимальный порог доходности в год, обязав негосударственные пенсионные фонды компенсировать его недостижение за счет собственных средств. А ведь ключевым фактором, определяющим сформирование достаточного капитала, является не только регулярность вложений, но и то, насколько прибыльными они окажутся.

Рейтинги доходности негосударственных пенсионных фондов

Доходность, которую показывает какой-либо фонд, зависит в первую очередь от того, насколько эффективно его управляющие распоряжаются пенсионными накоплениями клиентов. Прибыль извлекается за счет вложений в ценные бумаги, драгоценные металлы и другие инвестиционные активы. Подробную информацию о том, какие инструменты использует тот или иной НПФ, всегда можно найти на его официальном сайте.

Рассчитывать на солидные выплаты в старости могут только те люди, которые держали свои деньги в компаниях, регулярно показывающих доход выше уровня инфляции.

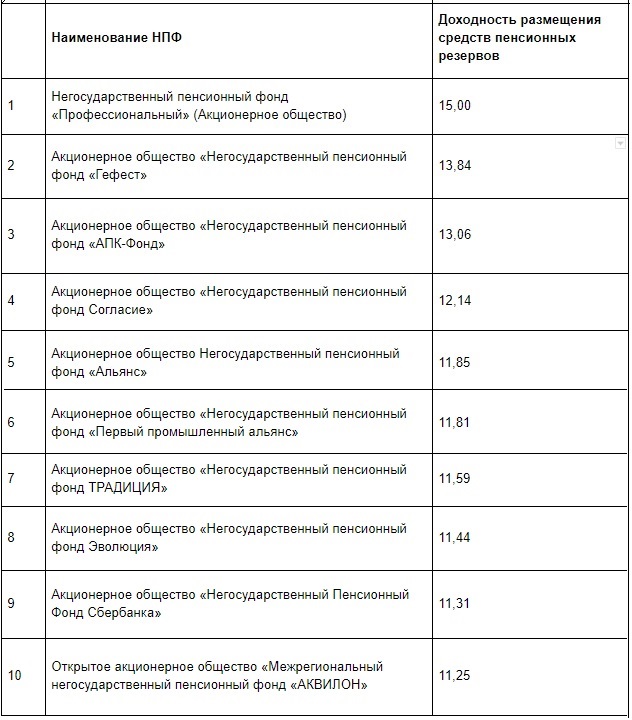

Посмотрим, насколько этому критерию соответствуют российские НПФ. Цифры за 2019 г. еще не подсчитаны, поэтому будем опираться на показатели за 9 месяцев. В таблице приведены данные, находящиеся в свободном доступе на сайте ЦБ РФ по ссылке https://cbr.ru/finmarket/supervision/sv_coll/ops_npf/2017y/ (нажимаем 2019):

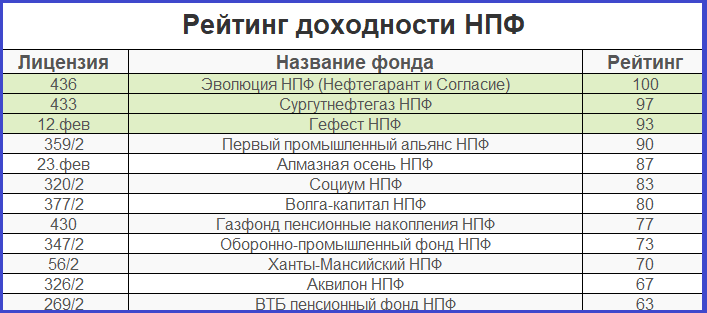

При взгляде на ТОП-10 складывается впечатление, что ситуация вполне оптимистична. Однако для долгосрочных накоплений важны не разовые достижения, а средний показатель доходности на протяжении десятилетий. Сводных данных ЦБ не предоставляет. Поэтому оценивать многолетние тенденции приходится с помощью различных сведений, которые можно найти в интернете. Посмотрим, как выглядит ТОП-10 фондов на длинном горизонте:

Рейтинг построен на основании того, насколько фонду удавалось обогнать инфляцию на протяжении последних 8 лет. Те, кто не справляется с этой задачей, получают 0 баллов.

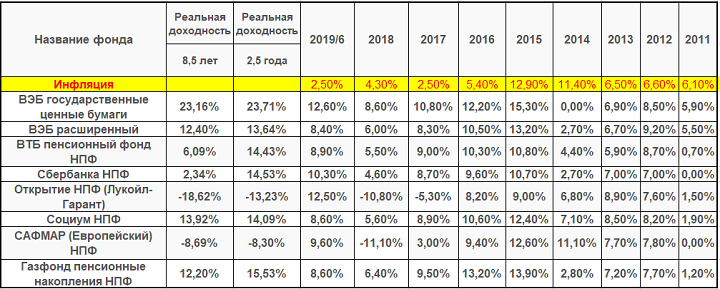

Ниже – сводные показатели реальной доходности с учётом инфляции:

Некоторые НПФ, занявшие первые места в рейтинге Центробанка за 2019 год, выдают неудовлетворительные показатели в рейтинге реальной доходности. Нельзя не обратить внимание и на аутсайдеров, реальная доходность которых имеет отрицательное значение. Приведённые примеры говорят о том, что получить выгоду от таких инвестиций можно. Но выбрать лучший фонд достаточно сложно в связи с тем, что этот институт еще слишком молод. А пенсионные накопления – это долгосрочный инвестиционный план, измеряемый десятилетиями.

Как выбрать пенсионный фонд

Как и при любых долгосрочных вложениях, при выборе НПФ опираться следует прежде всего на долгосрочные показатели. Надо анализировать доходность, достигнутую за все время существования фонда, а не только за текущий или предшествующий год. Нельзя забывать и о надежности. По этому показателю формируется отдельный рейтинг, который несложно найти в интернете. Например, на сайтах рейтинговых агентств, как здесь: raexpert.ru/ratings/npf.

Деньги, доверенные НПФ, застрахованы АСВ (Агентством страхования вкладов). Однако это касается только внесенных средств. Доход, который смог получить фонд за время управления, возмещен не будет.

Подводя итоги

Стать клиентом одного из успешных НПФ – способ диверсифицировать свои активы. Для тех, кто платит НДФЛ, это еще и возможность получить налоговый вычет. Но каким бы опытным инвестором вы ни были, всегда полезно продумать альтернативный вариант. Кроме того, отчисления в НПФ ни в коей мере не должны служить заменой собственному инвестиционному портфелю. Государство, как мы уже не раз убеждались, всегда может изменить правила игры. А любой, даже самый доходный на сегодняшний день НПФ, – сдать свои позиции.

Расскажите, как вы собираетесь обеспечивать себя в старости: надеетесь ли на государственную пенсию, планируете ли добровольные платежи в рамках гарантированного пенсионного плана?

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.