Изучаем паевые инвестиционные фонды Сбербанка

Начинающим инвесторам бывает сложно разобраться в биржевых инструментах и нюансах торговли через брокера. К тому же, не всех устраивает доходность банковских депозитов. Ранее мы уже обращались к теме паевых инвестиционных фондов (ПИФов). Данный обзор посвящён фондам, созданным и управляемым структурами Сбербанка. Как всегда, никакой рекламы, только личное мнение с прицелом на объективность.

Знакомимся с ПИФами Сбербанка

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяУслуги по инвестированию в ПИФы предлагают сейчас различные управляющие компании. Коль скоро есть конкуренция, интерес представляют конкретные условия и доходность. Итак, ПИФы Сбербанка. Непосредственное управление ими осуществляет дочерняя компания «Сбербанк Управление Активами» (сайт sberbank-am.ru). На рынке она с 1996 г., но до ноября 2012 г. называлась «Тройка Диалог», после чего была выкуплена Сбербанком. На данный момент под управлением компании находится 21 открытый паевой фонд (ОПИФ) и 5 закрытых фондов недвижимости (ЗПИФН) с суммарным капиталом 775 млрд руб. Все они различаются по уровням риска и доходности:

- Низкий риск и низкий доход (большинство ОПИФ облигаций);

- Средний риск и средний доход (все ЗПИФН, ОПИФ: Золото, Перспективных облигаций и Сбалансированный);

- Высокий риск и высокий доход (все ОПИФ акций, 4 ОПИФ фондов).

Приобрести паи ЗПИФН Сбербанка, как правило, можно только при создании фонда. Это объясняется тем, что покупая ряд объектов недвижимости, фонд на несколько лет прекращает инвестиционные операции на рынке и получает доход с арендных платежей. В дальнейшем он распродаёт эти объекты по максимально возможной стоимости, чтобы получить прибыль на росте цен. Владелец пая ЗПИФН может получать пассивный доход, если это предусматривают правила фонда. У хозяина пая ОПИФа пассивного дохода нет. Ему не выплачиваются ни купоны по облигациям, ни дивиденды по акциям, в которые инвестирует фонд. Единственный доход, который может получить инвестор, это продажа пая дороже покупки.

Открытые ПИФы Сбербанка по структуре делятся на фонды облигаций, акций и смешанные. Фонды облигаций рекомендуются консервативным и начинающим инвесторам благодаря намного меньшей волатильности стоимости пая. В отличие от накопительного депозита, в ПИФах банк не может гарантировать ни фиксированной доходности, ни отсутствия убытков. Вообще, этот вид инвестирования предполагает долгосрочные вложения, учитывая, что не каждый год завершается с прибылью.

Купить паи можно 2 способами: в отделениях Сбербанка или через личный кабинет. Приобретение через ЛК совершается на сайте управляющей компании или на портале Госуслуги (gosuslugi.ru). Онлайн-способ не только удобнее, но и экономичнее: если в отделении банка минимальный пай стоит 15 000 руб., то для покупки онлайн достаточно всего 1000 руб. Это позволяет даже людям с низким доходом сформировать диверсифицированный инвестиционный портфель. При покупке и продаже пая в общем случае взимаются агентские комиссии. В качестве агента может выступать ПАО Сбербанк или другой банк, работающий по договору с управляющей компанией. Эти комиссии не имеют отношения к оплате услуг по управлению капиталом, они берутся за оформление сделки. При покупке пая комиссия зависит от инвестируемой суммы: если она меньше 3 млн руб., то 1%, а начиная с 3 млн руб. снижается до 0,5%.

При продаже пая комиссия берётся, только если срок инвестирования оказался менее 372 дней. Так, при периоде 180 дней и менее ставка равна 2%, от 181 до 371 – 1%. Услуги по управлению ПИФом облагаются комиссией, которая зависит от конкретного фонда и может меняться в широких пределах (обычно от 1,5 до 3% годовых). Есть ещё комиссия, которую берёт депозитарий, и статья «прочие расходы». В сумме все эти расходы могут «съесть» годовую прибыль инвестора и даже принести ему убыток. Что касается налогообложения, то если пай куплен позднее 01.01.2014 и был во владении инвестора более 3 лет, то каким бы ни был процентный доход за это время, платить с него подоходный налог (НДФЛ) не нужно. Инвестор получает освобождение от налога по льготе для долгосрочного владения ценными бумагами (ЛДВ). Единственное ограничение – максимальная сумма не облагаемой налогом прибыли: не более 3 млн руб. в год.

Доходность ПИФов Сбербанка

Прибыльность конкретного фонда можно узнать из его описания, где приведена краткая статистика. Но во-первых, для ряда фондов доступны данные только за 3 последних года, а во-вторых, иногда полезно сопоставить доходность этого фонда с остальными. Сравнительная статистика за всё время доступна на странице sberbank-am.ru/individuals/fund/yield/. И нельзя забывать, что высокая доходность в прошлом не может быть гарантирована в будущем.

В этой выборке фондов – лидеров за 3 последних года наибольшую доходность показал фонд «Природные ресурсы», инвестирующий в добывающие отрасли. Более 80% его структуры – акции нефтяных компаний. За рассматриваемый период на этом рынке сложилась удачная конъюнктура. В случае же сильного падения нефтяных цен фонд оказывается под угрозой больших убытков из-за слишком высокой доли одного типа активов. Профили фондов (состав портфеля, условия покупки и продажи пая, статистика доходности и волатильности) можно скачать в формате pdf по адресу sberbank-am.ru/info_centr/#profiles, но по объёму и содержанию эта информация повторяет ту, что дана онлайн на страницах с описанием конкретных фондов.

ПИФ «Биотехнологии»

Пример отраслевого ПИФа – фонд «Биотехнологии», инвестирующий в индекс iShares Nasdaq Biotechnology ETF (биржевой тикер IBB). Акции, которые входят в его состав, котируются на бирже NASDAQ. Помимо данного индекса, фонд «Биотехнологии» инвестирует в простые и привилегированные акции иностранных компаний, работающих в секторе биотехнологий, но не входящие в состав индекса. На момент написания статьи стоимость пая показывает более 22% убытка за 3 года. Динамика же соответствующего ETF с января 2001 г. до начала 2014 г. демонстрировала значительный рост:

Негативная ситуация последних 3 лет объясняется цикличностью развития секторов экономики. Например, сектор обрабатывающей промышленности наиболее активно прогрессирует в первые послекризисные годы, сектора фармакологии и биотехнологии получают импульс развития чуть позже, а в дальнейшем придерживаются динамики широкого рынка. Такие моменты нужно учитывать при формировании портфеля, максимально диверсифицируя риски. Фонд «Биотехнологии» был создан недавно и статистика по нему доступна только начиная с 1 июня 2015 г. Тогда сектор биотехнологий находился уже в фазе снижения, поэтому как кандидат на покупку фонд выглядит не очень привлекательно.

ПИФ «Потребительский сектор»

Этот фонд инвестирует в компании потребительского рынка – преимущественно российские, с небольшой долей зарубежных. Почти 60% капитала сосредоточено в акциях розничных торговых сетей. Фонд позиционируется управляющей компанией как лидер по уровню доходности за 5 лет. На странице самого фонда график доходности выводится только за 3 последних года, а на этом интервале фонд имеет отрицательный результат (на данный момент -1,65%). В целом за большую часть истории фонда его доходность была ниже, чем у отраслевого бенчмарка, составленного из индекса потребительских товаров Мосбиржи и 2 индексов соответствующих секторов на базе S&P 500.

В течение всего 2018 года наблюдалась отрицательная динамика на фоне падения покупательского спроса. Лидером же фонд был признан по состоянию на 31.12.2016, но эта информация указана мелким и бледным шрифтом, а на фоне остального текста почти незаметна. Это один из примеров того, как управляющая компания манипулирует фактами в выгодном ей свете. Если рассматривать период с момента основания фонда до настоящего времени на странице сравнения доходности, пока «Потребительский сектор» ещё остаётся впереди, опережая фонд «Природные ресурсы».

ПИФ «Илья Муромец»

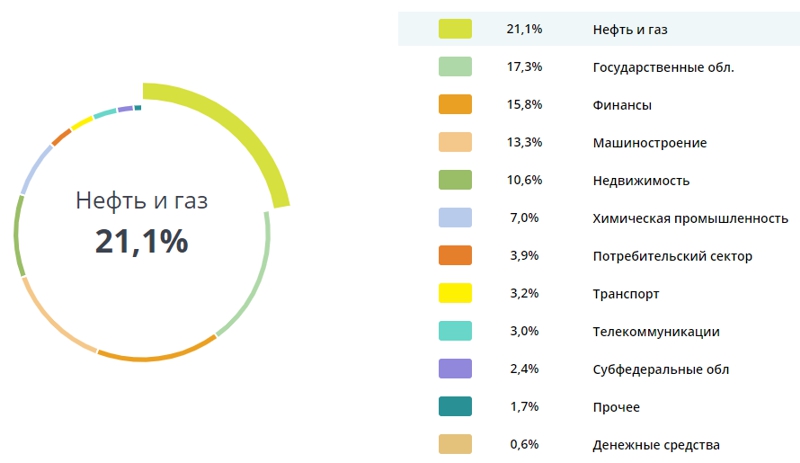

Один из самых популярных ПИФов Сбербанка – фонд облигаций «Илья Муромец». Он инвестирует в российские бумагии с постоянной доходностью: преимущественно в корпоративные, в значительно меньшем объёме – в ОФЗ, региональные и муниципальные облигации. Накопленная доходность пая за 5 лет составила 38% (в среднем около 7% годовых). При этом зимой 2014–2015 г. пиковая просадка достигала 23%. Кажущаяся огромной доходность фонда с момента его основания (более 6300%) объясняется как длительным сроком инвестирования, так и высокими ключевыми ставками ЦБ РФ, действовавшими в 1997–2002 г. За управление активами берётся комиссия 1,5%. Структура фонда на 30.11.2018:

По доходности, накопленной за время существования фонда, «Илья Муромец» оставляет далеко позади лидера среди фондов акций «Потребительский сектор». Это в очередной раз подчёркивает, что инвестирование – занятие на многие годы, а надёжность предпочтительнее риска. Но отсюда следует и другой вывод. Коль скоро облигации как долгосрочный актив не уступают акциям, для инвестора, даже начинающего, проще и выгоднее инвестировать напрямую в облигации, чем в фонд. Тем самым можно сэкономить на комиссиях и регулярно получать купонный доход.

ПИФы Сбербанка, отзывы от пайщиков

По информации «Сбербанк управление активами», компания имеет 95000 частных клиентов. Несмотря на это, содержательных отзывов от пайщиков на удивление мало. Причём, если положительные отклики написаны в стиле «всем доволен, рекомендую», то отрицательные достаточно подробны. Среди недостатков многие инвесторы указывают непрозрачный механизм начисления прибыли. Покупая паи одного из фондов и параллельно отслеживая доходность портфеля того же состава, они отмечали намного более высокую доходность портфеля.

Такая картина не должна получаться даже с учётом всех возможных комиссий, поэтому участники предполагают, что вместо инвестирования в декларируемые активы управляющая компания спасает некие убыточные проекты.

Очень многочисленны жалобы на невнимательное обслуживание и плохую организацию техподдержки. Подробное описание реальной истории с попыткой купить ПИФ Сбербанка: banki.ru/services/responses/bank/response/6418723/. Ошибка сотрудников банка с зачислением средств, перенаправление их с одного счёта на другой и попытки инвестора получить деньги назад заняли 3 месяца. И это далеко не единичный случай.

Выводы

Как инструмент инвестирования, ПИФы Сбербанка не демонстрируют убедительной доходности практически ни на одном из временных интервалов. Теоретически, их можно было бы рассматривать как малобюджетную замену диверсифицированному портфелю из акций. Но на практике в лидеры по доходности выходит консервативный фонд облигаций. Однако в таком случае более выгодной альтернативой оказывается инвестирование в сами бумаги, что избавляет как минимум от уплаты комиссии за управление и даёт возможность получать купонный доход. К тому же, многочисленные нарекания на качество обслуживания клиентов играют не в пользу сотрудничества с управляющей компанией Сбербанка.

Если у вас есть опыт работы с ПИФами Сбербанка, то напишите отзывы в комментариях.

Также предлагаю проголосовать за свой вариант в опросе:

Всем профита!

(6 оценок, среднее: 4,00 из 5)

(6 оценок, среднее: 4,00 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Меня не устраивает в Пиф сбербанка высокая комиссия