Стоит ли инвестировать в платину?

Платина наряду с золотом, серебром и палладием, является драгоценным металлом. Ввиду её ограниченных запасов в мире, платина, казалось бы, является относительно надёжным активом. Но так ли это на самом деле? В этой статье статье поговорим о том, как можно инвестировать в платину, стоит ли вообще вкладываться в подобные инструменты и если да, то когда лучше это сделать.

Содержание:

Платиновый рынок

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяВ статье об инвестировании в серебро я уже рассматривал практически все способы инвестирования в драгоценные металлы. Поэтому нет смысла повторно останавливаться на этой теме. Здесь будет достаточно и простого перечисления:

- металлические слитки центрального банка;

- обезличенный металлический счёт;

- инвестиционные монеты из драгоценного металла;

- акции фондов ETF, инвестирующих в драгоценные металлы;

- фьючерсы на драгоценные металлы;

- ювелирные изделия;

- акции компаний, добывающих драгоценные металлы.

Как было показано в упомянутой статье, для российского инвестора наиболее выгодными вариантами являются обезличенный металлический счёт, фьючерсы на металл и акции металлических фондов. Ну а теперь рассмотрим факторы, от которых зависит динамика цен на платину, чтобы сделать вывод о перспективах инвестирования в этот металл в течение 2016 года.

Беглый взгляд на рынок платины

Мировые запасы платины распределены крайне неравномерно. Из общего их разведанного объёма в 66 тыс.т, на ЮАР приходится 63 тыс.т. Запасы России составляют немногим более 1 тыс.т, причём из них более 90% сосредоточены в окрестностях Норильска, где платина добывается преимущественно как примесь в никелевых рудах. Таким образом, если рассматривать предложение платины на мировом рынке, то оно определяется, можно сказать, одним игроком – ЮАР.

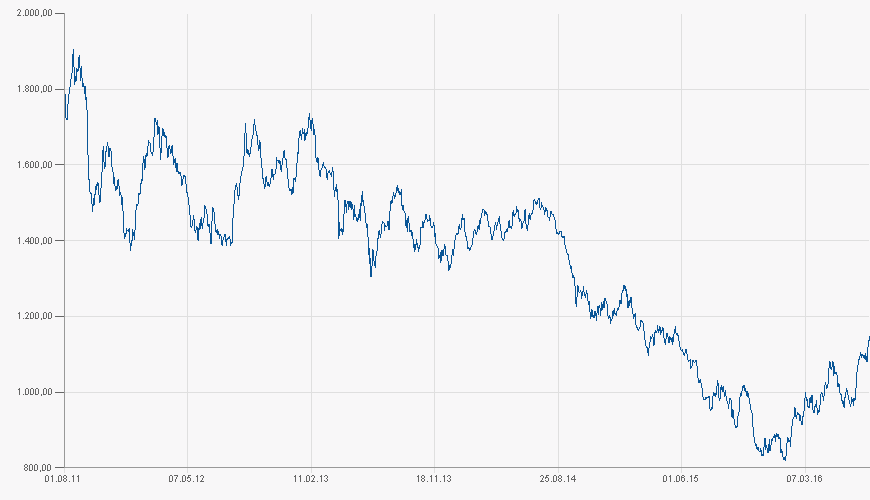

Начиная с августа 2012 года поставки платины из ЮАР стали активно снижаться. Причиной этого явились многочисленные забастовки шахтёров и передел в сфере добывающего бизнеса. Но даже этот фактор не смог привести к драматическому повышению цен: зимой 2013 года ценовой максимум был приблизительно на 25% выше, чем минимум 2012 года. Однако, и это повышение быстро нивелировалось за счёт роста предложения на вторичном рынке (утилизация отработанных автомобильных катализаторов). В дальнейшем, на фоне нормализации обстановки в ЮАР, платина непрерывно падала в цене и на минимумах зимой 2016 г. была в 2 с лишним раза дешевле, чем 3 годами ранее. С начала 2016 года по настоящее время котировки находятся в стадии роста, что вызвано сокращением поставок из ЮАР. Впрочем, это сокращение является вынужденной мерой как реакция на снижение спроса, так что ситуация приближается к достижению нового равновесия.

Факторы, определяющие спрос на платину

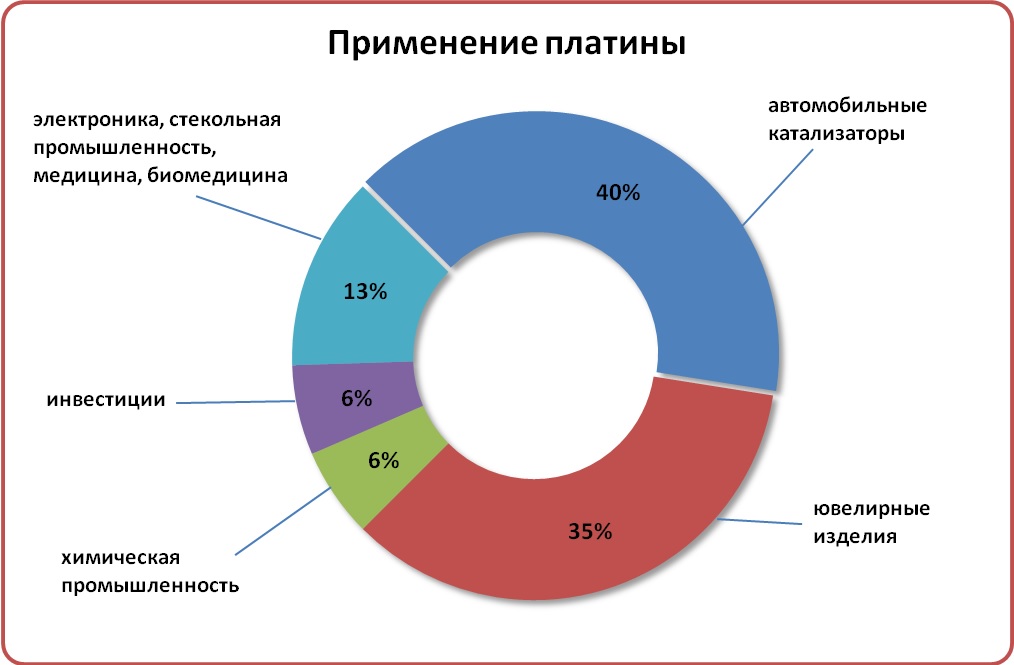

Прежде всего, в отличие от золота и серебра, платина практически не используется для чеканки монет и не очень популярна как инвестиционный металл. Достаточно заметить, что последние на сегодняшний день платиновые монеты были выпущены в РФ ещё в 1995 году под каталожным номером 5318—0009. Интересна история с чеканкой платиновых монет в царской России. Дело в том, что в 19 веке Россия поставляла на рынок основной объём платины, причём исключительно в виде монет. Проблема состояла в том, что на тот момент не было общепризнанных критериев для оценки платины. Из-за этого цена колебалась в таких широких пределах, что чеканка платиновых монет оказывалась делом то прибыльным, то убыточным. В странах Европы новый для них металл тогда не получил популярности, сильно отставая не только от золота, но и от серебра. Последние платиновые монеты в царской России были выпущены в 19 веке.Если для валют типичной является привязка к золотому эквиваленту, то о платине этого сказать нельзя. Тем не менее, очень велико её значение в ювелирной промышленности, что не в последнюю очередь объясняется химической устойчивостью и механической прочностью платины, особенно по сравнению с пластичным золотом. Необычайно эффектны платиновые кольца с тонкой ажурной подвеской бриллианта. Это изделия премиум-категории. Давайте теперь рассмотрим структуру потребления платины.

В принципе, здесь всё понятно. Платина – металл преимущественно промышленного потребления, в котором пока ещё лидирует производство катализаторов для дизельных двигателей. Стандарты по уровню выброса угарного газа и окиси азота постоянно ужесточаются, что определяет большой спрос на катализаторы. Доля производства ювелирных украшений также очень высока. А вот инвестирование в платину постепенно сходит на нет. Так, по оценкам американской компании Johnson Matthey, в 2016 году мировой спрос на слитки платины в качестве инвестиций составит 332 тысячи унций, тогда как в 2015 году он был 451 тысяча унций.

Основные рынки ювелирных изделий из платины – страны Азии (Индия, Китай и Япония). Причём Китай потребляет более 20% всей ювелирной платины в мире. Тем не менее, в 2015 году спрос на платиновые украшения в Китае упал почти на 8% в связи с общим замедлением китайской экономики и снижением платёжеспособного спроса. Поскольку этот фактор в дальнейшем будет только нарастать, серьёзных перспектив роста ювелирного рынка платины не просматривается.

Что касается потребления платины для производства катализаторов, то ожидалось, что введение стандарта Евро-6 на содержание вредных компонентов в выхлопных газах, намеченное на 2014 год, повысит спрос на платину. Однако, затем введение этого стандарта было отложено до 2015 года, что оказало дополнительное понижательное давление на цены. 2015 и особенно 2016 годы ознаменовались событиями, которые нанесли серьёзный удар по производству автомобильных катализаторов. В сентябре 2015 года вокруг концерна «Фольксваген» разразился скандал. Его причиной стало занижение показателей вредных выбросов в выхлопных газах дизельных двигателей. Делалось это во время компьютерного тестирования при помощи специальной программы, которой были оснащены более 11 миллионов автомобилей. Скандал обошёлся компании более чем в 15 млрд. долларов и негативно отразился на автомобильном рынке Германии.

В октябре 2015 года Фольксваген объявил о постепенной переориентации производства на электромобили и гибридные модели. Эту инициативу поддержали и некоторые другие крупные автоконцерны. Надо заметить, что это происходило на фоне развития нового тренда: бурного развития электромобильной отрасли во всём мире. Лидером этого процесса выступает компания Tesla Motors, в планах которой выпуск по 500 тыс. электромобилей в 2017 и 2018 годах и 1 млн. в 2020 г. О планах полностью избавиться от автобусов в ближайшие годы в пользу электромобилей заявляет Китай. В информационном бюллетене компании Johnson Matthey за май 2016г. мировая потребность в платине для производства автомобильных катализаторов на 2016 год прогнозируется на уровне 3,5 млн. унций, что приблизительно равно прошлогоднему потреблению.

Состояние мировой экономики как важнейший ценовой фактор

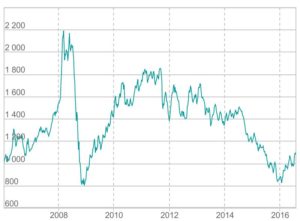

Однажды мировой кризис 2008 года уже отправил в нокаут драгоценные металлы, причём потери платины на фоне золота и серебра оказались просто катастрофическими. Так, за период март—октябрь 2008 платина подешевела в 3 раза. Ничего примечательного за это время не произошло: не было панических распродаж слитков, голодные массы людей не сдавали в ломбард украшения. Был всего лишь спад производства автомобилей. Максимальное падение индекса Доу-Джонса составило тогда 2,2 раза, при этом начавшись чуть раньше и закончившись чуть позже, чем у платины.

Платина (долл. США за унцию)

Индекс Доу-Джонса

Таким образом, платина сначала крайне оптимистично реагировала на рост фондового рынка США (а ведь надо заметить, что прочие рынки росли медленнее). С началом же его падения, платина рухнула в цене намного более резко. В этом не было ничего удивительного, поскольку американский рынок успешно «проглатывал» множество мощных автомобилей с весьма значительным потреблением горючего. Однако, всему наступает конец. По достижению экстремальной перекупленности, остаётся ждать лишь триггера на распродажу. Крах ипотечного кредитования сломал привычную модель американского потребления. Вместо огромных «домов на колёсах», спрос сосредоточился на миниатюрных городских моделях.

Мы никем не куплены и не гадаем на картах или кофейной гуще. Но вы всего лишь посмотрите: на относительно безобидном ипотечном кризисе в США платина потеряла почти в 1,5 раза больше, чем индекс Доу-Джонса. На данный момент мы имеем рекордную за всю историю перекупленность американского рынка. Потенциал его падения оценивается по-разному, но никак не менее 40-50%. По самым скромным подсчётам, это грозит обвалом котировок платины до 600$ за тройскую унцию. Однако, в последнее время в интернете активно публикуются прогнозы от HSBC, согласно которым в 2016 году котировки платины могут подняться до 1450 $. Впрочем, это хоть и влиятельный, но один из немногих крупных игроков, кто высказывает выраженный бычий прогноз по платине. Игрок, кстати, с весьма сильным душком, многократно пойманный на коррупционных схемах.

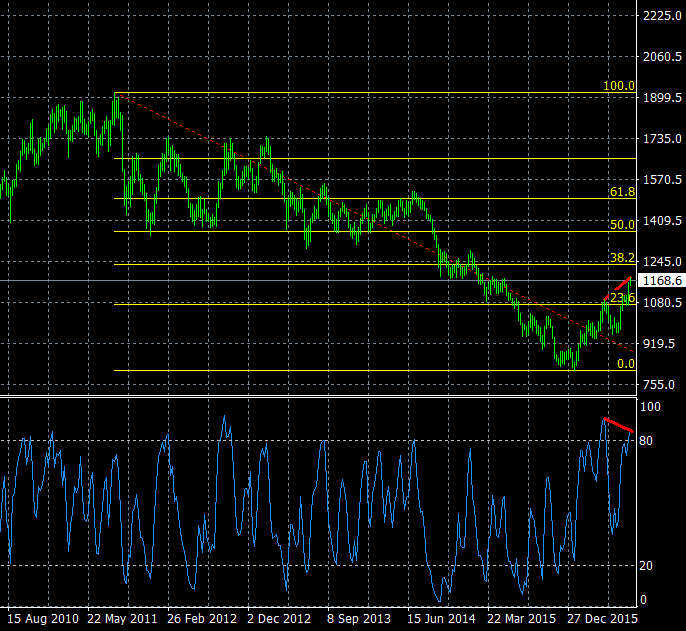

Так есть всё-таки смысл инвестировать в платину, учитывая, что спрос на неё пока не растёт, а мировая экономика находится на пороге новой рецессии? Пожалуй, на данный момент это будет не самое удачное вложение. С начала 2016 года цена уже выросла более чем на 40%. Этот рост, скорее всего, следует рассматривать как долгожданную коррекцию после затяжного падения. Технически рост ещё может какое-то время продолжиться, но его потенциал находится на грани исчерпания (зона сильного сопротивления начинается выше 1200$ за унцию). После этого очень велика вероятность нового снижения, у которого есть все шансы снова оказаться затяжным.

Платина на недельном графике. Дивергенция RSI на фоне сетки Фибо

Джефри Гундлах, управляющий инвестиционным фондом DoubleLine Capital, обратился 29 июля 2016 года к своим инвесторам со словами: “Sell everything”. Время инвестиций сменяется временем распродаж. Ну и напоследок давайте представим себе, что некий инвестор всё-таки решил вложить свои средства в покупку платинового слитка в Сбербанке. Ознакомиться с текущими ценами покупки и продажи он может на сайте: data.sberbank.ru/moscow/ru/quotes/archivoms/.

Разница между банковскими ценами продажи и покупки металлической платины составляет более 13%, к тому же покупатель должен уплатить НДС. В случае, если инвестор пожелает продать платину обратно банку, ему придётся уплатить 3% от цены на момент продажи за экспертизу подлинности слитка. Получается, что такая инвестиция всего лишь выйдет в безубыток при росте рублёвых котировок почти на 40%. Хотелось бы знать, что к тому времени будет с самим рублём...

P.S.

Платина, хотя и является драгоценным металлом, очень сильно зависит от состояния мировой экономики и автомобильного рынка. Учитывая то, что оба этих фактора не обнаруживают тенденций к серьёзному росту, инвестирование в платину в настоящее время не выглядит привлекательным направлением. Приглашаю всех читателей в комментариях высказать свое мнение по данному направлению.

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Тоже вчера задумался в долгосрочные инвестиции в металлы.Остановил свой выбор на серебре.Запасы этого металла истощаются,а использование растет.В ближайщие годы надеюсь принесет прибыль.

Рассчитывайте на горизонт минимум 3-5 лет.

Так и рассчитывал.Купил и забыл!

Добрый день! Если не секрет где покупали? То же хотел прикупить, но не нашел надежного способа.

«По мнению ученых, запасы серебра в Земле закончатся к 2020 году. А это означает, что необходимо будет использовать вторичный рынок серебра, и промышленность начнет использовать продукты переработки, а значит стоимость чистого серебра подскочит в несколько раз»Когда-то в 2010году посоветовал знакомому вложиться в палладий,у самого не было свободных средств.В течении пары-тройки лет палладий вырос на 100%,Чутье подсказало выбрать этот металл для инвестирования.

Как зовут чутьё?)

В свое время баловался с серебром. покупал в сбере, не помню по какой цене, по 20 вроде. в итоге за полтора месяца +20к чистыми. В итоге доигрался, что цена упала обратно)).

Но опыт оказался полезным, понял что в сбере этим не надо заниматься, большой спред. лучше смотреть ВТБ,альфу. или в интернете проверить у кого спред минимален. Ну и если вкладываться то лишь малу часть, за серебром слежу, но вкидываться уже момент упустил, совсем недавно был рост.

В начале августа серебро скакануло на 22%. У меня был «серебрянный» ОМС в Сбере примерно на 10000р (среднеплавающая цена, +/- 500р.). На момент пика цены, на счете было 12200р. Покупал серебро по цене 30-35р./грамм, продал по 42р.гр. Деньги вывел с профитом, перекрыв чудовищный спред СБ. Так, если бы на том ОМС было не 10, а 100 тысяч, то плюс составил бы 22000р. ))

А, что уважаемые инвесторы могут сказать про палладий?

"На данный момент мы имеем рекордную за всю историю перекупленность американского рынка. Потенциал его падения оценивается по-разному, но никак не менее 40-50%. " разъясните пожалуйста попододробней сей пассаж. А тоя ккак раз задумался вложиться в ПИФ «информационны технологии», который акциями Гугл и т.п и оперирует

Американский фондовый рынок перегрет инвесторами, речь о рынке в целом, а не конкретном эмитенте. Когда он начнется сдуваться тема отдельной статьи.