Как торговать S&P500 фьючерс

Снижающийся курс рубля привел к взрывному росту интереса к американским ценным бумагам и производным инструментам на них. Сегодня поговорим о самом популярном способе торговать главный американский индекс S&P500 — фьючерс на него. Часто именно с этого инструмента начинаются выпуски деловых новостей.

Как появился фьючерс на S&P500

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяИндекс крупнейших американских компаний S&P500, по сути, отражает ситуацию в ведущей экономике мира. Неудивительно, что к прогнозам его роста или падения приковано столько внимания. В свою очередь, фьючерс на S&P500 – это расчетный контракт на котировки индекса к определенной дате. «Расчетный» означает, что никаких сделок с переходом прав собственности при его исполнении не осуществляется.

Впервые этот инструмент появился на Чикагской бирже в 1982 г. Его тикер – SP. Чтобы узнать текущую цену, нужно умножить значение индекса S&P500 на $250. Изначально применялся коэффициент 500, однако со временем он был сокращен. В результате оказывается: чтобы совершать сделки с этим активом в 2020 г., нужно иметь на счете порядка $23 тыс. только на гарантийное обеспечение одного контракта. Что делает его недоступным для частных инвесторов.

Поэтому еще в 1997 г. Чикагская биржа запустила новый инструмент – фьючерс e-mini S&P500. Его главной задачей было расширение круга трейдеров. Он представляет собой 1/5 стандартного контракта и обозначается тикером ES. Еще одно отличие в том, что сделки с данным активом изначально заключались только в электронном виде. Сегодня этот фьючерс считается одним из самых ликвидных на срочном рынке. Объемы торгов с ним гораздо выше, чем с SP.

Но из-за роста капитализации американского рынка уже и этот контракт становится слишком дорогим для рядового трейдера. Ниже представлен интерактивный график инструмента, на котором можно увидеть его динамику за все годы:

Чтобы сохранить аудиторию с небольшим капиталом, в 2019 г. был создан micro e-mini S&P500. Он представляет собой 1/10 от контракта e-mini. Чтобы узнать его цену, нужно значение индекса умножить всего на $5. Тикер инструмента – SPX. Именно его график мы обычно и видим на сайтах для инвесторов.

С помощью этих контрактов решаются одни и те же задачи. Разница только в сумме, которую необходимо иметь на депозите. Существуют несколько стратегий для работы с такими инструментами:- Инвестирование в американские бумаги с максимальной диверсификацией. Преимущество использования фьючерса, а не ETF заключается в бесплатном кредитном плече. Недостаток – необходимость каждый квартал открывать новую позицию.

- Арбитраж. Эта стратегия подразумевает покупку ETF на фондовой секции и продажу фьючерса. Прибыль возникает за счет разницы между спотовой ценой и стоимостью срочного контракта.

- Хеджирование рисков длинных позиций в американских акциях.

- Заработок на падении рынка за счет продажи фьючерса.

Как торговать фьючерсом S&P500

На Мосбирже сейчас нет инструментов, привязанных к этому индексу. Российские трейдеры предпочитают проводить сделки с фьючерсом на S&P500 на более ликвидных международных площадках. Через российского брокера это доступно только квалифицированным инвесторам. Тем, кто не имеет этого статуса, требуется выходить через зарубежных посредников – дочек наших брокеров (Just2Trade, Exante и др.) или иностранных брокеров, самым популярным из которых среди россиян считается IB.

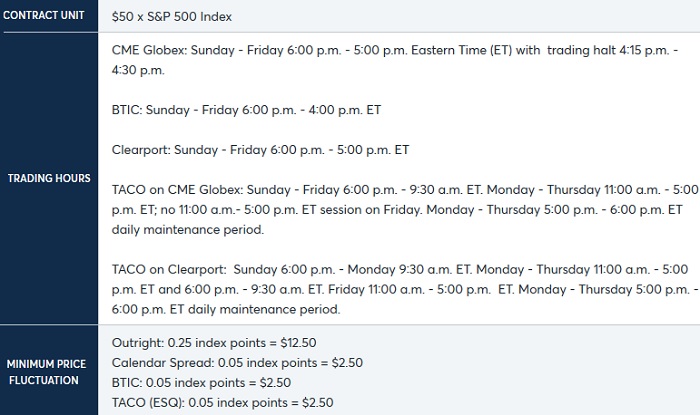

На Чикагской бирже сделки с фьючерсом e-mini S&P500 проводятся практически круглосуточно. Все фьючерсы на S&P500 квартальные. Экспирация происходит в марте, июне, сентябре и декабре в третью пятницу месяца. Минимальный «тик» контракта – 0,25 индексных пункта. Это означает, что, если вы торгуете e-mini S&P500, и цена за день изменилась на один шаг, то вариационная маржа составит $12,5. Описание и режим торгов на бирже CME (англ.):

Несмотря на отсутствие этого инструмента в России, фьючерс активно обсуждается на форумах трейдеров на таких известных ресурсах, как smart-lab и ru.investing. Также он анализируется экспертами в СМИ, и по его котировкам можно судить о перспективах американского фондового рынка. Поэтому, если вы решите выйти на международный уровень, найти русскоязычных коллег не составит труда.

Перспективы индекса S&P500: мой взгляд

Позиция, которую занимает трейдер, покупающий фьючерс, зависит от его видения перспектив базового актива или бенчмарка, к которому привязан производный инструмент. И вот каково моё видение ситуации с индексом S&P500 на момент подготовки материала.

Последние пять лет самыми кликабельными заголовками финансовых изданий являются те, что пророчат крах американского, а за ним – и мирового фондового рынка. Несмотря на это, к осени 2020 S&P500 уже отыграл мартовское падение, вызванное страхом инвесторов перед влиянием коронавируса на экономику. К моменту написания статьи, несмотря на пилообразные коррекции, он уже вышел из кризисного провала и находится вблизи отметки 3500 п.

То, что мы наблюдаем, действительно внешне похоже на пузырь, накачанный дешевыми деньгами и нулевой ставкой ФРС. Многие усматривают в этом перспективу повторение краха доткомов и обвал индекса на 50–80%. Но реальные цифры говорят, что текущая ситуация имеет мало общего с началом 2000-х годов. Приведу лишь два факта (данные Fidelity):

- Ведущие ТОП-50 компаний индекса S&P500 торгуются со средним мультипликатором P/E менее 26. Перед крахом доткомов этот показатель превышал 40.

- Разница между P/E лидеров индекса и его аутсайдеров (10% компаний с максимальной капитализацией против остальных 90%) не более пяти пунктов. В начале 2000-х она достигала двадцати.

Факторами поддержки для S&P500 сегодня могут послужить:

- обилие на американском рынке практически бесплатных денег;

- растущие инфляционные ожидания как свидетельство оживления деловой активности;

- рост аппетита инвесторов к риску на рынке акций.

При этом в среднесрочной перспективе нельзя исключать коррекций. Факторами риска по-прежнему выступают:

- вероятность повторного локдауна из-за второй волны COVID-19;

- ухудшение взаимоотношений Америки и Китая;

- отставание темпов восстановления прибылей компаний от скорости роста рынка;

- президентские выборы в США в ноябре 2020.

Фундаментальных оснований считать ситуацию в индексе S&P500 классическим пузырем в настоящее время нет.

Выводы

Мнения экспертов относительно ситуации на рынке в будущем расходятся. Но аргументы тех, кто верит в дальнейший рост S&P500, в моих глазах выглядят более убедительными. В любом случае стоит помнить, что фьючерс – один из самых рискованных инструментов. В нем нельзя пересидеть ситуацию, в которой рынок пошел против вашей позиции. А наличие встроенного кредитного плеча увеличивает не только прибыль, но и потенциальные потери.

Расскажите в комментариях: есть ли у вас опыт торговли фьючерсами, помог ли он вам заработать или захэджировать позиции?

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.