Как принципы ESG меняют фондовый рынок

Мир инвестиций постепенно меняет своё лицо. Времена безжалостных «акул капитализма» уходят в прошлое. Их место занимают прагматичные и ответственные инвесторы, не желающие оставлять потомкам разграбленную природу и острые социальные противоречия. В этой статье рассказывается о новом подходе в инвестировании, суть которого заложена в аббревиатуре ESG. Если коротко: «деньги важны, но не любой ценой».

Что такое ESG инвестирование

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяАббревиатура ESG происходит от слов Environmental, Social и Governance, что значит «окружающая среда, социальная сфера и управление». С этих точек зрения и проводится экспертиза деятельности компании. В системе ценностей ответственного инвестирования прибыль занимает важное место. Но не менее важно, каким способом она достигнута. Если путем нарушения экологического баланса, использования детского труда, или с помощью коррупции и усиления социального неравенства, такое инвестирование в логике ESG признаётся недопустимым.

В 2005 г. под эгидой ООН были разработаны шесть принципов ответственного инвестирования. В работе над ними приняли участие двадцать крупных институциональных инвесторов. Несмотря на то что принципы формально являются добровольными, их используют всё чаще. В 2018 г. управляющий инвестфондом BlackRock Ларри Финк заявил, что в ближайшие пять лет инвесторы прекратят оценивать компании исключительно по финансовым показателям. На первое место выйдет такой фактор, как влияние бизнеса на общество. По многим признакам, в развитых странах этот прогноз всё ближе к исполнению.

Большое влияние оказывает «зелёное» инвестирование на нефтегазовые компании. Ещё недавно они ассоциировались с огромными прибылями и высокими дивидендами. Но с внедрением безуглеродных и низкоуглеродных технологий даже лидеры отрасли резко сокращают объёмы добычи и переработки сырья и инвестируют в проекты по борьбе с парниковым эффектом. Например, компания BP намерена к 2030 г. увеличить годовой объём инвестиций в технологии с низкими выбросами углерода до $5 млрд в год, что в 10 раз больше, чем в 2019 г. За это же время планируется сократить добычу нефти и газа на 40%.

Постепенно переход на возобновляемые источники энергии (ВИЭ) происходит и в России. За 2021–24 г. г. планируется запустить экологически чистые электростанции суммарной мощностью 5,5 ГВт, а к 2035 г. ещё от 7 до 9 ГВт. Тем самым доля электроэнергии, вырабатываемой этими электростанциями, вырастет до 3,3% от общего объёма.

Впрочем, скептики утверждают, что электростанции на основе ВИЭ могут не оправдать ожиданий из-за своей зависимости от погоды. Кроме того, значительных инвестиций потребует как само строительство электростанций, так и производство запчастей к ним. Если же выигрыш в себестоимости электроэнергии не сможет покрыть эти затраты, то для инвесторов «зелёная» энергетика может оказаться неинтересной.

ESG инвестирование за рубежом

В результате опроса, проведённого в 2019 г. CFA Institute (международной некоммерческой ассоциацией профессиональных инвесторов), получены следующие данные. Среди крупных институциональных инвесторов:

- экспертные отделы по ESG инвестированию имели 35%;

- стратегии ESG инвестирования разработали 67%;

- соблюдение прав человека в политике компании учитывали 60%.

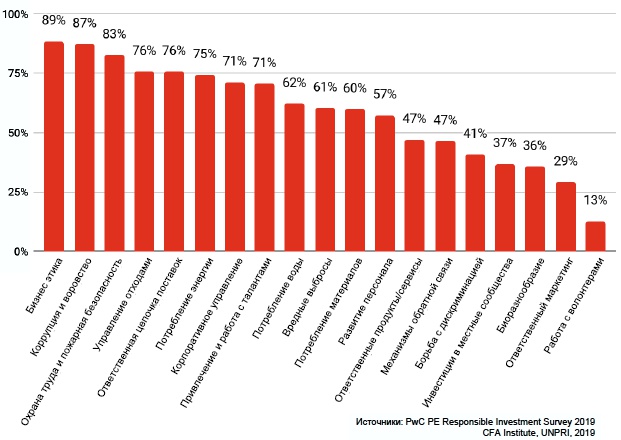

Эти показатели выросли в среднем в 1,5 раза всего за 3 года, в течение которых проводились исследования. Приоритеты портфельных инвесторов при принятии решений распределились так:

Всё больше биржевых площадок специализируются на «зелёных» бумагах. На Лондонской фондовой бирже (LSE) под них выделен отдельный сегмент. Особая роль в обращении «зелёных» облигаций принадлежит Люксембургской фондовой бирже (LuxSE). В 2007 г. она стала первой в мире биржей, которая включила их в листинг. В 2016 г. на базе LuxSE была создана дочерняя компания – Люксембургская зелёная биржа (LGX).

Тема исследования CFA Institute также затрагивала инструменты, с которыми предпочитают работать крупные инвесторы. Как оказалось, пока всего 0,05% средств портфельных инвестиций направляются в ETF, основанных на ESG подходе. В то же время доля этих ETF достигает 2,5% от общего числа биржевых фондов. Объяснение частично заключается в более низкой доходности «зелёных» инструментов. Играет роль и традиционная консервативность институциональных инвесторов. Однако приоритеты быстро меняются, а с ними будут меняться и пропорции.

Инвестиционные инструменты, основанные на принципах ESG

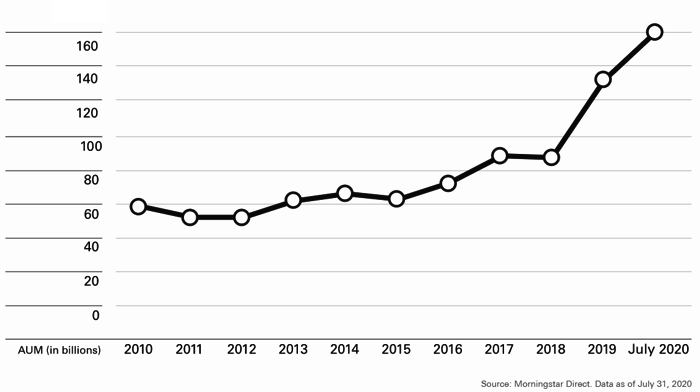

С ростом популярности ESG инвестирования появляется всё больше биржевых фондов, избравших для себя это направление. В июле 2020 только в США насчитывалось более 600 ESG ETF. Суммарный объём их активов превышал $160 млрд.

Многие из этих фондов имеют в названии слово «screened», означающее «просеивание». В частности, такие фонды не инвестируют в производителей оружия, табачной и алкогольной продукции, а также компании, загрязняющие окружающую среду – это т. н. отрицательный скрининг.

Напротив, позитивный скрининг выделяет компании, лидирующие в использовании принципов ESG. Наряду с тематическими (альтернативная энергетика, переработка бытовых и промышленных отходов, фармакология и т. д.), существуют индексные ETF. Во многих из них за основу берётся популярный индекс, из показателей доходности которого полностью или частично исключаются компании отрицательного скрининга. Так устроен, например, iShares ESG Screened S&P 500 ETF. Более 20 лет управляет ESG ориентированными фондами компания Vanguard. Так, FTSE Social Index Fund (VFTSX) был запущен в мае 2000 г. Это крупнейший в США ETF, инвестирующий в социально значимые компании.

ESG инвестирование в России

В России социально-экологическим факторам деятельности компаний пока не придают весомого значения, ограничиваясь, скорее, «прозрачностью» менеджмента. И всё же ситуация меняется. В частности, 12.08.2019 г. вступили в силу правила листинга Мосбиржи, в которых было объявлено о создании Сектора устойчивого развития. Его основная задача – финансирование проектов, связанных с экологией и улучшением качества жизни. В составе сектора находятся сегменты:

- Национальных проектов;

- Социальных облигаций,

- Зелёных облигаций.

В Сектор устойчивого развития могут быть включены облигации как российских, так и зарубежных эмитентов. Важнейший критерий – соответствие задач выпуска и стоящего за ним эмитента целям национальных проектов «Здравоохранение», «Экология» и «Демография». Учитываются также принципы «зелёного» и «социального» финансирования, разработанные Международной ассоциацией рынков капитала. Схематически Сектор устойчивого развития можно представить так:

Ожидаемый эффект от обращения этих бумаг на Мосбирже – придание российскому фондовому рынку положительного имиджа с точки зрения страновых рисков. Перечень бумаг Сектора устойчивого развития, можно узнать по ссылке: www.moex.com/s3019. Чаще всего эмитент сам относит бумаги к «зелёным» или «социальным» на основе общепринятых стандартов. Однако некоторые биржи требуют проведения специальной верификации перед началом обращения. Кроме того, с 01.04.2019 г. Мосбиржа ежедневно публикует индексы устойчивого развития:

- Вектор устойчивого развития – MRSV;

- Ответственность и открытость – MRRT.

Несмотря на то что принципы ESG были изначально заложены в эти индексы, появилось много вопросов, касающихся объективности подхода. Например, конец сентября 2020 года в базе для расчёта Вектора устойчивого развития 2-е и 3-е места в процентном отношении делят между собой акции ФСК ЕЭС и Норникеля. После печально знаменитой аварии 29 мая 2020 г. и последовавших за ней событий, само присутствие акций GMKN в индексе крайне двусмысленно. Этот пример — отличная иллюстрация, показывающая, что инвестиции в развитие компании должны учитывать и экологические мероприятия. Это снижает прибыль, но в перспективе позволяет избежать ущерба, который обходится намного дороже.

В целом, Россия пока ещё существенно отстаёт в оценке значимости ESG подхода к инвестированию. Среди причин этого запаздывания участники опроса назвали такие факторы:

- Неразвитость внутренней культуры – 53% опрошенных;

- Дефицит информации о решениях, принимаемых руководством компаний – 37%;

- Отсутствие запроса со стороны клиентов – 37%;

- Недостаточное понимание принципов ESG – 26%.

Если в среднем в мире нефинансовую отчётность публикуют более половины компаний, то в России – всего четверть. Как следствие, инвесторы имеют меньше возможностей количественно оценивать экологические, социальные и управленческие риски своих инвестиций.

Как обычно, интересно мнение читателей. Учитываете ли вы экологические риски и качество корпоративного управления в принятии инвестиционных решений? Если да, то какими критериями вы руководствуетесь? Пишите об этом в комментариях.

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.