Своп-контракт: что это значит для инвестора

Мы часто слышим, как трейдеры удачно проворачивают сделки своп и хорошо на этом зарабатывают. Многие государства, банки и частные компании заключают друг с другом сделки своп, которые приносят значительную выгоду обеим сторонам. Как же получается, что на конкурентном финансовом рынке есть возможность заключить сделки win-win, где каждая сторона выигрывает? Разбираем, что такое своп-контракты, как можно на них заработать, и какая польза от них частному инвестору.

Свопы простыми словами

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяСвоп (Swap) в переводе с английского – «обмен» или «сделка». Только своп – не одна, а две сделки, период между которыми составляет от двух до пяти лет. Другими словами, мы вначале совершили обмен и договорились, что через определенный период в будущем осуществим обратный обмен. Меняться можно любыми активами на любой срок, который устраивает обе стороны. Кроме этого, условия первого и второго обмена могут отличаться между собой. В зависимости от этих комбинаций выделяют следующие виды свопов:

- Валютный – самый широко известный вид свопов на рынке Forex, когда открытые позиции переносятся на следующий день;

- Своп на акции – обмен акциями или платежами по ним между двумя контрагентами;

- Процентный – при нём обмен происходит не активами, а процентными платежами по этим активам;

- Товарный – при нём как минимум один из видов платежей привязан к стоимости товарного актива (часто используются для обмена фиксированного риска на плавающий и наоборот);

- Кредитно-дефолтный – это страховка от дефолта компании или государства;

- Свопцион – это опцион на покупку или продажу свопа с определенными условиями;

- РЕПО – соглашение об обратном выкупе.

Своп на акции

Своп на ценные бумаги, включая акции, чаще всего заключается с перечисленными ниже целями:

- Открытие кредитной линии с выплатами, привязанными к фондовому индексу. Иными словами, получение денег по одной ставке (например, LIBOR+1%), а возврат по другой (например, измененной пропорционально коррекции индекса S&P500).

- Получение контроля над организацией. При этом приобретающая компания использует собственные акции, чтобы заплатить акционерам приобретаемой компании. Часто эти акционеры имеют временное ограничение на операции с полученными акциями. Вторая часть свопа происходит либо с помощью денежного расчета, либо через конвертацию акций. Такой способ используется при отсутствии достаточного количества денег у поглощающей компании в момент сделки.

- Обход правительственных ограничений. Например, крупному инвестору, согласно законодательству, запрещено приобретать акции компании. Чтобы обойти это ограничение, он может заключить сделку своп и получать доход от этих акций. Также своп используется для уклонения от налогообложения дивидендных доходов по акциям в стране, в которой расположен эмитент.

Свопы на акции разделяются на два основных типа:

- Фондируемые и не фондируемые. Используя фондируемый своп, инвестор платит процент от доходов, полученных от актива. При нефондируемом оплата производится от всей стоимости актива. Грубый пример нефондируемого свопа – когда вы купили ETF на индекс с обязательной продажей через пять лет. В течение этого периода вы платите фонду процент от стоимости ваших активов.

- С полным и частичным доходом. При частичном процент платится только от изменения стоимости акций. Своп с полным доходом включает в процент не только изменение стоимости акций, но и все выплаты по дивидендам. Последний пример отражает фондируемый своп на акции с полным доходом.

Свопы на акции в основном используются крупными инвесторами для хеджирования, уменьшения издержек или спекуляций.

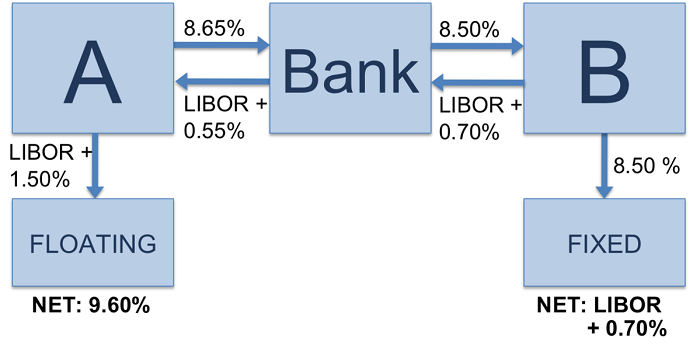

Процентный своп

Такой своп включает в себя обмен денежного потока с фиксированной ставкой на денежный поток с плавающей. При этом валюта потоков всегда одинаковая. Обмен происходит только процентными платежами, участники номиналами не обмениваются. Обычно договоры по процентным свопам заключаются на период от двух до пяти лет.

Процентные свопы могут использоваться крупными производителями и финансовыми институтами, чтобы стабилизировать поток средств. У многих компаний выручка способна сильно колебаться в зависимости от сезона или покупательского спроса. Для снижения рисков такие компании заключают процентный своп-контракт, обеспечивая себе стабильный поток денежных средств на закупку сырья. Часто такие сделки проводятся при оплате поставок газа.

В настоящее время наибольшую популярность получили именно свопы с фиксированно-плавающей ставкой. Частные инвесторы с небольшим капиталом данный вид свопа практически не используют.Товарный своп

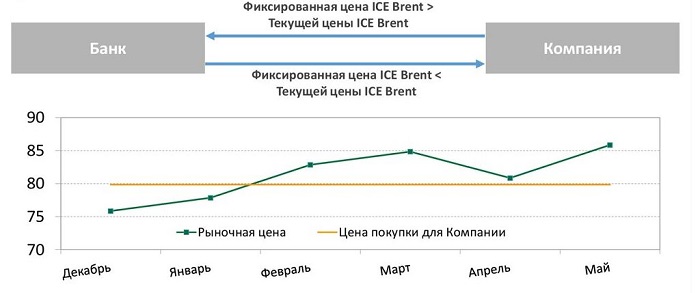

Товарный своп – это договор между контрагентами, при котором одна из серий платежей определяется ценой товара или товарным индексом. Такие свопы чаще всего используются производителями для хеджирования своих рисков от изменения цен на сырье. Они бывают двух видов:

- Поставочные – в результате сделки своп обеспечивается реальная поставка товара по заранее согласованным ценам;

- Беспоставочные – оговаривается только размер платежей, привязанных к цене товара или товарного индекса.

Оба вида работают по одинаковой схеме:

- Компания имеет фиксированных доход, но ее операционные издержки могут колебаться в достаточно больших пределах. Компания заключает товарный своп-контракт с банком, который фиксирует стоимость актива (при поставочных контрактах иногда фиксируется количество актива). Таким образом, при повышении стоимости актива банк будет компенсировать компании более высокую цену, при понижении – компания заплатит банку.

- В каждый расчетный период вычисляется нетто-платеж. Либо банк осуществляет платеж на основе индекса цен на товар в пользу компании, либо она доплачивает банку в каждый из расчетных периодов.

- За предоставление услуги заключения товарного своп-контракта банки берут определенное вознаграждение, т. к. с их стороны есть повышенный риск. Чтобы уменьшить его, банки используют фьючерсы или опционы на тот же товар, но в обратной позиции.

Кредитно-дефолтный своп

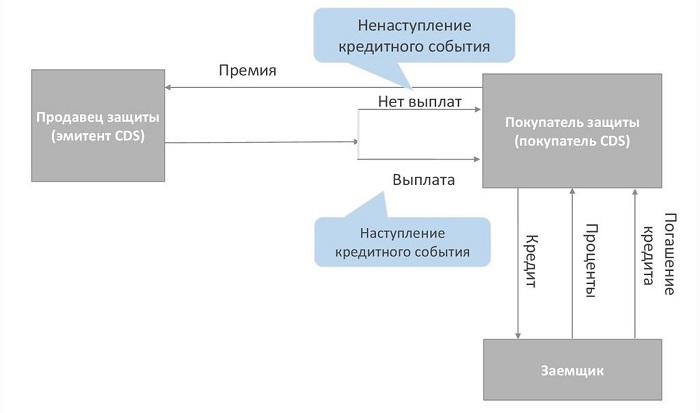

Данный своп представляет собой страховку от дефолта, которая может продаваться как любая ценная бумага. Договор CDS предоставляет покупателю страховку против банкротства отдельной компании. Рассмотрим подробнее, как работают кредитно-дефолтные свопы:

- Заемщик выпускает ценную бумагу, в которой указаны условия займа и выплаты процентов (облигация). Главный риск для держателя облигации – это банкротство заемщика.

- Чтобы обезопасить держателя облигации от риска дефолта заемщика, финансовые институты предлагают ему страховку (кредитно-дефолтный своп). Простыми словами, кредитно-дефолтный своп — это «страховка облигации» – вы платите за то, чтобы эмитент облигации платил вам дальше.

- Покупатель CDS периодически перечисляет премию за своп, а за это продавец CDS гарантирует выплату основного долга заемщика в случае его банкротства.

Схема работы кредитно-дефолтного свопа

Основная цель CDS – страховка от дефолта компании или государства. Так же, как и облигации, контракты CDS отражают кредитное качество заемщика. Для каждого эмитента CDS и для каждого заемщика их стоимость может отличаться. CDS измеряется в пунктах, который равен одной сотой от процента (1п=0,01%). Например, сейчас годовой CDS на Россию составляет 55 пунктов, что отражает всего 0,5% вероятности банкротства РФ в ближайший год. Двадцатилетние CFD на Россию составляют 196 пунктов – приблизительно 2% вероятности. Обычной практикой считается выпуск CDS на пятилетний срок. CDS-договора часто используют инвестфонды в спекулятивных целях.

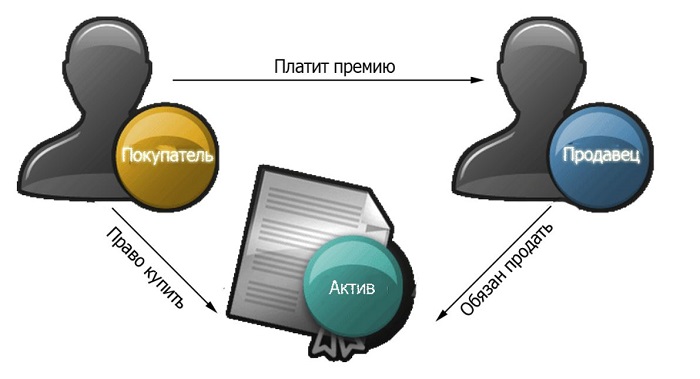

Свопцион

Опцион на своп дает право (но не обязанность) заключить своп-контракт. В свопционе базовым активом часто выступает процентный своп. Так же, как и обычный опцион, свопцион делится на колл и пут, которые можно покупать и продавать. Когда исполняется опцион на своп, покупатель и продавец заключают сделку своп. Рассмотрим на примере фиксированной и плавающей ставки, как работают колл и пут опционы на своп:

- Опцион колл на своп дает право платить по фиксированной ставке и получать выплаты по плавающей. Опцион исполняется при росте процентных ставок, т. к. фиксированная ставка окажется меньше плавающей.

- Опцион пут на своп, наоборот, дает право платить плавающую ставку и получать фиксированную. В отличие от колл, пут опцион исполняется при снижении ставки, т. к. плавающая ставка будет меньше фиксированной.

Таким образом, основное преимущество свопциона – это возможность для покупателя переложить риск неблагоприятного изменения процентных ставок на продавца опциона. Если ставки изменятся в невыгодную для покупателя сторону, тот может просто от него отказаться.

Свопционы делятся на три основные категории по юридическим условиям:

- Европейские – сделка заключается в строго в день, определенный контрактом;

- Американские – сделка заключается в любой день, пока действует опцион;

- Бермудские – сделка заключается только в определенные дни (например, каждую пятницу в течение оговоренного срока).

Свопционы в основном заключаются на внебиржевом рынке и почти недоступны для частных неквалифицированных инвесторов.

Схема работы свопциона

Подводим итоги

Свопы – это дериватив, который состоит из двух сделок (начальная и конечная) и периодических платежей между этими сделками. Условия сделок и платежей могут изменяться. Предметом свопа способен быть практически любой актив, а сам своп может являться базовым активом в свопционах. Свопами часто оперируют инвестиционные фонды, банки и производственные компании, чтобы ограничить свои риски, увеличить прибыль или получить финансовое преимущество. Для частных инвесторов доступны, в основном, кредитно-дефолтные свопы в виде спекулятивного инструмента, а также как индикатор кредитного качества компании или страны.

Автор статьи – Алексей Баринов.

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

И где тут win-win?