Что нужно знать о банкротстве брокера

Каждый инвестор должен постоянно задумываться надёжно ли защищены их средства на случай непредвиденных обстоятельств. Речь идёт не о делистинге отдельных акций и не о дефолтах по облигациям. Случается так, что проблемы приходят со стороны брокерской компании, имеющей тысячи клиентов. Что при этом грозит активам инвестора и как свести потери к минимуму, мы и разберём. Большая часть статьи посвящена брокерам фондового рынка, а в конце немного коснёмся рынка форекс-брокеров.

Перед изучением обзора рекомендую посмотреть небольшое видео по теме с моего ютуб-канала. Не забудьте подписаться.

Проблема банкротства брокеров не надумана

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяВ современной истории российского фондового рынка было немало случаев отзыва лицензий у брокеров. Вот самые известные из них:

- февраль 2009 — ОАО «Ютрейд.ру» (рассчитываясь по долгам, компания заложила активы инвесторов, после чего средств на обратный выкуп не хватило);

- декабрь 2014 — ОАО «Московский Фондовый Центр» (хищение акций клиентов под видом краткосрочных займов);

- март 2016 — ИК «Энергокапитал» (махинации с активами клиентов через кипрскую дочернюю компанию Onper Trading Ltd);

- январь 2016 – ОАО «Рай, Ман энд Гор секьюритиз» (вывод денег на зарубежные счета, прежде всего в «Дойче Банке»);

- октябрь 2016 — АО ИК «Элтра» (накрутка котировок акций Национальной девелоперской компании и ОАО «Живой офис»).

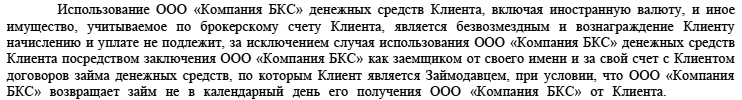

Поскольку брокер является посредником между клиентами и биржей, может показаться, что всё зависит от действий самих клиентов. Между тем не все знают, что открывая счёт у брокера, они уже берут на себя риск. Теоретически, собственные средства брокера и счёт, открытый для клиента, раздельны (сегрегированы) и при необходимости брокер должен занимать средства на рынке, теряя часть прибыли. Это могут быть кредиты овернайт или другие источники. Вместе с тем практически у каждого клиента на брокерском счету есть денежные средства, не используемые в данный момент. Их-то часто и «занимает» брокер, при этом совершенно даром. С точки зрения действующего законодательства, это вполне приемлемая практика. Брокер лишь обязан гарантировать клиенту безусловное исполнение его запросов. Например, у БКС Брокер в п. 6.3.6. регламента есть такое положение:

Это безвозмездное использование брокером денег клиента называется иррегулярной поклажей. В отличие от займа, когда оговаривается срок возврата и начисление процентов, в данном случае клиент имеет доступ к своим деньгам в любое время, но и вознаграждения он не получает. К тому же фактически его счёт не защищён и не застрахован. В случае спекулятивных операций брокера, отзыва лицензии, а тем более в случае мошенничества, эти средства могут быть полностью потеряны. Поводов для отзыва лицензии может быть много: проведение рискованных операций, нехватка собственных средств для выполнения обязательств перед клиентами и сторонними организациями, невыполнение мер против отмывания денежных средств и т.д. Возможно и такое, что зафиксированные нарушения давно устранены, компания сменила собственников, а Банк России отзывает у неё лицензию на основании действий прежнего руководства. Ни один из вариантов исключать нельзя. Тем не менее, к ним можно подготовиться.

Как это происходит

Предположим, у вас открыт брокерский счёт, средства с которого вы инвестируете в акции. На данный момент интересных для покупки акций с вашей точки зрения на рынке нет, поэтому средства на счету временно не используются. Лучшим решением будет «припарковать» их в такой надёжный инструмент, как ОФЗ. Их учётом занимается Национальный расчётный депозитарий, поэтому риск потери средств довольно мал. Но это ещё не всё. Одна из ловушек, в которую могут попасть неопытные инвесторы, заключается в «добровольном» предоставлении своих ценных бумаг во временное пользование брокера. Этот пункт может присутствовать в договоре, но далеко не все клиенты обращают на него внимание. В дальнейшем брокер пользуется их бумагами для залога при операциях краткосрочного кредитования, о чём клиенты даже не догадываются. Но и когда условиями договора такие действия запрещены, остаётся лазейка, которой пользуются недобросовестные брокеры.

При покупке акций информация о том, кто является их новым владельцем, записывается не напрямую в реестре эмитента, а в реестре депозитария. В реестре эмитента депозитарий значится как номинальный держатель. Но брокер может иметь и свой депозитарий. Тогда действия с акциями клиента будут скрыты как от их владельца, так и от эмитента. Все перечисленные манипуляции активно применялись упомянутыми выше брокерами, проводившими собственные высокорисковые сделки. Отсюда вывод: если вы инвестируете в ценные бумаги в расчёте на долгосрочное владение, можно оформить их учёт в реестре эмитента, а не в депозитарии. Это снизит мобильность дальнейших операций с ними, но защитит от потери. Наконец, ещё один источник риска для инвестора – торговля с кредитным плечом. В этом случае он сознательно даёт брокеру право на предоставление дополнительных средств под залог ранее купленных бумаг. Строго говоря, во время совершения сделки инвестор может лишиться своих бумаг, если брокер по тем или иным причинам окажется не способен откупить их с рынка. Поэтому общая рекомендация – никакой маржинальной торговли.

Банкротство зарубежных брокеров – не такое уж редкое явление, но имеющее несколько иную природу. Многие крупные брокеры являются самостоятельными инвесторами на фондовом рынке и активно инвестируют в облигации и другие инструменты. Пример – история с MF Global. Пытаясь заработать на европейском долговом рынке, компания привлекла более $2 млрд кредитов для высокорисковых сделок с государственными облигациями Испании, Италии и др. стран. На конец октября 2011 г. портфель европейских облигаций MF Global стоил $6,3 млрд, но компания уже имела квартальный убыток около $200 млн. Публикация отчёта вызвала понижение кредитных рейтингов MF Global до мусорного уровня и паническую распродажу его акций. 31.10.2011 было подано заявление о банкротстве брокера. Его долг составлял почти $40 млрд. Это банкротство стало одним из крупнейших в мировой истории.

Защита инвесторов в России и за рубежом

Однако и уровень защиты американских инвесторов заслуживает уважения. Так, некоммерческая корпорация SIPC (Securities Investor Protection Corporation) в случае банкротства брокера берёт на себя защиту инвесторов. Сюда входит организованная ликвидация брокера с компенсацией убытков, понесённых клиентами, а также перевод их счетов в другую компанию. Максимальная сумма компенсации может составлять $500 тыс. на одного клиента, из которых до $100 тыс. предоставляются наличными, а остальное – ценными бумагами. Ничего подобного этому механизму в России пока не создано. В федеральном законе «О защите прав и законных интересов инвесторов на рынке ценных бумаг» упоминается, что саморегулируемая некоммерческая организация, действующая в интересах инвесторов, вправе создавать компенсационный фонд. Ни механизм его финансирования, ни суммы компенсаций в законе не оговариваются.

Последние несколько лет в России ведётся кампания по привлечению на фондовый рынок массового частного инвестора. Одним из механизмов этой кампании стали налоговые вычеты для владельцев ИИС. В то же время, процесс тормозит из-за главного препятствия: средства на ИИС никак не защищены, в отличие от банковских депозитов. Год назад в Госдуму РФ внесён проект закона «О страховании инвестиций физических лиц на индивидуальных инвестиционных счетах». Этот проект предусматривает создание Фонда страхования инвестиций. Он будет пополняться за счёт взносов самих брокерских компаний. Финансирование фонда со стороны государства не предусматривается. Максимальная сумма страховых выплат клиентам должна составить 1,4 млн р. В законопроекте есть и серьёзный недостаток: компенсации подлежат только те средства клиента, которые брокер не может использовать в своих целях. Это означает, что абсолютное большинство инвесторов не смогут рассчитывать на полноценную компенсацию. К сожалению, рассмотрение законопроекта идёт медленно и когда оно завершится, сказать трудно.

Форекс брокеры

Отдельная тема — банкротство форекс-брокеров. Это явление намного более распространено по причине того, что многие из них работают по принципу кухни, когда прибыль одних клиентов обеспечивается за счёт убытков других. Такая схема устойчиво работает на спокойном рынке, но в случае аномальной волатильности сумма обязательств брокера может превысить его активы. Пример – банкротство Alpari UK. 15.01.2015 центральный банк Швейцарии отказался от интервенций для поддержания баланса евро к швейцарскому франку. Результатом стала рекордная в истории волатильность пары. Ряд клиентов Alpari UK получили огромные убытки по своим счетам. В обычной ситуации образование отрицательного баланса на счету невозможно, т.к. позиция принудительно закрывается при исчерпании средств.

Но на этот раз представители брокера заявили, что не могли закрыть позиции из-за большого проскальзывания котировок. В результате суммарные убытки клиентов составили миллионы долларов. Финансовые претензии к Alpari UK сразу предъявили поставщики ликвидности FXCM и City bank. При этом британский финансовый регулятор FCA фактически устранился от объективного расследования, тогда как ряд признаков указывали на корпоративный сговор. Решением суда защита прав клиентов была возложена на международное аудиторское агентство KPMG. Итогом всей этой истории стало банкротство Alpari UK и выплата страховки клиентам за счёт средств компенсационного фонда FSCS (максимальная сумма страховки 50 тыс. фунтов). Если же говорить об офшорах, думаю многие читатели также хорошо помнят банкротство Форекс-Тренда и др. брокеров. Ни каких компенсаций при офшорном регулировании не предусмотрено.

Согласно российскому закону о форексе, дилеры, работающие по лицензии ЦБ РФ, обязаны быть участниками СРО, внести в компенсационный фонд 1 млн р., а также ежемесячно делать членские взносы. В случае банкротства дилера клиенты, понёсшие убытки, получат компенсацию из средств фонда. На практике этот закон фактически не работает. Крупнейшие участники рынка, имеющие подразделения с российской юрисдикцией и получившие лицензию ЦБ, продолжают заключать договора с клиентами от лица зарубежных представительств в офшорах. В случае спорной ситуации защита российских клиентов потребует привлечения юристов-международников, переводчиков и т.д., что зачастую технически не выполнимо.

Напоследок немного об «профессиональных» услугах по чарджбеку, предлагаемых жертвам пирамид, интернет-мошенников и недобросовестных брокеров. Если клиент брокера-банкрота пополнял депозит с помощью VISA или MasterCard, теоретически он может отозвать свой платёж и вернуть перечисленные деньги. Но для этого требуется одновременное выполнение ряда условий, чего обычно не случается. Например, если клиент успешно работал с брокером 3 года и получал прибыль, а потом брокер погорел во время кризиса, рассчитывать на чарджбек по меньшей мере наивно. Но находятся мошенники, намеренно вводящие инвесторов в заблуждение. Они обещают почти 100% гарантированную помощь, разумеется, за хорошие деньги. Дальнейшее предсказуемо.

Были ли в вашей практике случаи банкротства брокера, когда удалось полностью или частично вернуть убытки? Особенно интересен опыт процедуры чарджбек.

Всем профита!

(16 оценок, среднее: 4,75 из 5)

(16 оценок, среднее: 4,75 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

«Отсюда вывод: если вы инвестируете в ценные бумаги в расчёте на долгосрочное владение, можно оформить их учёт в реестре эмитента, а не в депозитарии.» — А как это сделать?

Вот этот вопрос меня так же интересует.

Аналогичный вопрос. Антон — Вы могли бы на эту тему тоже написать статью-рекомендацию? В частности, интересует, можно ли это сделать, будучи клиентов БКС через Тинькофф-инвестиции, а также каковы риски-ограничения в этом случае.

Ответил выше.

Существует 2 основных варианта, в службе поддержки скажут коенкретно:

1. Пишется заявление на бланке брокера о передаче акций в реестр эмитента и оплачивается комиссия за оформление документов.

2. Открывается лицевой счёт в банке эмитента для учёта акций и заполняется поручение банку оформить передачу акций. Также оплачивается комиссия.

Спасибо за полезную статью, Антон!

А как чарджбек потребовать? Через свой банк-эмитент?

С фондовыми брокерами получается имеем три риска:

1) Риск с наличием валюты на брокерском счете (брокер их занимает) или иис

2) Риск массового займа: использование ценных бумаг брокером (овернайт)

3) Риск учета ценных бумаг в депозитарии, а не в реестере эмитента

Для исключения рисков необходимо:

1) Не оставлять неиспользованную валюту на брокерском счете и иис

2) Написать заявление на отказ от овернайта (или поставить галочку об отказе при открытии счета)

3) Написать заявление на бланке брокера о передаче акций в реестр эмитента

Все верно ?

По 3 пункту. Если мы переведем акции в реестр эмитента, то в чем заключается снижение мобильности с ними ?

Все верно, но про третий пункт не скажу, т.к. не слышал, что кто-либо так вообще делал.