DAX: индекс немецкой стабильности

Фондовые индексы США, Европы, Китая, Гонконга и Японии традиционно считаются индикаторами мировой экономики. На осенней волне выборов в США все американские индексы показали стабильный отличный рост, который подхватили и индексы Европы. Однако волна оптимизма инвесторов постепенно затихает, и поведение индексов США и Европы начинает отличаться друг от друга. Если S&P, NASDAQ, Dow Jones показывают схожую динамику (даже просадка 17 мая в связи со скандалом с Трампом у них оказалась общей), то флагман европейской экономики, индекс DAX показывает смешанные результаты.

Аналитики говорят о том, что фондовый рынок США уже перенасыщен и скоро остановится. А вот европейский рынок наоборот может «выстрелить» очень скоро. Тем более после нынешнего отката. Какова структура индекса DAX и стоит ли в него инвестировать, читайте дальше.

Содержание:

- Что такое индекс DAX: история, состав и принцип расчета;

- Семейство индексов DAX;

- Как инвестировать в DAX частному инвестору.

История появления индекса DAX, принцип расчета и перспективы инвестирования

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяDAX — главный индекс Германии и соответственно Еврозоны, отображающий среднее взвешенное значение котировок ценных бумаг ведущих корпораций Германии. Рассчитывается с 1988 года. В расчет принимаются только акции, которые находятся в свободном обороте, то есть цена формируется на основе спроса и предложения. Индекс также включает дивидендные доходы по акциям с расчетом, что дивиденды реинвестируются в акцию. Иными словами, DAX отражает общую прибыль по капиталу.

Расчет значения индекса происходит на основании стоимости акций на электронной биржевой площадке XETRA. В отличие от американских индексов, где в расчет берутся котировки 100 компаний и более, в DAX входят только 30 компаний, охватывающих отрасли:

- Cтрахование. Удивительно, но представитель этой отрасли, компания Allianz в индексе занимает более 7,5%. График котировок за год и 5 лет у флагмана индекса оптимистичный;

- Xимическая промышленность. BASF — еще одна ведущая компания, доля в индексе которой около 7%. Несмотря на спрос продукции отрасли, график котировок BASF нестабильный. Компания очень зависит от внешнего рынка и потому неустойчива к внешним потрясениям. В 2009 году после кризиса в США и падения спроса со стороны автомобильных концернов, компания закрыла 80 предприятий, а акции обвалились с уровня «90» до уровня «20». С 2014 по 2017 год акции протестировали два сильных уровня сопротивления и два уровня поддержки. И сейчас снова идут вниз. Другая компания этой отрасли, Bayer (доля около 9%) более стабильна, но до пиковых исторических значений ей еще далеко;

- Банковское дело и биржевые сделки. Здесь слабым местом является Deutsche Bank. В банкротство такой «махины» никто не верит, власти Германии банк спасут. Но постоянные убытки, юридические тяжбы в США, России (банк обвинен в серии махинаций, начиная от манипуляции ставкой LIBOR, заканчивая «Молдавской схемой») привели к тому, что котировки банка более 2-х лет идут по нисходящей;

- и другие отрасли: энергетика, телекоммуникации, строительство, потребительские товары, логистика, автомобилестроение.

Наверное, корзина DAX и является самым большим риском для потенциального инвестора. Кажущиеся внешне стабильными компании, изнутри выглядят не такими уж и надежными. И пока держатся на вере в стабильную политику и экономику Германии.

Факторы, влияющие на котировки индекса DAX:

- политика ЕЦБ и выступления Марио Драги. Яркий пример — выступление главы ЕЦБ 27 июня, в котором шла речь об ужесточении денежно-кредитной политики в Еврозоне и свертывании стимулирующих программ. За 2 дня котировки DAX упали с 12 770,83 до 12 325,12;

- экономическая ситуация в отдельно взятой отрасли: объемы экспорта и импорта, выход на рынок новой продукции, выпуск квартальной и годовой финансовой отчетности и т.д.;

- мировые фундаментальные факторы, характеризующие фондовый рынок в целом. Снижение индексов Китая и США автоматически обвалит и индексы Европы.

Для отслеживания котировок индекса имеет смысл следить за главными фундаментальными событиями (они есть в экономическом календаре) и следить за отчетностью компаний из его состава.

Производные индексы DAX

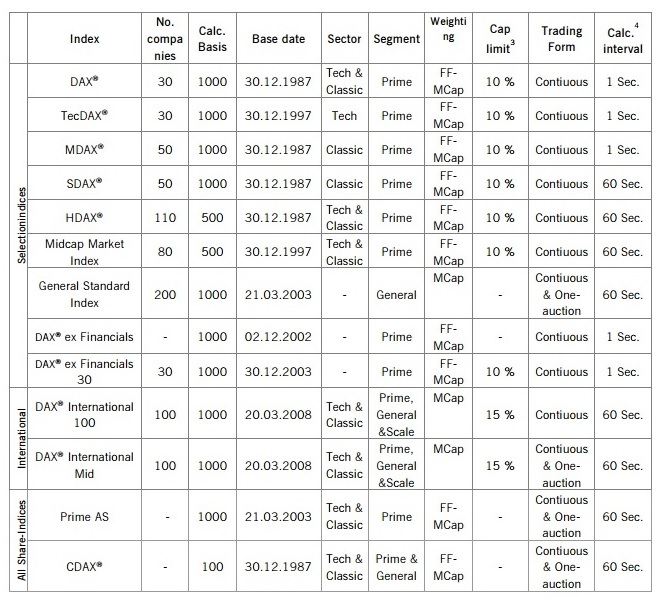

Расчетом индекса занимается корпорация Deutsche Borse AG. Индекс DAX лежит в основе целого семейства индикаторных индексов, в подсемейство которого входят:

- DAX German Indicates — второе название индекса DAX;

- DAX Plus Strategy Indices — индикаторы, построенные на отношении Шарпа;

- DAX Global International Indeces — индикаторы, включающие в себя бумаги компаний с зарубежной юрисдикцией;

- Fixed Income Indices — индикаторы, включающие в себя облигации;

- Alternative Asset Classes — индикаторы, в основе которых лежат альтернативные инструменты — недвижимость и т.д.

Также есть производные непосредственно индекса DAX:

- МDAX — состоит из 50 компаний по размеру капитализации и обороту, которые идут после индекса DAX;

- SDAX — состоит из 50 компаний, которые идут в списке после МDAX;

- НDAX — включает компании из DAX и предыдущих 2-х индексов.

Таких вспомогательных индексов есть еще более 10-15 штук. Насколько для трейдера важно их значение? Для профессионального, вникающего в глубокую суть фондового рынка, анализирующего каждую отрасль или работающего с целевыми отраслевыми индексами (фондами) — важно. Для частного инвестора — думаю, не сильно. Важнее отслеживать динамику коррелирующих индексов в других странах. И не только ЕС.

Как заработать на индексе DAX частному инвестору

Вариантов инвестирования в индекс DAX у частного инвестора есть несколько. Отличаются они необходимым стартовым капиталом, комиссионными, рисками и сложностью самой процедуры инвестирования. Вот несколько оптимальных вариантов:

1. Форекс

Самый простой, но не самый однозначный вариант инвестирования. Трейдеру нужно открыть счет у брокера, пополнить депозит, выбрать среди активов соответствующий инструмент и зарабатывать на росте или падении индекса. Преимущество единственное: для инвестирования достаточно 10-100 дол. США. Недостатков много:

- извечный вопрос — как вывести деньги. Верификация, отмена прибыльных ордеров и т.д. — каким бы надежным Форекс-брокер ни был, этот риск самый большой. Потому как жаловаться некому, с регуляцией в России проблема;

- точность котировок, проскальзывания, реквоты, несрабатывания ордеров — частая проблема форекс-трейдера;

- собственником реального актива трейдер не становится, торговля ведется контрактами на разницу цен (CFD).

Этот вариант инвестирования для активных инвесторов, имеющих хоть какой-нибудь опыт в Форексе.

2. Покупка фьючерсов или ценных бумаг

Если вы сможете найти ПИФ или инвестиционный портфель, который основан на DAX, поделитесь в комментариях. Мне же только попадались сбалансированные индексные портфели банков и брокеров, которые включали DAX в том числе. Для диверсификации это хорошо, но не для активной стратегии. Потому я вижу один вариант — самому через зарубежных брокеров выходить на фондовые площадки и покупать фьючерсы на DAX.

Второй вариант, еще более сложный, но реальный — собрать свой инвестиционный портфель, полностью повторяющий структуру индекса. Его минус — нужно много денег. Но есть и неоспоримый плюс в сравнении с фьючерсами — возможность заменить убыточные активы, например, некоторых банков на что-то более доходное.

3. ETF-фонды

Покупка ценных бумаг ETF-фондов. Идеальный вариант — выход на международные площадки через те же дочерние структуры фондовых брокеров. Упрощенный вариант инвестирования в сравнении с прямыми инвестициями. Преимущество — серьезная работа на мировом фондовом рынке. Недостаток — большие комиссии и стартовый порог.

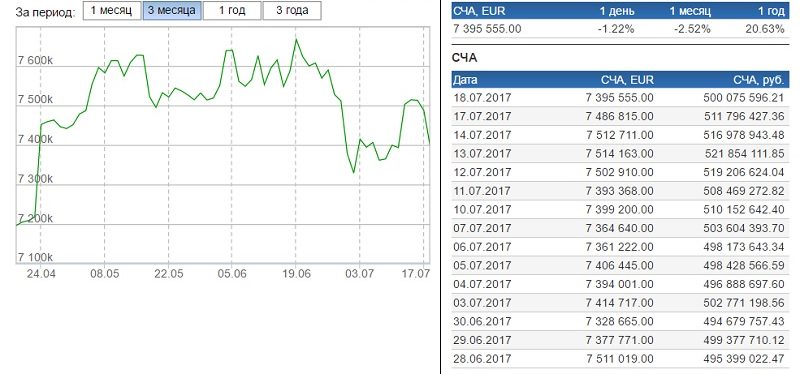

Еще один интересный вариант — ETF-фонды на МБ управляющей компании FinEx, которая инвестирует в ведущие компании разных стран мира. Её ETF FXDE на 99,9% является копией индекса DAX. Если верить данным управляющей компании, то доходность инвестиций за последние 3 года в дол. США составила 19,3%, в рублях — 27,2%. Динамика фонда действительно повторяет динамику индекса DAX.

Я покупаю ETF-фонды через брокеров Финам и ВТБ24. Подробнее о покупке ETF-фондов и ПИФов я рассказываю в рамках курса Ленивого инвестора.

Заключение. В плане диверсификации рисков европейские рынки, и в частности индекс DAX, могут представлять для инвесторов большой интерес. Несмотря на то, что они во многом повторяют движение индексов США, у них есть свои уникальные влияющие факторы (политика, экономика и пр.). Предлагаю читателям в комментариях высказать свое мнение относительно перспектив инвестиций в индекс Дакс.

Всем профита!

(4 оценок, среднее: 4,75 из 5)

(4 оценок, среднее: 4,75 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.