Как я участвую в первичных размещениях облигаций

В 2020 году я выборочно участвовал в первичных размещениях облигаций российских компаний. Это направление инвестиций в пересчете на годовую доходность показало более 20% годовых (в 2+ раза выше, чем у индекса Мосбиржи), но мне больше нравится даже не доходность, а умеренный и просчитываемый риск по сравнению с инвестициями в акции. Участие доступно неквалифицированным инвестором и минимальные суммы для заявок часто не превышают 10 000 рублей.

Забегая немного вперед, скажу, что нередко решения об участии в конкретных размещениях открыто публикую в телеграм-канале и инстаграм-аккаунте.

В чем заключается стратегия

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяСуть ее довольно проста: необходимо участвовать в первичных размещениях облигаций компаний, которые в перспективе нескольких месяцев могут вырасти на 1–3%. Переоценка происходит за счет увеличения доступности бумаг на открытом рынке, покупкой их фондами и проч., а также снижения ключевой ставки.

Если исключить форсмажоры (а риски выше, чем у ОФЗ), в среднем, участвуя в размещениях бумаг с купонной доходностью 7–11% годовых по 1–3 месяца и забирая по 1–2%, можно делать рублевую доходность 15–30%, регулярно перекладываясь в новые размещения. В расчет нужно брать не только риск ликвидности и эмитента, но и макроэкономические факторы типа ужесточения денежно-кредитной политики ЦБ, риски геополитики и рыночных кризисов.

В рамках одного поста сложно охватить все моменты, перечислю самые важные критерии для отбора первичных размещений облигаций:

1. Долговая нагрузка и динамика финансовых показателей. Отношение Чистый долг/EBITDA не более 3–4, рост выручки пропорционален увеличению долгов, наличие кеша на счетах, а также перспективы расширения бизнеса. Всё это можно подсмотреть в отчетности эмитента, которая, к слову, в основном, РСБУ и зачастую не имеет авторитетных аудиторов.

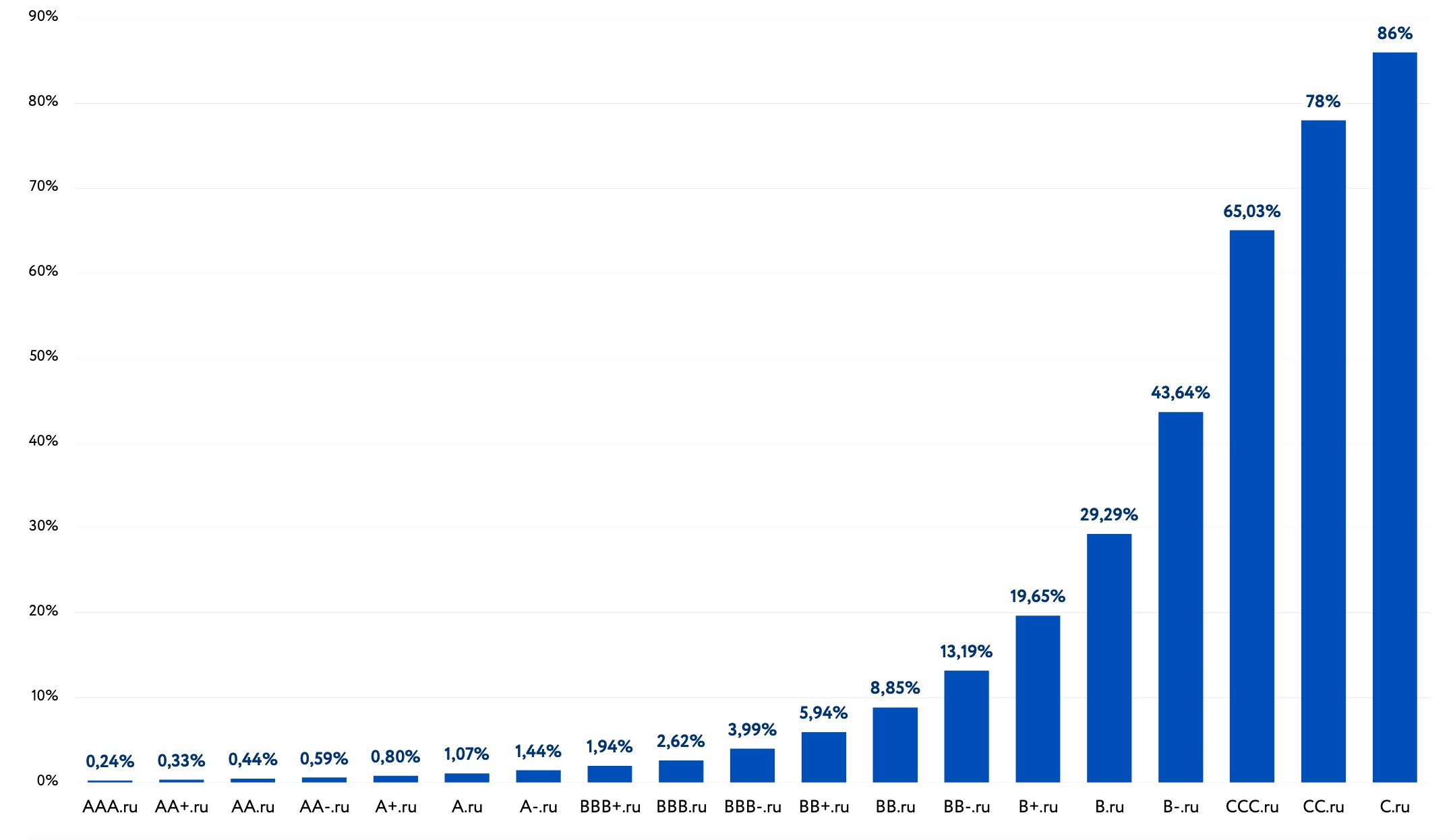

2. Оценка рейтинговых агентств. В их отчетах можно подсмотреть независимую оценку бизнеса, рейтинг не ниже BB- . Кстати, вот свежая статистика по дефолтам разных рейтингов от НКР:

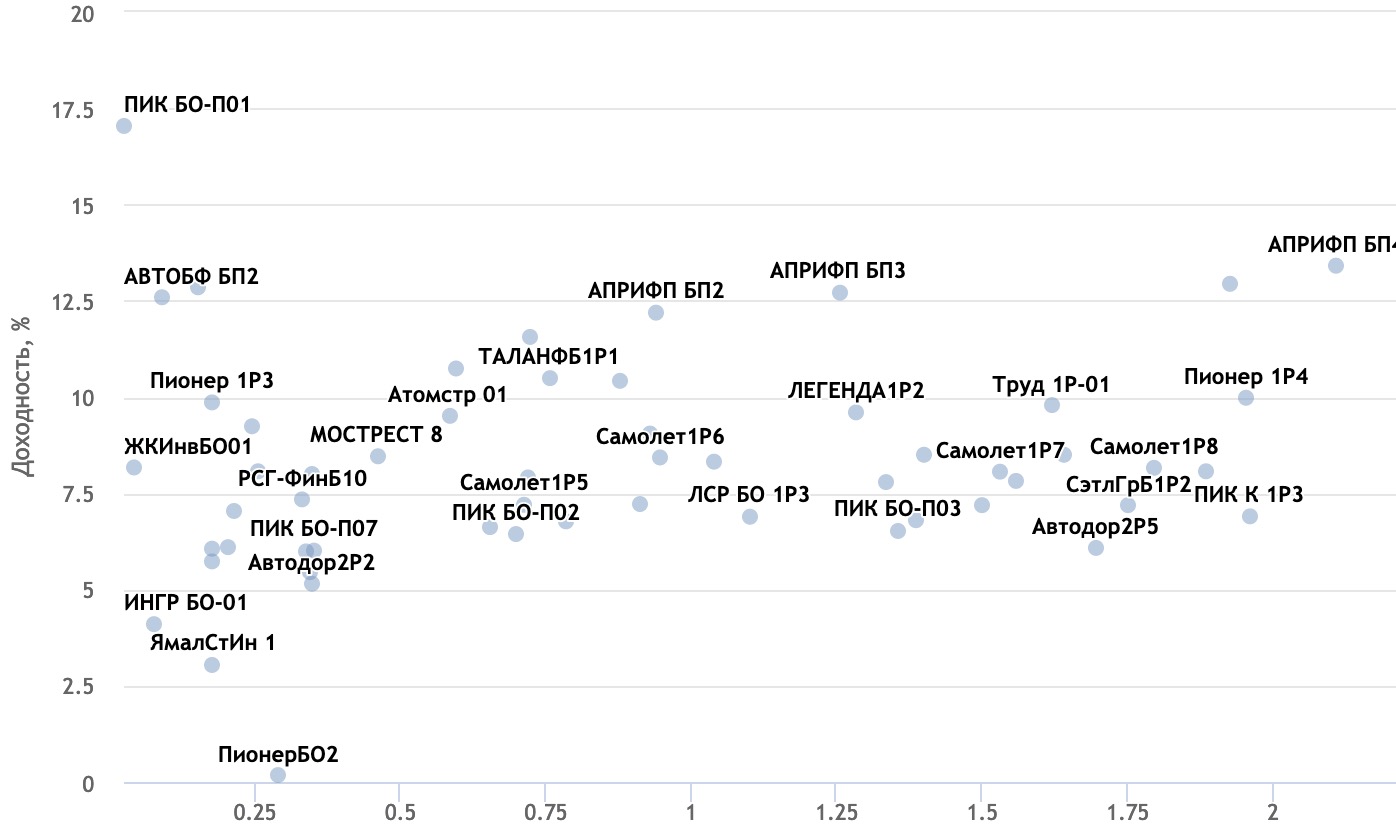

3. Купонная доходность выше 2%+ ключевой ставки и имеет отрыв более 0,5–1% от кривой доходности уже торгующихся бондов компании и ее ближайших конкурентов c сопоставимой дюрацией.

4. Срок погашения не более 3–5 лет. Очень важно тщательно изучить условия размещения: есть ли оферта, амортизация и прочее.

P.S.

В основном, я инвестирую в IPO облигаций (если так вообще можно сказать) через брокера ВТБ (в мобильном приложении есть вкладка Размещения и доступное расписание), также многие размещения есть у Альфа-Капитала и других крупных российских банков, которые часто являются организаторами размещений. Важно учитывать, что окно подачи заявок открывается только на несколько часов в дату открытия книги заявок, при этом нужно следить за уведомлениями, т. к. купонная доходность может измениться и ваша заявка будет отклонена. Если вы понимаете перспективы облигации, то лучше сразу в заявке указывать купонную доходность на 0,1–0,5% меньше заявленной, это повысит шансы.

В конечном итоге, владение облигацией 1–3 месяца после выпуска значительно снижает риск падения цены из-за дефолтов, однако не исключает их полностью. Агрессивные опытные инвесторы, работая с облигациями из сегмента высокодоходных (купонный доход более 9–10%), могут получать доходность и выше 30% годовых. В любом случае данная стратегия требует определенных компетенций у инвестора и не совсем подходит начинающим, которые только знакомятся с облигациями.

Если у вас остались вопросы, пишите в комментариях. Надеюсь, в этой статье удалось передать основную логику принятия решений и вектор для размышлений.

Всем профита!

(14 оценок, среднее: 4,71 из 5)

(14 оценок, среднее: 4,71 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Это получается, на первичном размещении купить облигации и как только вырастут на 1-4% продать и купить другие облигации первичного размещения? Да?

Если упростить вообще все что написано в статье, то да.

А для участия в этом ipo так же нужно быть квал инвестором? Условия те же что и для акций ipo?

Не нужно, это совсем другая история.

Ну вот, Антон, видишь как можно коротко описывать стратегию)))

Антон, подскажите пожалуйста, если в течение 2-3 месяцев рост не произошел на желаемую величину- держите дальше, пока не достигнет нужной цифры?

Каждая ситуация индивидуальная, могу оставить часть вдолгосрок, чаще фиксирую и иду дальше.

По моему, чтобы участвовать в первичном размещении облигаций на рынке нужен солидный капитал тысяч в 300 примерно.

Добрый день! Селектел сегодня берете? На какую долю?

В телеграм канале пишу про конкретные истории, ссылки есть в начале статьи.

Спасибо, за очень познавательные статьи) желаю вам удачи)

А при первичной покупке облигаций дополнительные комиссии возникают?