Что такое ОПЕК плюс и как он влияет на рынок нефти

Объединению стран-экспортёров нефти – ОПЕК – в 2020 году исполняется 60 лет. Об этой организации хотя бы раз слышал каждый. С недавних пор в экономических новостях постоянно звучит сочетание «ОПЕК плюс». Давайте разберёмся, что это такое, и в чём разница между данным форматом и ОПЕК.

Рекомендую начать с изучения короткого видео с небольшого видео. Не забудьте подписаться на мой ютуб-канал.

История образования ОПЕК Плюс

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

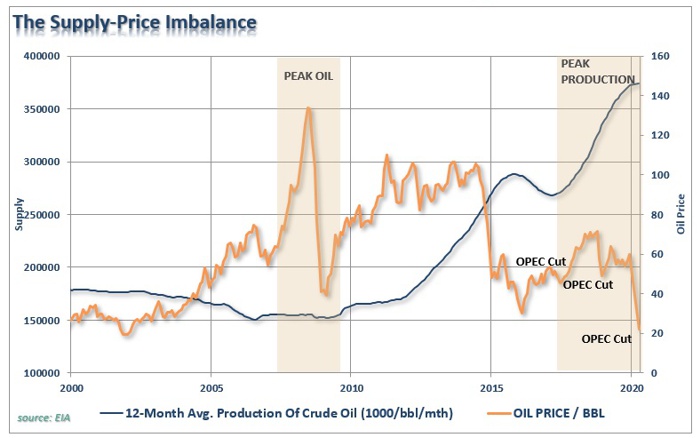

ПодписатьсяРынок нефти, в отличие от прочих сырьевых рынков, лишь в небольшой степени зависит от баланса спроса и предложения. Суммы торгуемых на биржах беспоставочных контрактов на нефть могут в сотни, а то и в тысячи раз превышать контракты по физическим поставкам. За один и тот же день цены на нефтяные фьючерсы могут «прыгать» вверх–вниз на 5% и более. До середины 2014 г. основными драйверами цен на нефтяном рынке были денежная политика ФРС и аппетит инвесторов к риску. Цены становились всё менее сбалансированными относительно спроса и предложения.

Ценовой хаос на рынке нефти

В результате экономического кризиса 2008 г. и резкого снижения спроса нефть подешевела, в среднем, вчетверо. Тогда ОПЕК удалось стабилизировать ситуацию, согласованно снизив уровень добычи на 4,2 млн баррелей в сутки. Соблюдалось это соглашение недолго. В 2009 г. началось активное восстановление экономики США и Западной Европы. На фоне снижения ставки ФРС до 0,25%, период с начала 2011 до середины 2014 г. благоприятствовал дорогой нефти. Сегодня это сложно представить, но в то время котировки Brent держались в интервале $90–120/барр.

Пользуясь этим, поставщики быстро наращивали добычу. В середине 2014 г. администрация президента Обамы начала активные переговоры по снятию санкций США с Ирана. Чем более успешными были переговоры, тем активнее Иран заполнял свои нефтехранилища, рассчитывая начать отгрузки после снятия санкций. В июле 2015 г. было заключено историческое соглашение между Ираном и шестью мировыми державами, получившее название «ядерная сделка».

Между тем, за период с лета 2014 до начала 2016 г. произошло новое четырехкратное падение цен на черное золото. К нему привели три основных фактора:

- Возвращение Ирана в число основных поставщиков нефти;

- Наращивание добычи нефти в остальных странах ОПЕК;

- Успехи США в развитии добычи сланцевой нефти.

Россия создаёт ОПЕК плюс

Будучи наблюдателем в ОПЕК с 1998 г., РФ неоднократно отказывалась войти в организацию на правах участника. По мнению министра энергетики А. Новака, основной недостаток ОПЕК в том, что в её рамках каждый участник имеет один голос, независимо от объёма добычи. Тем не менее, именно Россия в 2016 г. выступила инициатором расширенных консультаций стран-поставщиков нефти. В том же году согласованы объёмы сокращения добычи с 33,2 до 32,5 млн барр. в сутки с 1 января 2017-го.

Был найден компромисс с Саудовской Аравией (далее СА), которая первоначально отказалась от встречи. Ожидалось, что на переговоры в штаб-квартире картеля ОПЕК в Вене для подписания соглашения приедут лишь четыре государства, не входящие в ОПЕК. На деле состав участников расширился: к десятку стран ОПЕК присоединились Бруней, Малайзия, Азербайджан, Оман, Бахрейн, Казахстан, Мексика, Россия, Судан, Южный Судан и Экваториальная Гвинея. Из других крупных поставщиков нефти позже присоединились Норвегия и Индонезия. Расширенный состав получил условное название «ОПЕК плюс».

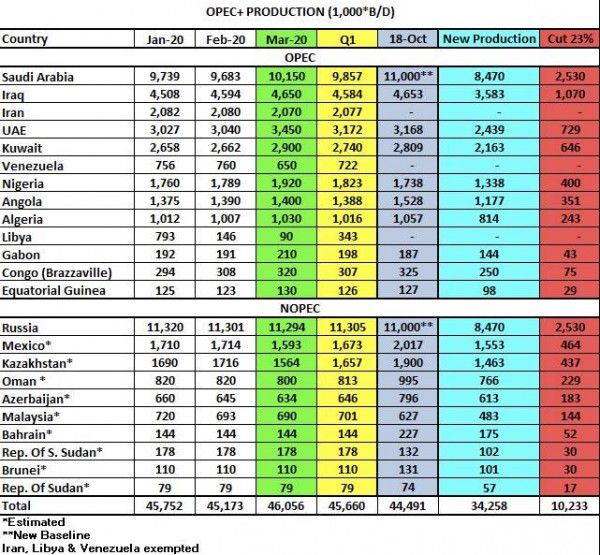

По итогам встречи, состоявшейся 10 декабря 2016 года, было согласовано сокращение добычи нефти на 1,7 млн барр. в сутки, из них квота России – 300 тыс. барр. Эти параметры действовали и в первом квартале 2020 года.

Эффективен ли формат ОПЕК плюс?

Несмотря на неоднократное продление нефтяной сделки, она практически не работала. Россия и СА периодически обменивались взаимными обвинениями в её нарушении. К примеру, в октябре 2018 г. Россия достигла рекордной суточной добычи нефти в 11,4 млн барр. Утверждалось, что это разовое событие, а не средний объём. На словах официальные лица обеих стран соревновались в перевыполнении плана по сокращению добычи. Конкретных подтверждений при этом они не предоставляли, в то время как мировая добыча продолжала быстро расти.

Да и сами ограничения имели, по сути, символический характер: с учётом общего уровня добычи ОПЕК плюс более 30 млн барр. в сутки, под ограничения попадало около 5% от этого объёма. Пользуясь комфортными для себя мировыми ценами (выше $60 за баррель), сланцевики США наращивали поставки, отвергая любые предложения войти в соглашение. Более того, к весне 2020 г. стало окончательно ясно, что нефтяная политика США направлена на агрессивный захват европейского рынка. Это и предопределило дальнейшие события.Войны никто не хотел, но она была неизбежна

В первом квартале 2020 г. мировая экономика испытала резкое падение, связанное с карантинными мерами против вируса Covid-2019. Избыточное предложение нефти стало угрожать катастрофическим переполнением нефтехранилищ. Эта ситуация совпала по времени с окончанием очередного срока договора ОПЕК +. Технический комитет ОПЕК подготовил проект нового соглашения. В дополнение к уже действующим условиям предполагалось сокращение добычи на 1,5 млн барр. в сутки, начиная с 1 апреля и до конца 2020 г. Россия должна была сократить свою квоту на 300 тыс. барр. в сутки.

Официальная позиция РФ заключалась в следующем: одобрить продление договора на действующих уровнях, но без дополнительных сокращений. На встрече 6 марта Россия отказалась от принятия новых условий. Для большинства участников это явилось неожиданностью. Основным аргументом А. Новак назвал отказ США от участия в соглашении, что полностью лишало его смысла. Среди экспертов ходила и другая версия: Россия решила надавить на СА, бюджет которой рассчитан исходя из $75/барр., и потому крайне чувствительную к ценовой войне.

Как вскоре выяснилось, Россия не просчитала возможные последствия своего демарша. Ликвидные валютные резервы СА, равные почти $500 млрд, в 12 раз превышают российские из расчёта на душу населения.

Скупой платит дважды

Практически сразу после срыва соглашения СА объявила об увеличении добычи нефти, намереваясь поднять её до 12 млн барр. в сутки. Дополнительно для европейских потребителей были предложены: 10-долларовая скидка относительно и без того резко подешевевшей Brent, а также трехмесячная отсрочка оплаты поставок. На фоне тяжёлого состояния европейской экономики во время противовирусного карантина это были очень серьёзные бонусы.

Ничего подобного Россия предложить не могла, тщетно пытаясь заключить хотя бы один контракт с европейскими покупателями. На какое-то время реальные цены для физических поставок просели ниже 10$ по большинству сортов. Первыми сдали нервы у США. Под давлением нефтяного лобби Д. Трамп пригрозил санкциями против СА и России, если те не придут к согласию.

Была проведена серия телефонных переговоров с участием Трампа, и новое соглашение не заставило себя долго ждать. К 10 апреля удалось согласовать его параметры. Впрочем, есть такое выражение – «пиррова победа». Под ним понимается победа, которая равносильна поражению. Итак, какова же цена этого соглашения? Для СА, как и для России, за точку отсчёта был принят уровень 11 млн барр. в сутки.

Это примерно тот уровень добычи, который имели обе страны на октябрь 2019, т. е. до предыдущего уменьшения. Очередное сокращение, на сей раз на 23%, следовало считать от этого уровня. Целевой объем добычи – 8,47 млн барр. в сутки, означал в абсолютных цифрах фактическое снижение для СА на 1,68 млн барр. в сутки, а для России – 2,73 млн барр. Для Ирана, Ливии и Венесуэлы никаких ограничений не было введено: эти страны де-факто уже и так не оказывают влияния на рынок нефти.

В отличие от СА с её фонтанирующими месторождениями, где достаточно просто повернуть вентиль, у России всё получилось намного хуже. Отказавшись от вполне комфортных первоначальных условий (–300 тыс. барр. в сутки), она стояла перед выбором: сократить добычу в 9 (!) раз больше, или получить персональные санкции. Новый уровень сокращения оказался весьма болезненным. Он возможен только при консервации отдельных месторождений, которые, с учётом холодного северного климата, могут быть потеряны для эксплуатации навсегда. США же в считаные дни способны как приостанавливать, так и возобновлять эксплуатацию сланцевых месторождений. К тому же они не участвовали в соглашении и не связаны никакими рамками.

По сути, отсутствие гибкости в позиции России привело к печальным последствиям. Но даже в такой сложной ситуации, когда в новом соглашении были заинтересованы все, в какой-то момент его судьба висела на волоске. Мексика соглашалась взять на себя сокращение только на 100 тыс. барр. в сутки вместо 460 тыс. барр., которые от неё требовали. Ситуацию спасло лишь согласие США взять на себя выпадающий объём. Но при этом согласие не закреплено в итоговом документе. Значит, не за горами новые конфликты и интриги.

ОПЕК плюс – что дальше?

Как показала история, с ростом числа участников ОПЕК+ разногласия между ними усиливаются. Учесть противоположные интересы становится всё сложнее. На какое-то время цены удаётся сбить, но механизм контроля за соблюдением квот детально не прописан. Это приводит к взаимным подозрениям и всё более хитроумным схемам ухода от исполнения. К тому же, один из ключевых игроков нефтяного рынка – США – отказываются брать на себя какие-либо обязательства. Одновременно с этим они активно участвуют в переговорах сторон.

По-видимому, решение проблемы с ценами на нефть нужно искать в иной плоскости. Пока окончательные решения принимают министры и даже главы государств, на первый план выступают личные амбиции, а также язык шантажа и угроз. Но с развитием альтернативных источников энергии и ростом популярности электромобилей ситуация меняется.

Пора признать, что нефть – не более, чем биржевой товар. Вероятно, в будущем ценообразовании усилится роль равновесия спроса и предложения. В свою очередь, это потребует упростить механизм расчётов между продавцами и покупателями на основе поставочных фьючерсов, привязанных к фактическим объёмам. Возможно, будут пересмотрены правила торговли расчётными фьючерсами на нефть. В любом случае существующие механизмы ценообразования несовершенны. Это наглядно показала история с отрицательными ценами на контракты по нефти WTI в апреле 2020 года.

А вы верите в эффективность соглашений ОПЕК+?

Всем профита!

(3 оценок, среднее: 3,67 из 5)

(3 оценок, среднее: 3,67 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.