Коэффициент Альфа при оценке инвестиционных фондов

Экономическая наука и практика фондового рынка за свою историю выработали целый ряд ключевых показателей. С их помощью инвесторы могут оценить качество управления активами. Данным обзором мы продолжаем раскрывать тему сравнения результатов инвестиционных фондов с динамикой широкого рынка. Коэффициент Альфа (α), наряду с уже рассмотренной на блоге Бетой (β), – как раз один из таких показателей.

Что такое коэффициент Альфа и где он применяется

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяАльфа отражает отношение доходности портфеля к доходности рынка (базового индекса – ММВБ, S&P 500 и др.). С помощью коэффициента Альфа можно оценить эффективность управления инвестициями, независимо от рыночных колебаний. Показатель применим к оценке инвестиционных фондов, работающих на фондовом рынке. В России это ПИФы, на западных рынках – взаимные фонды. Их результаты за несколько лет подвергаются систематическому анализу, сравнению между собой и с динамикой широкого рынка. Затем, с учетом потенциального риска, статистические данные условно экстраполируются на будущее. Иными словами, альфа – это показатель мастерства управляющего, качества его торговой системы и потенциал прибыльности фонда.

Идея об измерении ожидаемой доходности активов впервые была высказана профессором экономики Гарвардского университета Майклом Дженсеном в 1968 году. Он исследовал статистику взаимных фондов (mutual funds) и задумался о том, нельзя ли на базе истории их доходности прогнозировать шансы обыграть рынок в будущем? Дженсен пытался сравнить результаты анализируемого портфеля с доходностью индекса S&P 500.

За основу были взяты результаты более чем 100 фондов за 10 лет. Большая их часть (около 90%) показала коэффициент ниже нуля, то есть, они не сумели опередить S&P 500 на длинном горизонте. Средний показатель, с учетом комиссий, составил минус 1.1 (без учета – минус 0.4). С тех пор соотношение не сильно изменилось: эффективными оказывается меньшинство управляющих.

Формула, по которой рассчитывается α, выглядит так:

Aльфа = Rp — (Rf + β*(Rm — Rf)), где

Rp – средняя доходность портфеля фонда за анализируемый промежуток времени;

Rf – средняя доходность инвестора без учета риска (безрисковая ставка*);

Β – коэффициент бета;

Rm – средняя ожидаемая доходность эталонного портфеля (индекса).

*под безрисковой ставкой российских активов обычно понимается доходность ОФЗ или депозита в топ-10 отечественных банков.

Чем выше значение α, тем больше доходности может потенциально принести актив по отношению к ожидаемому уровню среднерыночной доходности. Применительно к выбору перспективного фонда альфа показывает, насколько эффективно управлялся портфель в измеряемый отрезок времени. Другими словами, это степень вероятности получить прибыль относительно рынка, показанная в числовом выражении.

Если альфа отрицательная, с большей вероятностью управление даст неудовлетворительный результат. Чем активнее управление, тем сильнее будет влияние отрицательной альфы на будущую прибыльность фонда. В этом случае стоит подумать об отказе от такого управляющего и выбрать другой фонд, с положительным значением коэффициента. Кроме альфы, следует обратить внимание на следующие параметры:

- Насколько стратегия пассивна, то есть, привязана к индексу и независима от качества портфельного менеджмента;

- Каковы совокупные комиссионные затраты инвестора.

Чем пассивнее управление, тем ближе альфа к нулевым значениям. Но и у индексных фондов, успешно следующих за бенчмарком, она может принимать отрицательные значения из-за высоких комиссионных издержек. Если α выше нуля, то управляющая компания либо показывает высокую эффективность, либо берет низкую комиссию за управление. Идеальный случай – и то, и другое. Неудивительно, что опытные инвесторы предпочитают фонды с положительной альфой. В этом заключается самое заметное отличие от коэффициента β: с предпочтениями по бете все не так однозначно. Если инвестор ищет консервативных вложений, он выберет бету ниже 1. Если же он готов рискнуть и получить доходность (а с ней и волатильность) выше рынка, то предпочтет бету выше единицы.

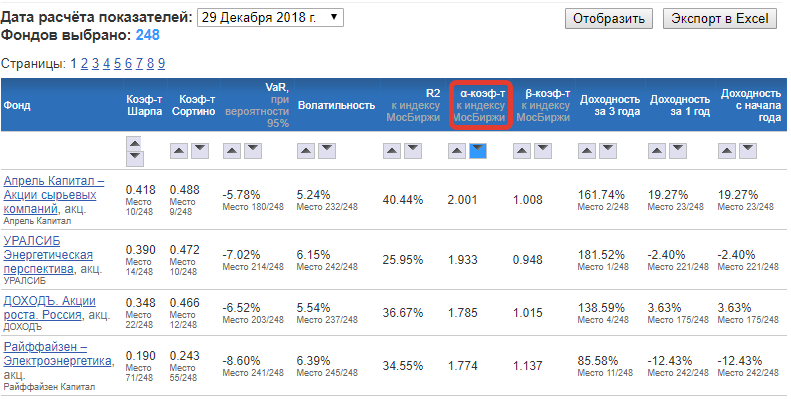

Где смотреть коэффициент Альфа

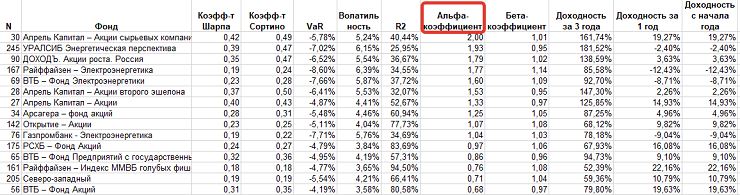

Расчет всех исходных показателей для формулы вычисления альфы потребует много статистических данных за несколько лет. Мы такой задачи ставить не будем. Для рядового инвестора достаточно готовых и уже опубликованных значений коэффициента α. Данные можно найти в интернете на специализированных сервисах для поиска и сравнения фондов. Например, на pif.investfunds.ru, где можно сравнивать фонды сразу по нескольким коэффициентам, в том числе по α относительно индекса Мосбиржи. Для просмотра искомых показателей достаточно бесплатной регистрации.

Для удобства скачиваем таблицу ПИФов в Excel и фильтруем по альфе. Получаем 43 фонда с положительным коэффициентом α из 248 доступных позиций. Отрицательные величины у 205 ПИФов в списке, причем их значение достигает минус 7,31. Нельзя сказать, что это приговор для фондов внизу списка. Возможно, через пару лет они покажут положительный результат и сменят лидеров в ТОПе. Но на момент анализа, статистика предыдущих 3 лет говорит либо о неудачных инвестиционных решениях, либо о том, что плата за управление «съедает» прибыль инвестора.

На глобальном рынке, где господствуют взаимные фонды, гораздо шире представлены ресурсы по раскрытию альфы и беты mutual funds. Источниками данных могут быть, например, скринеры фондов от Wall Street Journal или Bloomberg. Здесь ситуация с альфой лучше, чем в России: не менее ¼ положительных результатов управления из более чем 40 тысяч фондов. Однако паи взаимных фондов в России доступны в ограниченном режиме только квалифицированным инвесторам и обладателям брокерского счета у зарубежного брокера.

Плюсы и минусы коэффициента Альфа

К преимуществам использования коэффициента Альфа следует отнести следующее:

- Расчет альфы строится на обширных статистических данных за несколько лет. Это делает его значение основанным на больших объемах реальных результатов. Конечно, это не исключает элемента случайности, но сводит его к минимуму. Сам Дженсен в своих исследованиях закладывал 4—6% допущения.

- Инвестор получает в готовом виде числовое измерение качества управления. На основании показателя он может судить о квалификации и профессиональной интуиции управляющего.

- Альфа учитывает не только доходность, но и меру риска в виде заложенной в формулу беты. Тем самым из двух фондов с равной доходностью он может выбрать тот, у которого лучший показатель альфы.

В том, что составляет преимущества альфы, отчасти заложены и его недостатки, в том числе обусловленные российской спецификой.

- Необходимость сбора больших статистических данных делают его расчет уделом узкого круга профессионалов. Для рядового инвестора слишком трудозатратно самостоятельно перепроверять значение α.

- Положительная альфа по результатам управления в прошлом вовсе не влечет за собой такой же эффективности в будущем. Мерилом успешности мог бы быть достаточно длительный период наблюдений, как это было у Майкла Дженсона. Однако на молодом российском рынке за 10–15 лет происходит столько изменений, что ценность расчетов коэффициента на таком горизонте становится ничтожной.

- Уже в самой формуле альфы изначально зашита неопределенность в виде коэффициента бета (мера риска). А он, как мы знаем, меняется во времени, особенно на волатильных рынках вроде российского.

Заключение

Было бы здорово иметь под рукой инструмент, с помощью которого можно измерить будущую доходность, да еще и с учетом возможных рисков. Но мы понимаем, что ни альфа, ни бета, базируясь на прошлых данных, не могут гарантировать будущих результатов. Учитывая перечисленные выше плюсы и минусы коэффициента альфа, его стоит применять в сочетании с другими финансовыми показателями.

Будет интересно увидеть в комментариях ваши отзывы и мнения об использовании коэффициента альфа при инвестировании.

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.