Отзыв лицензий у банков в 2019 году

Перед тем как открыть счет в банке, большинство клиентов смотрят на процентную ставку и размер комиссий. Однако в свете последних событий не менее важно оценивать надежность финансовой организации. Все больше банков подвергаются процедуре санации, а то и вовсе лишаются лицензии. Поэтому предлагаю обсудить, какие банки находятся в зоне риска, и чем это чревато для клиентов и для банковского сектора.

Причины отзыва лицензий у банков

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяВ соответствии с законом №395-1ФЗ от 2 декабря 1990 года «О банках и банковской деятельности», существует перечень причин, согласно которому ЦБ может или обязан отозвать у финансовой организации лицензию. Есть также ряд законодательных актов и ведомственных приказов, которые расширяют этот перечень. Итак, самые распространенные причины отзыва Центробанком лицензий:

- Предоставление банком недостоверной отчетности. Все банки обязаны регулярно предоставлять отчеты Центральному банку РФ. Если при проверке данных обнаруживаются следы фальсификации, то ЦБ вправе применить санкции, в зависимости от серьезности нарушения. К таким мерам относится предупреждение, штраф и отзыв лицензии. Среди примеров предоставления недостоверных отчетов можно назвать «Дагэнергобанк», «Агроинкомбанк».

- Недостаточность капитала. Если коротко, за этой причиной скрывается несоответствие отношения уставного капитала, собственных средств и активов банка. Это опасно тем, что однажды банк не сможет нести ответственность перед вкладчиками. Риском также является дефолт по кредитным обязательствам, то есть, невозможность рассчитаться со своими кредиторами в течение 14 дней после даты платежа. Это может стать основанием признания банка банкротом.

- Проведение рискованной политики. Когда банк обещает больше, чем может, принимает вклады под завышенный процент, он будет подвергнут проверке. Чтобы обеспечить выплату высоких процентов вкладчику, банк должен пойти на увеличение ставок по кредитам. Однако часто этого не происходит (дорогие кредиты никому не нужны), и у банка появляется «кассовый разрыв». По причине проведения рискованной политики были отозваны лицензии у «Метробанка», «Межрегионбанка» и банка «Пушкино».

- Сомнительная кредитная политика. Эта причина – основной повод для отзыва лицензии у маленьких региональных банков. Суть ее заключается в выдаче кредитов определенному кругу компаний, владельцами которых являются заинтересованные лица, в том числе связанные с собственниками банка.

- Легализация денег, нарушение ФЗ 115 . Так называемое отмывание денежных средств является причиной лишения лицензий многих небольших банков.

- Отсутствие наличности для выплат по обязательствам. По этой причине была отозвана лицензия у «Инвестбанка». Суть проблемы в массовом выводе клиентами банка средств со счетов. Мотивом для такого опустошения являются слухи о возможных проблемах у финансово-кредитной организации.

- Другие, менее распространенные причины:

– подозрения в финансировании преступных организаций;

– неисполнение требований судов;

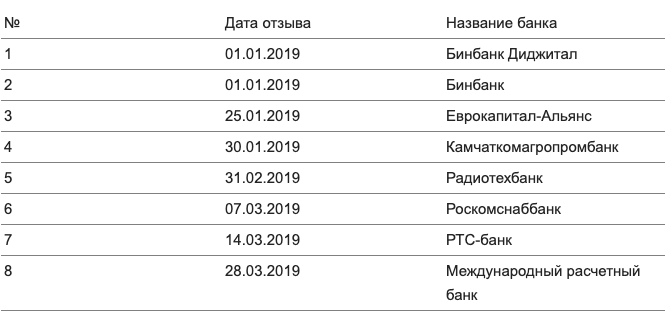

– проведение операций, не разрешенных выданной лицензией и др.Прогноз на отзыв лицензий в 2019 году

За 2018 год Центробанк отозвал 60 лицензий у финансовых организаций, из которых 57 являлись банками. Основные причины – нарушения законодательства в области противодействия отмыванию денег и недостаточность капитала. Помимо отозванных, были еще и 18 аннулированных лицензий. Причинами выступали добровольная ликвидация банка или присоединение к другим финансовым организациям. В частности, в 2018-м прекратил свою деятельность банк «ВТБ 24», присоединенный 01.01.2018 г. к ВТБ.

Всего с 2014 года, с начала чистки банковской системы, было отозвано 372 банковские лицензии. При этом за 4 последних года выдана только 1 новая лицензия.

Процедура отзыва лицензий у банков направлена, в первую очередь, на получение контроля над перемещением денег в стране. ЦБ, очевидно, продолжит эту политику в 2019 году так же активно, как и ранее. Аналитики утверждают, что целью ЦБ РФ является создание банковской системы, 90% которой составят банки с государственным участием.

По мнению аналитиков, в 2019 году будут отозваны еще 46 лицензий. В группе риска, в первую очередь, частные банки, расположенные за пределами топ-100. Ясно одно: банки из первой двадцатки пока не подвержены большому риску. К крупным банкам вместо отзыва лицензии часто применяется процедура санации или оздоровления. Так, в 2019 году ЦБ РФ взял на санацию Московский Индустриальный Банк.

Для вкладчиков эти проблемы не несут рисков. Но только в пределах застрахованной суммы в 1.4 млн руб. Всё, что свыше страховки АСВ (Агентства по страхованию вкладов), ничем не защищено. Поэтому общая рекомендация – не хранить на счетах в одном банке больше 1.4 млн.

Прогноз на ближайшие годы

За 5 последних лет российский банковский сектор «похудел» более чем на 30%, в нем осталось 430 банков вместо 1200 в начале 2000-х. И это далеко не предел сокращения. Еще велико число банков, находящихся в предбанкротном состоянии, или испытывающих финансовые трудности. Банки, которые не перестроятся под новые условия, а также не страхующие свои риски и не обеспечивающие операционную эффективность, уйдут с рынка. А Ваш банк находится в зоне риска?

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Я. бы хотела увидеть в этом списке ВТБ. мошенники меня обманули навязали страховку Супер Защита за дебетовую карту 16500 Так. как в этот день я оформила кредит. но когда я приехала домой и прочитала внимательно договор и поняла.ч то страховка очень большая и я у банка не просила дебетовую карту и в это же день вернулась и расторгла кредит и при этом деньгами я даже не пользовалась так. банк теперь заставляет меня выплатить 11600 и угрожают. что испортят мне кредитную историю если я откажусь заплатить данную сумму. Я. три раза писала заявление о расторжение страховки и каждый раз банк мне отказывает и оказывается я не одна оказалась обманутая банком. так. как я зашла на сайт б анка то там много таких . как я не ужели на них нет управы. а я буду бороться до конца. так. как я даже не воспользовалась кредитом. И пусть они подауют на меня в суд

Напишите вашу претензию в теме ВТБ-банка на banki.ru, публичная огласка обычно помогает.

Точные прогнозы по количеству отозванных лицензий давать трудно, указывает старший аналитик агентства АКРА Александр Рудых. Но можно предположить, что количество отозванных лицензий будет снижаться, так как ЦБ в предыдущие годы провел большую работу по расчистке сектора , отмечает он. Среди банков, имеющих рейтинг АКРА и входящих в топ-20 по размеру активов, кредитные организации с рейтингами, близкими к дефолтным, отсутствуют. По его мнению, в группе риска в основном находятся кредитные организации из нижней половины рэнкинга.