Кредитная история: разбираемся в деталях

Осенью 2019 года были опубликованы данные, согласно которым задолженность по кредитам у населения России составила более 16 трлн рублей. Эта цифра увеличилась с начала года на 20%. Рост задолженности сопровождался повышением общей закредитованности россиян. Значит, есть вероятность того, что гражданам начнут массово отказывать в кредитах. Чтобы не получилось так, что в нужный момент откажут в займе, необходимо знать свою кредитную историю. Что это такое, и какие у нее есть секреты, поговорим далее.

Цели и задачи кредитной истории

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяКредитная история поначалу стала фиксироваться в первую очередь для безопасности денежных средств банков. Но сейчас её применение гораздо шире. Что же она из себя представляет?

Согласно закону 218-ФЗ от 30.12.14, кредитная история – это данные, отражающие своевременность и полноту исполнения человеком или организацией взятых на себя финансовых обязательств. Сведения о добросовестности исполнения стекаются из различных источников в консолидированные базы, которые сосредоточены в Бюро кредитных историй (БКИ). Подобных организаций в России несколько, и кредиторы для проверки заемщика могут обращаться к разным БКИ. Они же (в первую очередь банки) подают сведения для пополнения базы. Так что включает в себя кредитная история?

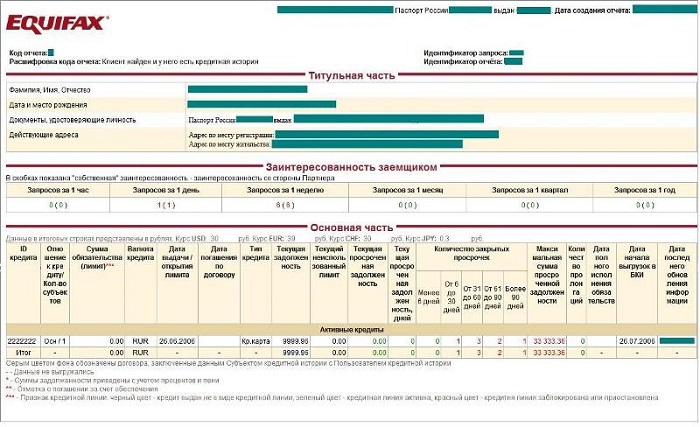

Каждая КИ формируется для заказчика в виде отчета. Бланк его состоит из нескольких частей.- Титульная часть содержит личные данные: реквизиты паспорта, СНИЛС, ИНН.

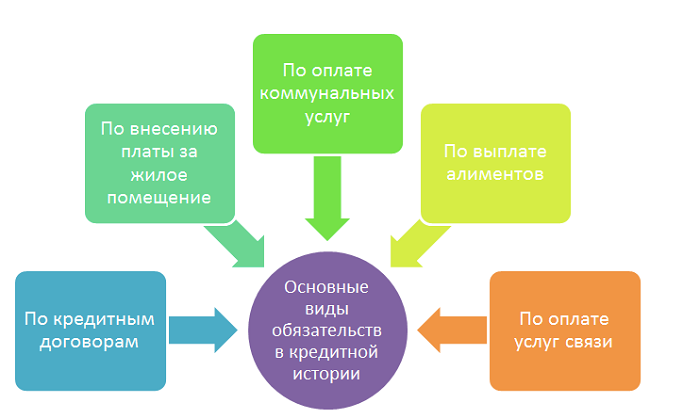

- Основная часть, в которой имеется информация обо всех займах – как активных, так и погашенных. Здесь можно увидеть просрочки, судебные решения о конфискации имущества в счет долга, а также сведения о передаче задолженности коллекторам. Кроме этого, в основной части кредитной истории есть сведения о неоплаченных счетах ЖКХ, услуг связи, алиментов. Здесь может быть и кредитный рейтинг заемщика, рассчитываемый по особым формулам, установленным БКИ.

- Закрытая часть имеет данные о кредиторах, а также о тех, кто запрашивал кредитную историю. В этой части можно увидеть информацию о тех, кому был уступлен долг, если такое событие имело место.

- Информационная часть имеет сведения об организациях, куда физическое или юридическое лицо обращалось за кредитом и где получило отказ. Еще тут можно увидеть причины неисполнения обязательств.

Срок жизни истории ограничен: она будет уничтожена по прошествии 10 лет с момента последнего редактирования. Но основной акцент при проверке кредитной истории банками делается на последние несколько лет финансовой активности. Этот большой объем данных довольно сложно систематизировать и следить за своевременностью его наполнения. Поэтому важно хотя бы иногда отслеживать данные о своей кредитной истории в различных БКИ.

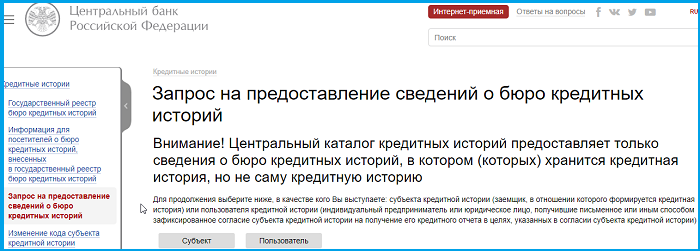

Получить кредитную историю можно у конкретного БКИ, предварительно узнав его в Центральном Каталоге Кредитных историй по адресу https://www.cbr.ru/ckki/zh. Можно еще воспользоваться услугами интернет-сервисов банков, а также сайтов-посредников.

Важно: Центральный каталог кредитных историй предоставляет только сведения о бюро КИ, в котором хранится ваша кредитная история, но не ее саму.

Кому может пригодиться моя кредитная история

Перечень организаций, которые способны заинтересоваться вашей КИ, не ограничивается одними банками. В ней содержится информация не только о задолженностях и кредитах. При большом количестве полезной сведений можно составить полноценный финансовый портрет человека или компании. Поэтому при наведении справок о физическом или юридическом лице банки и иные организации обращаются к БКИ. Перечислим такие случаи.

- В первую очередь это получение займа. Каждая кредитная организация обращается в БКИ, с которой заключен договор, для выяснения кредитного рейтинга клиента и уточнения иных обстоятельств его финансового поведения.

- Также к БКИ обращаются страховые компании, которые отслеживают закономерность плохой кредитной истории со страховыми случаями. Поэтому с неважной кредитной историей не стоит рассчитывать на низкий коэффициент при страховке.

- Многие работодатели также захотят проверить КИ, ведь наличие постоянных просрочек может свидетельствовать о низком уровне ответственности и организованности кандидата на должность.

- Если есть необходимость выезда за границу, также стоит предварительно взглянуть на свою кредитную историю, ведь в случае наличия больших задолженностей (свыше 10 тыс. рублей) в выезде может быть отказано.

Стоит знать некоторые нюансы формирования КИ. Например, возможные просрочки по кредиту или кредитной карте, которые могли быть погашены, но сама карта или счёт не закрыты. Часто начисление комиссий, штрафов и пеней после этого продолжается.

Полезно ли знать кредитную историю

Как мы выяснили, не стоит пренебрегать кредитной историей. Даже если у вас нет нужды в заёмных средствах, есть немало случаев, когда плохая КИ может сыграть с вами злую шутку. А еще случаются ситуации с вмешательством мошенников в вашу финансовую историю, что создаст массу проблем. Ведь не зря говорят: предупрежден, значит, защищен!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Основную информацию в кредитную историю заносят сотрудники кредитных организаций: банков, микрофинансовых организаций и кредитных потребительских кооперативов. Дополнительные сведения о долгах могут внести операторы сотовой связи и судебные приставы из-за просрочек по алиментам и ЖКХ .