Что значит Buy The Dip для долгосрочного инвестора

В 2020 году популярный биржевой слоган Buy The Dip звучал, пожалуй, как никогда часто. В переводе с английского это означает «выкупай падение». Этот призыв и является прямым руководством к действию в данной стратегии. Предлагаю сегодня обсудить ее плюсы и минусы и разобраться, подойдет ли она долгосрочному инвестору.

Описание стратегии Buy The Dip

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяВ основе принципа Buy The Dip лежит убежденность, что рынок на длинном временном горизонте растет, а любое падение будет рано или поздно компенсировано. Инвестор, следующий стратегии покупки на просадках, большую часть времени остается вне рынка. Он держит большой запас наличных и выжидает момента, когда стоимость акций интересующих его компаний (или рынок в целом) начнет падать.

Своей популярностью подход обязан длительному бычьему рынку, который тянется с перерывами еще с 2009 г. В этом цикле любое снижение котировок продолжается недолго, а после него индексы обновляют исторический максимум. Еще одна причина в том, что стратегия Buy The Dip не ставит обязательным условием проведение фундаментального анализа. Сильно просевшая бумага может вырасти в цене просто за счет технического отскока.

Как работает стратегия Buy The Dip

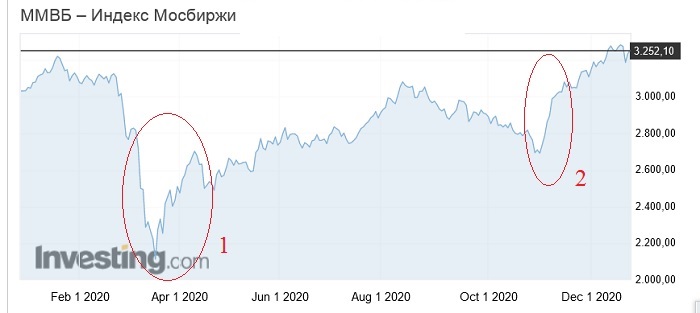

Рассмотрим, насколько хорош лозунг Buy The Dip на примере колебаний котировок 2020 года. Ниже приведен график индекса Мосбиржи за 2020-й:

На рисунке явно видны два «дна». Закупившись на первом из них, инвестор мог менее чем за месяц сделать около 20% прибыли. При этом ему не потребовалось бы тратить время на изучение отчетности компаний и анализ перспектив. Достаточно было купить индексный фонд. Второе дно дало еще 10% за три недели.

Именно такие красивые картинки и будоражат воображение новичков, поддерживая популярность стратегии Buy The Dip.

Подход работает не только в период общемировых кризисов. Каждая отдельная компания может столкнуться с временными неудачами, непредвиденными обстоятельствами и т. д. Негативные новости станут причиной падения ее котировок. Этот момент также используется для реализации стратегии Buy The Dip. Но в данном случае он уже требует от инвестора приложения определенных усилий. Если вы хотите торговать по этому принципу, понадобится составить список компаний с хорошими фундаментальными показателями, которые сумеют справиться с вызвавшими просадку факторами. Вы будете знать, что они смогут вернуться к прежним котировкам, и выкупать только их.

Кроме того, нужно точно определить для себя, какой уровень коррекции вы считаете подходящей для выкупа просадкой. Однозначного ответа на этот вопрос сторонники стратегии Buy The Dip не дают. Для кого-то 8–10% это уже сигнал к покупке, кто-то ждет падения минимум на 25–30%.

За последние полгода на графике котировок Amazon можно увидеть несколько удачных точек для входа на просадке:

Их могли использовать те, кто придерживается краткосрочной спекулятивной стратегии, и те, кто заинтересован в долгосрочном инвестировании, но не готов покупать акции этой компании дороже $3000.

Плюсы и минусы стратегии Buy The Dip

Главный недостаток Buy The Dip в том, что она работает только при идеальном исполнении. В реальности угадать дно удается единицам. В случае с массовыми просадками рынка большинство инвесторов начинает не «выкупать дно», а «ловить падающие ножи». Это означает, что они приобретают отдельные акции или индекс, когда котировки еще далеки от локального минимума, а потом средств на наращивание позиции уже не остается.

Более осторожные инвесторы не успевают выкупить просадку (как видно на графиках, восстановление может быть достаточно быстрым). Они входят в позицию, когда котировки уже отыграли заметную часть падения, а значит, их прибыль будет гораздо меньше потенциальной.

Кроме того, всегда остается риск, что момент, выбранный для покупки, – это не дно, а начало медвежьего рынка.

Если же вы не ждете мирового кризиса и общей просадки рынка, а работаете с отдельными акциями, упавшими на негативных новостях, то можете не угадать с эмитентом. Примеры компаний, акционеры которых сумели удачно закупиться в последние годы:

- Яндекс – падение на обсуждении законопроекта о значимых интернет-ресурсах;

- НЛМК – снижение котировок из-за падения прибыли, вызванного ремонтом доменной печи;

- Норникель – акции подешевели после аварии на Таймыре.

Но это сейчас мы знаем, что ударивший по Яндексу законопроект в итоге был отозван, а остальные перечисленные компании смогли преодолеть кризис, их котировки восстановились. Неправильно оценив эмитента, вы столкнетесь с тем, что момент покупки в долгосрочной перспективе окажется не дном, а маленькой остановкой в длинном падении.

Яркий пример того, что не каждую просадку надо выкупать – компания Магнит. Отмеченные на графике провалы котировок многими воспринимались, как удачное время для закупки. Но таким оказался только первый. И лишь в том случае, если бы вы смогли вовремя выйти из позиции. Некоторые инвесторы следовали «Buy The Dip» и в начале затяжного пике Магнита в 2017 году.

Основной плюс стратегии – возможность быстро заработать в период кризиса. Также она подойдет тем, кто крайне нетерпим к просадкам портфеля, поэтому предпочитает оставаться в кеше большую часть времени.

Придерживаясь такой стратегии и «угадав» дно, можно за считаные недели заработать десятки процентов, как это было в марте 2020 г. Но на долгосрочном горизонте стратегия часто уступает по доходности регулярному инвестированию. Пока вы ждете удачного момента для входа, упускаете возможность принять участие в ралли и лишаете себя дивидендного дохода.

Разговоры о том, что американский рынок перегрет и его скоро накроет кризис, начались еще в 2015-м. Но тот, кто все это время ждал обвала, много потерял.

Делаем выводы

Стратегия Buy The Dip плохо работает на долгосрочном временном горизонте. Нужно долго дожидаться просадки, которая позволит действительно хорошо заработать, и при этом можно не угадать дно. Покупая акции регулярно, вы не пропустите рост рынка и будете иметь источник пассивного дохода. Оптимальная стратегия – совмещение двух методов. Я считаю, что нужно регулярно вносить деньги на счет, но при этом иметь в запасе определенную свободную сумму, которой можно будет воспользоваться по «вкусным» ценам.

Расскажите в комментариях, какой из двух стратегий вы придерживаетесь.

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.