Инвестиции в облигации – что это такое?

Продолжаю развивать тему фондового рынка (читайте также мои статьи: «Инвестирование в ценные бумаги», «Инвестиции в структурные продукты») и в этой статье я хотел бы заострить внимание на таких ценных бумагах, как облигации. Облигации схожи с банковским депозитом. Они ориентированы, прежде всего, на тех инвесторов, которые периодически делают отчисления во вклады, но хотят получить более ликвидный и не менее надежный инструмент.

Рекомендую посмотреть мой ролик про облигации (не забудьте подписаться на ютуб-канал).

Для того, чтобы инвестировать в акции и облигации нужно открыть брокерский счет. В 2012 году я открыл счет в ВТБ24, но из-за плохой тех поддержки и постоянных технических проблем сейчас перешел в Финам. Открыть брокерский счет можно бесплатно не посещая офисов компании. Заявку можно оставить по кнопке ниже (выбрать любую акцию и оформить заявку).

Доходность облигаций плюс-минус эквивалентна ставкам по вкладу. Но определенное время они могут показать неплохую доходность, большую, чем по банковскому депозиту. Перечислю основные тезисы данной статьи:

- Облигации – что это такое;

- Облигации и их виды;

- От чего зависит доходность облигаций;

- Как заработать на облигациях в 2019 году.

Облигации – что это такое?

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяОблигации – это долговой инструмент инвестирования с определенным сроком существования. Облигации выпускаются для того чтобы привлечь денежные средства в какой-нибудь проект, компанию, муниципалитет и т.д. Покупая облигацию, инвестор знает, когда облигация погашается, когда происходят выплаты по ней, на какой доход он может рассчитывать. Все проценты по облигациям выплачиваются на брокерский счет. Как правило, это происходит периодично, раз в полгода или раз в 3 месяца. В отличие от вклада, облигацию нельзя досрочно погасить, однако можно обналичить прибыль по ней.

Облигации торгуются на фондовом рынке в основном секторе Московской биржи наравне с акциями, привилегированными акциями и пифами. Если сравнивать облигации с акциями, то облигации намного менее волатильный инструмент. Волатильность может колебаться в пределах 2-5%. Для акций эти цифры смело можно умножать на десять, т.е. риски в принципе сопоставимы с депозитами в банке. Для начинающего инвестора на фондовом рынке, это оптимальный вариант инвестирования, так сказать, для того чтобы «пощупать» рынок и разобраться с торговым терминалом. Цены на российские облигации начинаются от 1000 рублей. Облигации же иностранных эмитентов могут достигать стоимости в 100 тысяч долларов.

Облигации и их виды

Облигации необязательно должны котироваться на бирже, поэтому бывают биржевые и внебиржевые облигации. Разберу основные виды облигаций.

Классификация по эмитенту:

- Государственные и муниципальные;

Облигации могут выпускать, например, области и регионы для финансирования каких-либо своих проектов. Причем, доход по государственным ОФЗ не облагается налогом, а по муниципальным облигациям может облагаться налогом.

- Корпоративные;

Доход по корпоративным бумагам также как и доход от акций облагается налогом. Если конечно, у вас не индивидуальный инвестиционный счет, который вступает в действие с января 2015 года. Там предусмотрены льготы, позволяющие избавиться от подоходного налога с операций на фондовой бирже.

- Иностранные;

Им присущи большой порог вхождения, хотя, насколько я знаю, сейчас ведутся разработки, чтобы снизить порог вхождения до 1000 и даже до 100 долларов.

По характеру выплат облигации делятся на следующие виды: дисконтные и купонные. Дисконтные облигации — инвестор покупает облигацию по цене ниже номинальной, а погашается облигация по номиналу. Других выплат по ним не производится. Такие бумаги, как правило, краткосрочные и менее распространены. В условиях нашей действительности гораздо выгоднее периодически «снимать сливки», чем молиться несколько лет на организацию и не иметь ничего в настоящем времени. Купонные облигации дают держателю право на получение процента, который заранее известен в течение периода (как я уже ранее говорил, это могут быть 3 или 5 месяцев). Но облигации бывают и с неизвестным купоном (процентом), т.е. он может изменяться во времени. Вид облигации и условия по ней оговорены в документации. Облигации тем и хороши, что известно все заранее, остается только поразмыслить над тем, какую бумагу брать.

Классификация по сроку погашения:- Краткосрочные (1-5 лет);

- Среднесрочные (5-10 лет);

- Долгосрочные (10-30 лет);

- Бессрочные (бывают и такие, когда компания выпускает облигацию и она, так, скажем, пускается в свободное плавание);

Облигации также бывают с возможностью досрочного погашения и продления сроков действия.

Виды облигаций по степени обеспеченности.

Мы знаем, что банковские вклады застрахованы фондом обязательного страхования вкладов. Облигации в свою очередь тоже защищают от рисков.

- Обеспеченные;

Облигации могут быть обеспечены залогом какого-нибудь движимого или недвижимого имущества, оборудования, ценных бумаг, пулом ипотечных кредитов.

- Необеспеченные;

Ну, здесь вроде все понятно, только хотелось бы сказать, что при наступлении плачевной ситуации с компанией погашаются сначала долги потом облигации, затем префы, а потом уже обыкновенные акции. Т.е. все-таки облигации стоят в первых местах по выплатам.

- Субординированные необеспеченные;

При банкротстве компании держатель бумаги получает право требования после исполнения прав всех остальных.

- Гарантированные;

Выполнение обязательств, кроме эмитента гарантируется другой организацией.

Облигации также бывают конвертируемые. Это значит, что у их владельца есть возможность конвертировать облигации в другие ценные бумаги. В основном, речь идет об обмене на акции. Это достаточно тонкий вопрос, поэтому заострять внимание на этом моменте пока не буду.

От чего зависит доходность облигаций?

Облигации, так же как и банковские депозиты зависят от ставки рефинансирования. Не путать с ключевой ставкой. Если доходность вкладов их существенно выше или наоборот ниже, то облигации соответственно реагируют на эти изменения. Узнать текущую ставку и историю изменений можно на сайте ЦБ.

Однако в связи с нынешней экономической ситуацией ориентироваться на значения этой ставки не стоит. С 1 января 2016 ЦБ планирует уравнять ставку рефинансирования и ключевую ставку. Также доходность зависит от финансового состояния эмитента. Чем больше он нуждается в денежных средствах, тем больше повышается доходность облигаций.

Как заработать на облигациях в 2015 году

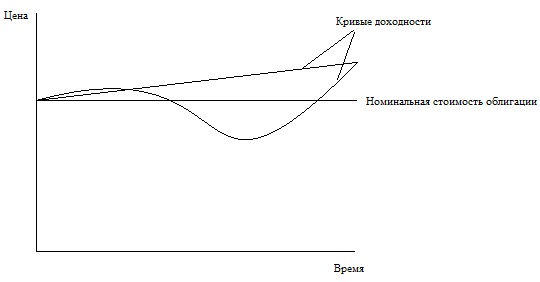

Доходность в районе 10-13% годовых является нормой для облигации. Как же получить больше, но так, чтобы, как говориться, «жадность фраера не сгубила»? Давайте посмотрим на график.

В условиях стабильного роста экономики кривая доходности имеет вид ровной линии, постепенно отклоняясь от номинальной стоимости. Т.е. при погашении цена бумаги равна номиналу плюс доход по облигации. Во времена экономического спада кривая принимает параболический вид, опускаясь ниже уровня номинальной стоимости. Возникает угроза банкротства компании. Но, как показала практика, крупнейшие компании способны выдерживать давление кризиса и тогда цена облигации быстро возрастает. В 2008 году такая ситуация была со многими облигациями крупнейших компаний. Инвесторы панически продавали облигации, боясь за судьбу компании. Большинство облигаций восстановили позиции. За пару-тройку месяцев цена увеличивалась на 20-30%, а в годовом эквиваленте вместе с купонами по облигации это была еще более вкусная цифра. В то время, когда цена облигации опускается ниже номинала, бумагу и стоит приобретать, чтобы потом получить прибыль от продажи и от начисления купона.

В условиях стабильного роста экономики кривая доходности имеет вид ровной линии, постепенно отклоняясь от номинальной стоимости. Т.е. при погашении цена бумаги равна номиналу плюс доход по облигации. Во времена экономического спада кривая принимает параболический вид, опускаясь ниже уровня номинальной стоимости. Возникает угроза банкротства компании. Но, как показала практика, крупнейшие компании способны выдерживать давление кризиса и тогда цена облигации быстро возрастает. В 2008 году такая ситуация была со многими облигациями крупнейших компаний. Инвесторы панически продавали облигации, боясь за судьбу компании. Большинство облигаций восстановили позиции. За пару-тройку месяцев цена увеличивалась на 20-30%, а в годовом эквиваленте вместе с купонами по облигации это была еще более вкусная цифра. В то время, когда цена облигации опускается ниже номинала, бумагу и стоит приобретать, чтобы потом получить прибыль от продажи и от начисления купона.

Прежде чем покупать бумагу, следует учесть еще и такой момент, как история облигации. Т.е. важно знать, вовремя ли выплачивались купоны, не было ли какого-нибудь технического дефолта у эмитента. Это можно посмотреть на специализированных ресурсах, например на сайте cbonds.info. Собственно, там можно посмотреть и котировки облигаций и информацию по эмитентам и еще много чего интересного.

Что касается ситуации на начало 2015 года, то сейчас уже можно наблюдать снижение цены облигаций ниже номинала после того, как рубль совершил падение, а международные рейтинговые агентства понизили уровень России.

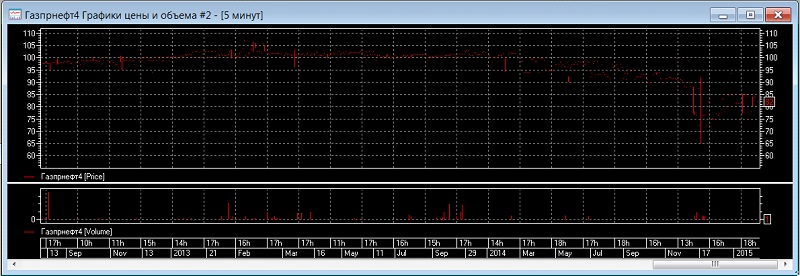

- Бумаги Газпромнефти: падение почти 20%.

Номинал бумаги 1000р, торгуется одним лотом, но на графике мы видим так называемый процент от номинала, т.е. котировку в процентах нужно умножать на номинал, чтобы получить то число, которое мы заплатим при покупке.

- МТС – падение 15%.

Другие дешевеют не так сильно(3-5%), но мне кажется это еще не предел, В торговом терминале представлена вся необходимая по бумагам информация вплоть до точной даты выплаты купона.

На мой взгляд, для диверсификации портфеля облигации подходят, хотя и приносят относительно небольшую доходность. Однако, кризисные периоды приносят неплохую возможность для вхождения в рынок. Облигации дешевеют, а размер купона или остается неизменным или может быть увеличен. В ближайшее время я планирую приобрести несколько подешевевших бумаг, но делаю это впервые, основываясь на опыте людей, сохранивших и приумноживших свои средства таким способом в 2008 году. Буду рад ответить на возникшие вопросы по теме. Тема фондового рынка очень обширна, так что думаю, это не последняя статья.

Всем желаю профита!

(8 оценок, среднее: 4,25 из 5)

(8 оценок, среднее: 4,25 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

В кризисное время нужно осторожно подходить к корпоративным облигам, хотя там бывает что доходность к погашению зашкаливает за 50% годовых... Но там есть риски нарваться на дефолт, если конечно вы не обладаете инсайдом что компания на 100% выплатит долги. Например еще недавно трансаэро можно было взять с более 100% годовых к погашению, но компания в долгах по уши и дефолт вполне даже возможен. Власти спасать ее конечно будут, но не факт. И не забывайте что по корпоративным облигациям уплачивается налог 13%. По ОФЗ и мун. облигам налога нет. По ОФЗ я недавно успел купить пятилетние с доходностью 18% годовых к погашению в 2017 году. Муниципальные видел с доходностью 27-28%.

Согласен, бывают дефолты, в 2008, по-моему аптека 36*6 не выплатила долги. Но никто не мешает собрать портфель облигаций для уменьшения рисков. Про налоги написано в статье.

Владимир ,если Вам не сложно расскажите пожалуйста подробнее где посмотреть ,прикинуть и купить .

Есть большое желание заниматься инвестированием ,а не знаю с чего начать.

Касательно налога, сейчас брокеры предоставляют возможность открытия индивидуального инвестиционного счета с которого налог браться не будет.

Также решил вкладываться в облигации. Нужно покупать быстрее пока ставки на депозитах в банке еще высокие. Но уже начинают снижаться.

Антон, думаете брать краткосрочные или долгосрочные облигации? Будете интересно потом узнать, что конкретно купили.

ИИС у моего брокера подразумевает лишь налоговый вычет, а не освобождение от налогов. Так что это не панацея, а лишь незначительная экономия. Но может быть у других брокеров условия другие.

Антон спасибо за статью! Будет очень интересно узнать практичекие действия по покупке облигаций!

Поддерживаю комментарий, было бы очень интересно узнать с практической точки зрения.

Александр, ничего сложного нет. Открываете у брокера брокерский счет или ИИС, переводите деньги через банк на счет. Далее переводите на площадку ММВБ, скачиваете торговый терминал, (в основном, это квик, но бывают и свои разработки). Желательно прослушать вебинар по работе с терминалом. У каждого брокера должны быть учебные материалы по терминалу и не только. Далее как правило добавляете в таблицу параметров нужные вам облигации и смотрите, какие из них стали «мусорными», т.е. подешевели. Покупаете их и держите их либо до срока погашения либо продаете, как поднимутся до номинала. Лучше всего дождаться купонов и возвращения к номиналу. Внимательно нужно смотреть дату погашения, срок может закончиться как через месяц, так и через 10 лет.

Благодарю за столь развёрнутый ответ!

Я все никак не пойму как именно облигации покупать, также как акции, через брокера? И где нормально графики цен посмотреть, на cbonds как-то неудобно и постоянно требует какой-то премиум аккаунт(

Удобней всего графики в терминале посмотреть. К сожалению, на cbonds некоторая информация платная.

Например, тут:

rusbonds.ru/ank_obl.asp?tool=35310

Во вкладке Доходность можно внизу выбрать график цены — он грубоват, но динамику отображает.

Однако я вот столкнулся с тем, что не каждую ценную бумагу, которая на сайте помечена как «В обращении» можно найти и купить у брокера. Пока не понятно, от чего это зависит.

mfd.ru лучший сайт с графиками котировок из всех которых я видел.

От чего зависит, позволяет ли брокер покупать те или иные облигации? Например, те же Газпромнефть 4 (и остальные, которые в обращении) прекрасно позволяет. а Минфин РФ rusbonds.ru/ank_obl.asp?tool=18936 даже не находит, хотя не вижу для этого причин. Не поясните?

А какой брокер и где вы ищите, в самом терминале?

Брокер Открытие.

В терминале, ищу по ISIN коду и по «Минфин», ничего.

В описании облигаций есть слова «документарные именные» — они могут быть причиной?

В ручную попробуйте, нажимаете редактировать таблицу параметров, там в списке ищите, облигации по нескольким отделам раскиданы, корпоративные в одном, ОФЗ в другом. А они точно на бирже котируются?

Попробуйте поиск по номеру 46020

В ноябре-декабре были хорошие просадки по облигациям и можно было набрать по хорошим ценам: Русфинанс Банк, ОФЗ 26207, НПК Иркут, НПК Уралвагонзавод, Альфа-Банк, Республика Мордовия, Газпромбанк, Кузбассэнерго-Финанс... это из наиболее надежных и сильно просевших... было еще много мусора с заоблачной доходностью, но их надо брать на небольшой процент от портфеля. Я думаю мы в этом году еще увидим хорошие просадки по всем облигациям, судя по состоянию экономики.

О, Антоха в правильном направлении двигается, нахрен эти кухни. Такую лажу на главной странице пишут, за быдло нас держут. Я лично уже последние пол года только в фонду и вкладываю, а в связи с последними событиями закрываю все свои памм инструменты. Кстати мой прогноз по МТС медленно но верно исполняться))

Вадим, а какой прогноз вы имели ввиду и по акциям или облигациям?

МТС акции обыкновенные, тейк профит на 300 рублей.

+1000 я тоже завязал с кухнями:)

Система-04 номинал 230,77р. Про «от 1000 рублей» некорректное заявление.

230, 77р — это непогашенный номинал, а номинал этой облигации равен 1000р.

Тем не менее, купить её теперь можно по цене непогашенного номинала? И от него же будут считаться купоны? Или от полного?

Вы можете сами выставить цену на облигацию, также как и на акцию. Размер купона точно обозначен в описании, там число стоит, а не процент, он не зависит от номинала, но может изменится в некоторых случаях.

А цену на облигацию устанавливаем в процентах или рублях? На примере данной облигации с непогашенным номиналом 230 р — если я вижу, что сейчас она торгуется по 85%, то какова её стоимость?

Цена формируется от изначальной стоимости бумаги на момент выпуска, если 1000 р, то процент будет отсчитываться от 1000.

Кстати насчет снижения. Ну к примеру МТС-07 (думаю вы их имели ввиду), да, сейчас можно купить за 85%номинала. У них погашение в ноябре 2017го года. Размер купона 43,38 два раза в год. Т.е. от номинала примерно 8.7% годовых. До ноября 17го года допустим почти целых три года еще. Итого 8,7*3 плюс те 15% скидки что сейчас на рынке = ~42%. Итого 14% годовых ваша прибыль... Это вас устраивает или я как то не так считаю?

Вы можете не ждать погашения облигации и продать ее без потери стоимости тогда, когда она снова вырастет в цене, т.е. если через год она вернется к номиналу, то тогда в годовых это будет ок 30%

Можно. Но это всё же уже элемент активной торговли, как к примеру и с акциями. Т.е. и цена уже может и не вернуться к номиналу, а наоборот замаячит дефолт.

Спасибо за статью, очень интересно будет сравнить доходность облигаций с банк. депозитами.

Слышал что в 2015 году фондовые рынки будут обваливаться, какие мысли по этому поводу?

Возможно. По-моему, сейчас уже наблюдаем снижение, правда не по всем акциям. Например Лукойл, Акрон сильно выросли и мне кажется переоценены они. Акрон в 2008 тоже так надувался, а потом лопнул.

Сейчас не совсем правильно сравнивать пузыри в 2008 и сейчас, сейчас все же из-за девальвации в два раза дорожают экспортеры (удобрения, металлисты...) да и капитализация их в долларах оценивается, поэтому не совсем пузыри, а просто курсовая разница, а по РТС в $ многие, наоборот, проседают.

так что я в НорНикель иду — чем $ выше, тем цена на ММВБ тоже выше. К Акрону и ФосАгро присматриваюсь.

если будет обвал, то скорее всего в Америке — вот там уже большие пузыри, а значит народ побежит из акций в ... золото и баксы, больше то некуда, а значит бакс опять попрет, а значит наши экспортеры тоже, т.к. рубль наш, достигнув дна, может начать копать еще ниже...

Очень возможно, слышал даже, что Уоррен Баффет сформировал медвежью позицию по S/P 500

Это означает что нам, мелким инвесторам, предоставится возможность купить хорошие активы по низким ценам.

В кризисное время лучше покупать облигации, а не акции.

Думаю купить АФК систем.

Также интересно посмотреть за Мечелом. Вроде государство должно помочь компании, а купить облигашки по 40% от стоимости очень заманчиво.

Облигация пока для меня не понятная бумажка, в связи с этим вопросы:

1. Где в квике посмотреть номинал, срок погашения?

2. Как я понимаю, то в конце срока облигацию должны выкупить по номиналу + фиксированный процент?

3. получается, что можно покупать только в случае , когда текущая цена+% < номинала, иначе только убыток?

1. Щелкните в таблице параметров правой кнопкой по облигации, выберете информация по инструменту

2. Верно

3. Иначе вас будет догонять или перегонять инфляция:)

На бирже можно зарабатывать на сделках с надежными облигациями. Только вот доход не будет очень большим. Зато меньше риска: (ссылка удалена)

Кстати, облигации можно использовать и как спекулятивный инструмент, если например брать ОФЗшки с погашением через 15-20 лет — на них цена сильно отклоняется иногда

«при наступлении плачевной ситуации с компанией погашаются сначала долги потом облигации, затем префы, а потом уже обыкновенные акции.»

Привилегированные акции тоже погашаются? На бирже торгуются обычные или прив. ?

Префы это и есть привелигированные акции, торгуются так же как обычные.

«Доходность в районе 10-13% годовых является нормой для облигации.»

Под словом доходность имеется ввиду доходность по купонам или общая доходность (цена от номинала + доходность по купонам) ?

общая

если номинальная стоимость просела и подошло время погашения, облигацию обратно купят в любом случае за номинал? т.е я ничего не потеряю от продажи? а в любом случае заработаю на купонах

Доброго времени. Как Вы считаете, на данный момент эта статья актуальна? Что изменилось за два года?