Инвестиции в структурные продукты — что это?

Автор статьи Князев П.Е.

Расскажу о таком способе инвестирования, как структурные продукты, или их еще называют структурированные финансовые продукты. На западе они появились в середине прошлого столетия. Сейчас многие брокеры (например, Альпари), в том числе банки, используют данную схему инвестирования. Суть структурного продукта заключается в том, чтобы защитить инвестиционный капитал, который разделяется на безрисковую часть и рисковую часть, причем рисковая часть занимает в портфеле такую долю, потеря которой при наихудшем исходе компенсируется прибылью безрисковой части. Итак, рассмотрим следующие моменты:

- Что это такое структурные финансовые продукты;

- Как происходит расчет доходности структурного продукта;

- Виды структурных продуктов по степени риска;

- Структурные продукты банков с полной защитой на примере Сбербанка, Альфа-банка, Открытие;

- Преимущества и недостатки структурных продуктов.

Что это такое — структурированные финансовые продукты

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяГоворя простым языком, структурированные финансовые продукты - это готовый инвестиционный портфель, одна часть которого (защитная часть) всегда больше, чем другая. От выбора стратегии зависит, в какой пропорции распределятся эти части и как диверсифицируются риски. Существуют программы с гарантией полного возврата первоначального капитала (однако ни одна программа не защитит от курса валют или инфляции). Например, 10% приходится на такие активы, как акция, опцион, индекс, валюта (базовый актив), а остальная часть вкладывается в облигации или депозит с фиксированной доходностью в 10%. Комбинаций может быть огромное количество.

Структурные продукты так же, как и банковские вклады, имеют срок действия, поэтому данный вид инвестирования можно отнести к категории «вложил и забыл». Выплата прибыли происходит только в конце срока. При досрочном расторжении клиент, в отличие от банковского вклада, может потерять не только свою прибыль, но и часть капитала, в зависимости от условий договора. При благоприятном развитии событий структурные продукты банков могут приносить до 40 процентов годовых, но обо всем по порядку.

Как происходит расчет доходности структурного продукта

При инвестировании в СП важно учитывать два самых главных составляющих — коэффициент участия в прибыли и уровень защиты капитала. Эти параметры связаны друг с другом: чем выше КУ (коэффициент участия), тем выше уровень риска. Коэффициент участия определяет, какой процент от прибыли получит клиент в конце срока. Если базовый актив вырос в цене, то клиент получит доход, если упал – только первоначальный капитал.

При полной защите средств КУ обычно невысокий. Стратегии с меньшей защитой капитала предполагают больший КУ в доходе. Но в таком случае, если рынок пошел в противоположную сторону, инвестор понесет убытки.

Попробую показать, как получается прибыль, на примере. Допустим, клиент приобрел структурированный продукт с опционным контрактом на год, с КУ в 40% и 100% гарантией возврата средств. Год прошел, опцион вырос на 60%. По договору клиенту выплачиваются его начальные средства плюс 24% прибыли (40% от доходности, которая равна 60% — х*0,6*0,4). Собственно, в этом заключается скрытая комиссия продавца СП. Условия нужно внимательно изучать, т.к. иногда прописывают коридор доходности.

Пример. Коридор 60-100%. Если опцион поднялся только на 59%, инвестор не получит дополнительной прибыли. Также КУ бывает свыше 150%. В этом случае доход будет очень большим, но и риски будут соответствующие. На рынке есть структурные продукты другого вида: предлагается, к примеру, сделать 2 портфеля – рискованный и умеренно-рисковый и держать отведенное время – предположим, 3 года, — в результате инвестор получит прибыль от того портфеля, который больше другого оказался в плюсе.

Виды структурных продуктов по степени риска

В зависимости от степени возможного риска структурные продукты делятся на:

- 100% уровень защиты (100% Capital protection);

- Частичный уровень защиты капитала;

- Уровень защиты капитала условный, или его нет вовсе.

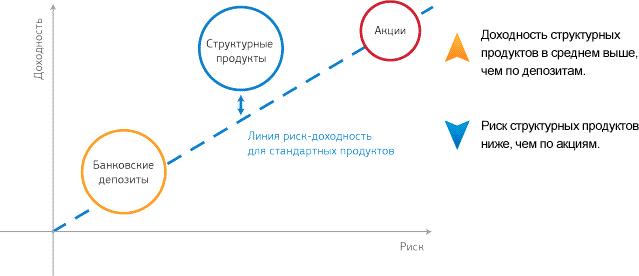

СП могут принести вкладчикам большие, по сравнению с депозитами, доходы, но и риск больше. Риск возникает на основании многих факторов, различных для каждого вида структурированного продукта. Возможные риски:

• Дефолт эмитента безрисковой части СП – наиболее значительный вид риска. Потерять можно все средства.

• Волатильность;

• Срок действия продукта – базовый актив вырастет в цене, а возможности зафиксировать прибыль в этот момент не будет.

• Недополученная доходность – в результате падения цен базового актива в конце срока действия продукта инвестор получит только начальные средства, что будет характеризовать вложения как убыточные.

• Ликвидность активов.

Что касается неторговых рисков, то они должны быть минимальными, если СП оформляется с договором брокерского обслуживания и банковского обслуживания с открытием соответствующих счетов.

Структурные продукты Сбербанка

Предложения Сбербанка по структурным продуктам не представляют интереса для рядового инвестора, поскольку ориентированы на корпоративных клиентов и институциональных инвесторов (к ним относятся инвестиционные фонды, пенсионные фонды, страховые организации, банки).

Для физических лиц структурные финансовые решения представлены в рамках доверительного управления ПИФами. Но и здесь инструмент подойдет лишь крупным инвесторам из-за большого порога вхождения. Наиболее типичная стратегия для структурированных продуктов - «Защита капитала». Средства клиента размещаются в портфель, состоящий из депозитов и/или облигаций и опционных контрактов. Исходя из пожеланий клиента, обеспечивается 100% или частичная гарантия защиты капитала. КУ в прибыли определяется в зависимости от выбранного клиентом базового актива, срока инвестиции, полной или частичной сохранности первоначальных инвестиций, валюты стратегии, а также рыночных условий в момент входа в стратегию. Минимальная сумма инвестирования по стратегии «Защита капитала» 3 млн рублей, по остальным стратегиям 7 млн рублей.

Структурные продукты Альфа-банка

Не все СП банков ориентированы только на крупных инвесторов. Альфа-банк предлагает структурированные продукты с минимальным вложением от 100 000 рублей.

Внимание! Под участием в росте здесь понимается тот самый коэффициент участия в прибыли, о котором шла речь выше. Уровень защиты капитала в случае проигрыша оговаривается отдельно.

Базовый актив в этих стратегиях занимает не более половины от портфеля. Другая часть приходится на инструменты с фиксированной доходностью (банковские депозиты, государственные облигации РФ, еврооблигации, векселя компаний с высшим рейтингом надежности).

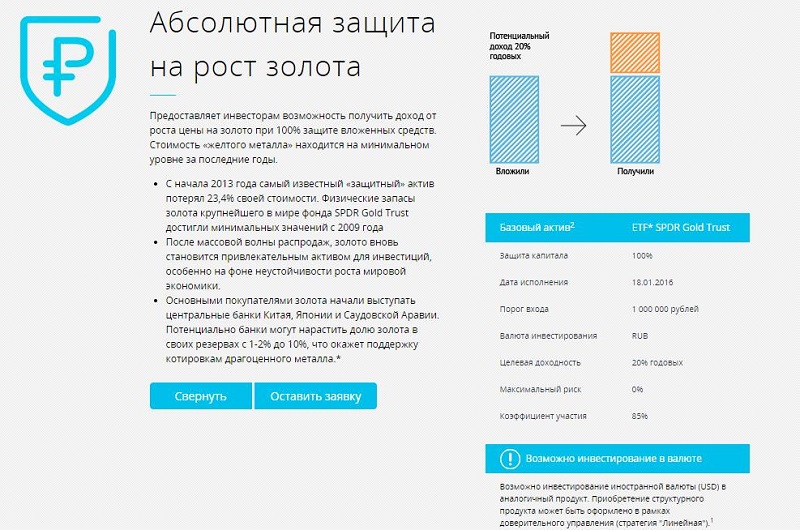

Структурные продукты брокера «Открытие»

СП на данный момент могут отличаться от представленных на сайте. Когда я в феврале этого года решал, куда вложить деньги, инвестиционный менеджер предложил мне два варианта с порогом в 250 000 рублей при 100% защите капитала: индекс РТС и опцион SRDR Gold Shares. Я выбрал второе, т.к. цена на опцион довольно-таки сильно опустилась, но присутствовал потенциал роста актива в дальнейшей перспективе.

К договору на брокерское обслуживание прилагается спецификация приобретаемого внебиржевого опционного контракта. В ней – поручение на сделку и приложение, в котором указана страшная, на первый взгляд, формула, с помощью которой рассчитывается будущая доходность. Но, если «разложить ее по полочкам», можно понять, что доходность, даже в самом лучшем раскладе, будет не более 25%.

Преимущества и недостатки структурных продуктов

Ни один из инвестиционных консультантов не может предугадать, какая будет прибыль в конце срока действия СП и будет ли она вообще. Указанная доходность в описаниях — статистика по прошлым периодам. Или это максимальная доходность — прибыль, вычисленная с использованием КУ при наилучшем раскладе.

Плюсы:

- Готовое инвестиционное решение;

- Минимальные неторговые риски, но нужно внимательно читать условия договора и изучить формулы расчета суммы выплаты;

- Возможный доход больше депозита.

Минусы:

- Сроки договора, контракта;

- Риск не получить прибыль в случае неблагоприятной рыночной ситуации;

- Большой порог вхождения.

Подводя итог, хочу сказать, что любой структурный продукт можно сделать самому, если есть выход на соответствующие инструменты. Главным плюсом собственного структурированного продукта будет то, что не будет никаких скрытых комиссий, заложенных в коэффициент участия, а также те активы, у которых нет срока исполнения, можно будет закрыть в любое время.

Тема структурированных продуктов очень обширна, в статье я раскрыл только самые основные моменты, которые нужно знать инвестору, если он хочет добавить в свой портфель данный инструмент. Предлагаю посмотреть фрагмент записи эфира радио «Финам FM», полная запись доступна на сайте радио.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Интересно в чем отличие от ОФБУ!?

Суть инвестирования в ОФБУ сводится к тому, что инвестор, вкладывая свои средства в ОФБУ, получает так называемый сертификат долевого участия, который дает ему право на долю имущества в фонде. Это коллективные инвестиции, там идет активное управление одной корзиной. В структурном продукте никаких сертификатов и долей нет, там напрямую все инвестируется, в основном, один раз и в течение срока не трогается.

А кто считается владельцем к примеру акций из структурного продукта?

Тот, на кого оформлен продукт. По договору брокерского обслуживания на него и будут записаны акции.

Самое «замечательное», что во всех этих банк. структурных продуктах принимаемая валюта — только рубли. А жизнь не раз показыла, что хранить какие либо активы обеспеченные в рублях весьма опасно и кроме того не выгодно. Посему проще и выгоднее свободные, сколь нибудь значительные, поступающие средства в рублях, сразу конвертировать в швейц. франки, евро, доллары. Даже эта элементарная вещь куда прибыльнее, безопаснее и оперативнее всевозможных банк. продуктов России.

Автор в начале отписывается про Альпари. Там структурный продукт в соответствующем разделе можно сделать самому. Выбрать валюту, инструмент, срок, коэф участия.

Единственным минусом такого продукта по прежнему будет оставаться значительная сумма для входа, особенно для безрисковых вариантов.

Виталий, у меня изначально не было в планах про Альпари писать, Антон добавил эту ссылку. Конечно гораздо интереснее самому сделать СП, но без определенных знаний о рынке того или иного инструмента здесь не обойтись.

Вам тогда возможно больше понравится ETF.

Антон, у меня есть пожелание и даже два. Во-первых была бы интересна информация кроме ФИО об авторах статей.

Во-вторых хотелось бы знать, используют ли авторы статей те инструменты, о которых пишут и каковы результаты. Спасибо!

Учту ваши пожелания.

По второму вопросу — для этого есть комментарии. Все авторы открыты для общения и при желании могут ответить на вопросы. Все сразу учесть нереально.

Михаил, добрый день, я автор этой статьи, на форуме можно посмотреть состав моего портфеля, о результатах буду отписываться в той же ветке

Интересная статья, спасибо.

Антон, тебя «не смыло» на Филиппинах? В новостях показывают, что там серьезный шторм и эвакуируют население.

Сидим почти сутки без электричества и воды...

Антон, добрый вечер. Спасибо за «дружбу» на Facebooke. Хотел узнать если есть FastPamm для iphone? Спасибо. Удачи с погодой

Пока есть только веб версия Фастпамма. Погода жжет, конечно.

Антон, а когда напишешь статья о ИИС — «Индивидуальные инвестиционные счета» как форма инвестирования, которая будет начать предлагать брокеры в РФ начало 2015 года? Или думает это форма не заслуживает нужное внимание наверно?

Внес тему в список планируемых статей. Думаю в январе дойдут руки.