От чего зависит курс валюты простыми словами

О том, что курс рубля к американскому доллару определяется мировыми ценами на нефть, слышали все. Степень же этой зависимости до сих пор является предметом жарких споров даже в среде профессиональных экономистов. Последнее время руководство ЦБ РФ и Минфина всё чаще заявляет об «отвязке» курса рубля от нефти и о стабилизации финансовой системы. Так ли это на самом деле и от чего в наибольшей степени зависит курс рубля?

Основные источники поступления валюты в России

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяВ отличие от резервных валют, обеспеченных экономическим потенциалом и высокой капитализацией фондовых рынков стран–эмитентов, роль рубля в мировой экономике крайне незначительна. Он не используется в международной торговле, не входит в валютные резервы центральных банков. Относительно высоким спросом пользуются долговые инструменты ЦБ РФ, но лишь как одна из составляющих рисковых инвестиционных портфелей.

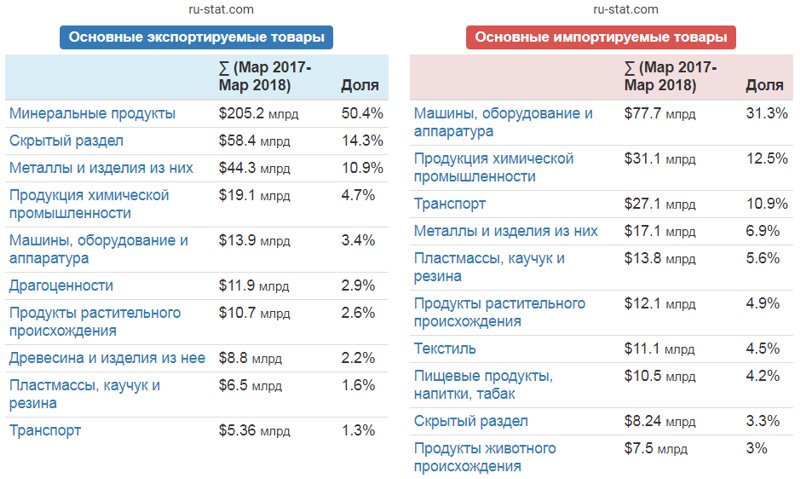

Некоторые оппозиционные экономисты утверждают, что Центробанк – это филиал зарубежных структур и занимается эмиссией рубля под конкретный объём долларовой массы. В таких рассуждениях причину путают со следствием. Рыночная цена, в том числе иностранной валюты, определяется соотношением спроса и предложения. Косвенно об этом можно судить по сальдо внешнеэкономической деятельности. Проще говоря, чем больше превышение экспорта над импортом, тем больше предложение валюты на рынке и тем крепче должен быть рубль, и наоборот. Серьезное влияние оказывают монетарная политика ЦБ РФ и Минфина, а также миграция капитала, например, спрос на государственные облигации со стороны нерезидентов. В структуре российского экспорта чуть более 50% приходится на минеральные ресурсы (из них 98% нефть), т. е. нефть составляет ровно половину экспорта. Многие источники публикуют другие данные, по которым доля минеральных ресурсов достигает 60%. Это объясняется тем, что они не учитывают т. н. скрытый раздел, содержащий продукцию военного и двойного назначения.

Теоретически из этого следует:

- Курсы рубля к доллару и евро должны обратно коррелировать с ценой нефти;

- Степень этой корреляции должна быть максимальной при дефиците валюты на рынке и минимальной при его отсутствии;

- Приближение корреляции к 100% говорит об искусственном дефиците валюты и манипулировании курсом рубля;

- Курсы рубля к валютам, не относящимся к расчётным, могут иметь другие закономерности.

Насколько сильно рубль зависит от нефти?

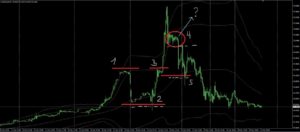

Для проверки этих выводов рассмотрим графики пары USDRUB и фьючерса на нефть Brent за длительный период, включающий исторические максимумы нефти.

Из них видно, что ярко выраженная корреляция между нефтью и курсом рубля к доллару наблюдалась относительно небольшой промежуток времени: в 2014–2016 годах. При этом более резкое падение цен на нефть произошло во время кризиса 2008–2009 годов. Тогда кратковременная девальвация рубля с 23 до 36,5 за доллар в процентном отношении (менее 60%) оказалась меньше, чем за 2014–2015 (более 100%). Ещё интереснее другое. В 2011 г. рубль вновь укрепился до 27 за доллар на фоне роста нефти до диапазона 100–120$ за баррель. В этом интервале нефть оставалась вплоть до сентября 2014 г., но рубль к 01.09.2014 уже успел упасть до 37 за доллар, т. е. даже ниже, чем при нефти по 36$ в 2008 г. Можно было бы предположить, что предшествующий кризис привёл к исчерпанию валютных резервов, и курс рубля стало невозможно поддерживать. Но это не так.

Средства Стабилизационного фонда, на 01.01.2008 равные $156,8 млрд, 01.02.2008 были разделены между Резервным фондом и Фондом национального благосостояния. Сумма средств этих фондов на 01.09.2014 равнялась $177 млрд. Запасы ЦБ РФ в виде иностранной валюты на 01.01.2008 составляли $466 млрд, а на 01.09.2014 – $406 млрд. Таким образом, даже после кризисных лет дефицита валюты в стране не было, и рубль упал на 37% на фоне исключительно высоких цен на нефть. К декабрю 2014 г. всё чаще стали появляться сообщения о том, что у банков заканчиваются запасы валюты, закрывались обменники, а к ещё работающим выстраивались длинные очереди. Именно в этот период стала заметна исключительно высокая корреляция между колебаниями цены нефти и курсом рубля, её можно было заметить в реальном времени, наблюдая за минутными графиками.

Банки: своя игра и уход от рисков

Согласно информации, полученной «Фонтанка.ру» в ЦБ РФ и ряде коммерческих банков, в 2014 г. на валютных операциях Сбербанк заработал 182 млрд руб. прибыли (до налогообложения), Альфа-банк 144 млрд руб. В частности, на этих операциях Альфа-банк успешно «прокрутил» 57,7 млрд руб., выделенных в сентябре со стороны ЦБ на санацию Балтийского банка. Средства были использованы по назначению лишь в декабре, когда курс рубля составлял более 60 за доллар. 16 декабря, когда курс ненадолго поднимался почти до 80, на Московской бирже произошла настоящая битва между коммерческими банками и ЦБ, продавшим в общей сложности $3,3 млрд в ходе валютной интервенции.

Аналогичные события происходили и зимой 2015–2016 г.г. В феврале 2016-го председатель Следственного комитета РФ А. Бастрыкин заявил, что ответственность за обвал рубля несут коммерческие банки. По его словам, банки спекулировали валютой так, как будто заранее знали будущий курс, вкладывая в сделки почти 100% доступных им средств. Но, скорее всего, было наоборот: детали изменения курса формировали сами банки, отслеживая котировки фьючерса на Brent при помощи торговых роботов. Резонный вопрос: какие внешние условия были тогда и отсутствуют сейчас? По какой причине банки свернули активные операции с валютой? Достаточно вспомнить, что пики обвала рубля, как и дефицит валюты в обменниках, по времени совпадали с обострениями ситуации на Восточной Украине, расширениями пакета санкций США и ЕС в отношении России и слухов о скором отключении российской банковской системы от SWIFT. То есть банки страховались от политических рисков.

Так от чего зависит курс рубля?

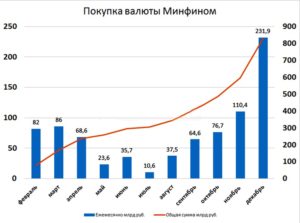

Разумеется, нельзя отрицать, что курс рубля зависит от нефти. Будучи основным экспортным товаром, нефть формирует валютные резервы и обеспечивает запас прочности финансовой системы. Но с начала 2017 г. корреляции между парой USDRUB и котировками нефти практически нет. Текущая политика Минфина предполагает активные покупки долларов при цене нефти выше 40$ за баррель. В 2017 г. на пополнение валютных резервов Минфин потратил чуть более $14 млрд, причём помесячный график объёмов покупок почти в точности повторял рост цен на нефть:

Не менее активные покупки продолжаются и в настоящее время, на что выделяется сумма 19 млрд руб. в день. По этой причине рубль прочно обосновался выше 60 за доллар, хотя при нынешних ценах на нефть мог бы быть гораздо твёрже. Кстати, миф о жёсткой привязке рубля к нефти несколько лет подряд продвигает один из руководителей «Московского Центра Карнеги» Андрей Мовчан. МЦК – филиал международной неправительственной организации «Фонд Карнеги за международный мир». Среди основных спонсоров фонда – нефтяные гиганты BP и Chevron, а российские экономисты, обосновывающие нефтяную зависимость рубля, в большинстве тесно связаны с этим фондом.

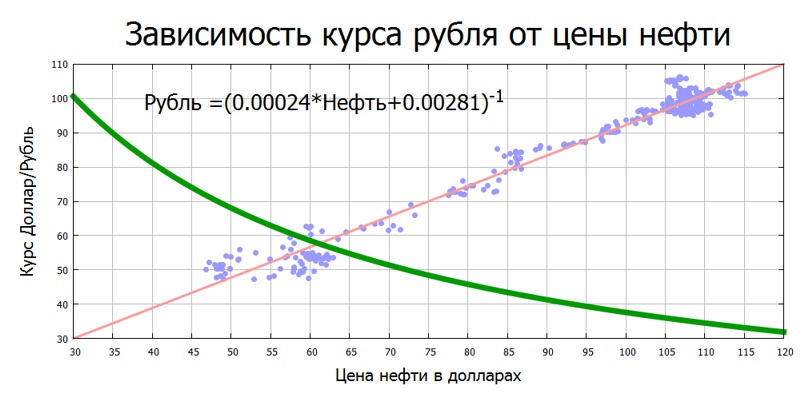

По расчётам самого А. Мовчана, основанных на данных за период с начала 2005 до середины 2017 г., коэффициент корреляции между USD и Brent равен -0,52, что в принципе и должно быть согласно структуре внешней торговли России. Популярный в интернете график линейной регрессии с корреляцией -0,97 основан на данных с 01.01.2014 до 13.03.2015, т. е. за тот самый период, когда на рынке и происходили основные объёмы спекуляций. При нефти по 75$ мы получаем курс USDRUB, равный 48, что уже очень далеко от реальности.

Но есть инструмент, с которым рубль коррелирует лучше, чем с нефтью (последние 3 года в пределах 0,9-0,95). Это южноафриканский рэнд. ЮАР – типичная сырьевая страна, хотя структура экспорта там совершенно другая: преимущественно драгоценные металлы и алмазы. Традиционно высокая ключевая ставка (на данный момент 6,5%) привлекает рискованных инвесторов к операциям керри-трейд. Интерес к ним особенно возрастает в периоды стабильности на рынках. В этом отношении также проявляется сходство с рублём.

Аномальное падение корреляции произошло во 2 половине 2014 – 1 половине 2015 г. Очевидно, это было связано со спецификой уже упомянутого банковского кризиса в России.

Таким образом, из анализа многолетних данных следует, что обратная корреляция между рублём и нефтью преувеличена и наиболее чётко проявляется только в периоды биржевой паники, когда наблюдается явный дефицит валюты. В остальное же время намного более важным фактором выступает готовность инвесторов работать с рискованными активами, к которым относятся как активы стран БРИКС (в том числе России), так и нефть. И не забываем иметь в виду политику Минфина, который держит курс на планомерную девальвацию рубля как единственное средство от быстрого обвала слабеющей российской экономики.

Всем профита!

(8 оценок, среднее: 4,50 из 5)

(8 оценок, среднее: 4,50 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

На мой взгляд первая фраза статьи , а именно (в отличие от резервных валют, обеспеченных экономическим потенциалом и высокой капитализацией фондовых рынков стран-эмитентов, роль рубля в мировой экономике крайне незначительна...) отвечает на поставленный вопрос, от чего зависит курс рубля в большей степени. Слабая экономика России и является главным элементом, который не делает рубль сильной и конкурентной валютой мирового рынка. На примере экономики Китая убеждаемся каким образом можно сделать национальную денежную единицу твёрдой, конкурентной и снизить валютные риски! И хотя Китайский юань не стал полноправной мировой валютой, но ожидания того,что это может произойти разделяют многие аналитики. А валютные поступления от продажи нефти и создание резервных запасов при наличии слабой экономики, на мой взгляд, не гарантируют стабильность курса рубля по отношению к сильным валютам. Только экономический подъём и рост ВВП при снятии всяких ограничений для иностранных инвесторов возможно несколько стабилизируют и укрепят курс рубля по отношению к основным мировым валютам.