Акции Русала в моём портфеле: краткий обзор

Акции компании Русал принадлежат к тем популярным бумагам, по которым поступает много вопросов от подписчиков. Поскольку я сам держу их в портфеле, всегда с интересом анализирую эту компанию. Давайте обсудим, насколько они подойдут для долгосрочного инвестирования. Разумеется, эта статья не является индивидуальной инвестиционной рекомендацией.

Русал – краткий обзор эмитента

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяКомпания была основана Олегом Дерипаской сравнительно недавно – в 2000 году. Крупнейшим в мире производителем алюминия компания стала в 2007-м благодаря многочисленным слияниям, в т. ч. и с зарубежными конкурентами. IPO состоялось в 2010 году на бирже Гонконга. На Московской акции появились в 2015-м (тикер RUAL).

Мажоритарным акционером является En+, которой принадлежит более 50% Русала. В 2008 году ею же было приобретено за счёт долларового кредита свыше 27% акций Норникеля. Примечательно, что на сегодняшний день капитализация Русала немногим превышает стоимость его же доли в Норникеле.

На протяжении всей своей истории компания наращивала активы и объемы выпуска. Около 14 лет велось строительство Тайшетского алюминиевого завода. Первая очередь производства запущена 17.12.2021 г. Выход предприятия на полную мощность ожидается в 2023 году. Основными преимуществами этого завода станут меньшая себестоимость продукции и низкий углеродный след за счёт питания от гидроэлектростанции. Кроме того, он позволит Русалу существенно увеличить объем продаж. Не менее важен и Богучанский алюминиевый завод, первая линия которого введена в 2019 году.

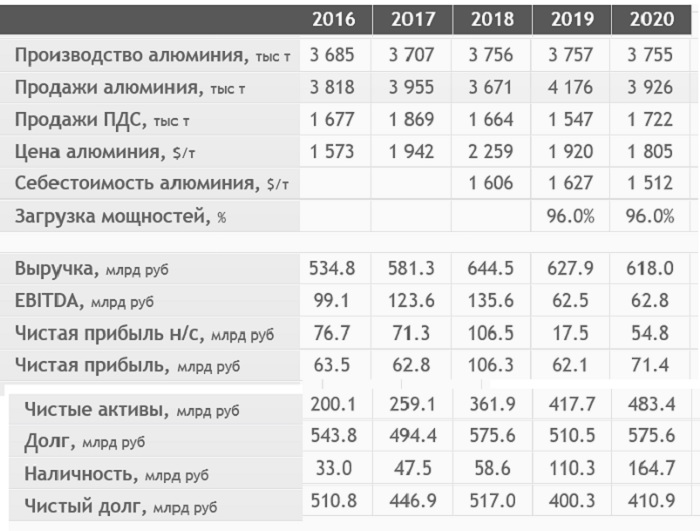

Основные финансовые показатели:

На сегодня большая часть выручки – прибыль от продажи алюминия. Также компания реализует глинонозем и готовую продукцию из металла (фольга и др.). Основные производственные мощности находятся в России (11 заводов), объем выпуска около 3,8 млн т в год. Среди активов компании есть и заграничные объекты. Главный рынок сбыта – Европа. На его долю приходится около 55% поставок. На Россию и СНГ – 22%.

Основные конкуренты Русала, сопоставимые по уровню капитализации и производственным мощностям:

- Aluminum Corp of China;

- Norsk Hydro;

- China Hongqiao Group;

- Alcoa.

Главный недостаток компании – высокая долговая нагрузка (чистый долг $4.1 млрд на 30.06.2021 г). В июне 2021 года Русал наряду с другими металлургами пострадал от введения новых экспортных пошлин на металлы. Потери компании оцениваются в 11% от годовой EBITDA, Однако я продолжаю держать бумагу в портфеле, поскольку рентабельность производства алюминия позволяет справиться с издержками.

Как купить акции Русала

Акционерный капитал Русала состоит из обыкновенных акций, обращающихся на Московской и Гонконгской биржах. Совершить сделку на Мосбирже (тикер RUAL) можно через любого российского брокера. В одном лоте 10 ценных бумаг. Режим торгов, как и у всех акций, Т+2.

Из графика видно, что в котировках наметился сильный восходящий тренд. Его основные причины:

- рост цен на алюминий, начавшийся во второй половине 2020 года;

- ослабление курса рубля (Русал выигрывает от этого как экспортер);

- перспективы сокращения долга компании за счёт дивидендов от Норникеля.

Русал длительное время считался недооцененной компаний. По данным за 1 полугодие 2021-го его мультипликаторы были равны:

- Р/Е – 5;

- P/S – 1,6;

- ROE – 31%;

- Debt/EBITDA – 2.

Из этих цифр можно сделать вывод, что по фундаментальным показателям бумага имеет приемлемые уровни для покупки.

Акции Русала – перспективы и риски

Запуск Тайшетского завода позволит Русалу увеличить объём производства алюминия примерно на 11% в год. Углеродный след новой продукции будет одним из самых низких в мире. Именно это предприятие должно стать основой экспорториентированных активов после ожидаемого разделения производственных мощностей Русала на «низкоуглеродные» и «высокоуглеродные». Не исключается даже проведение IPO новой компании на Мосбирже, а затем и в Европе. Конкретные параметры разделения пока не озвучены. Идёт проработка вариантов между основными акционерами.

Еще один интересный момент – взаимоотношения с Интерросом. В марте 2021 года достигнуто соглашение о том, что Русал получит долю в 14% от Быстринского проекта после его выделения из Норникеля. При этом актив может быть продан В. Потанину за $570 млн, что позволит Русалу снизить чистый долг. Однако весь процесс может занять до двух лет. На момент написания статьи переговоры с Интерросом находились в стадии заморозки. Вопрос о дивидендах за 2021 год также пока висит в воздухе.

Я продолжаю держать акции Русала, поскольку его доля в Норникеле по-прежнему представляет интерес. Но не считаю разумным для себя менять размер позиции до того момента, как будут известны итоги соглашения с Интрерросом по поводу дивидендов Норникеля. Еще один риск для Русала – рост налоговой нагрузки в связи с увеличением НДПИ. Разумеется, динамика акций напрямую связана с ценами на алюминий. Если восходящий тренд будет переломлен, и котировки пойдут вниз, положение компании ухудшится.

Подводим итоги

Русал фактически является наследником всей алюминиевой промышленности СССР. Это сильная компания с богатыми ресурсами, активно идущая по пути технической модернизации. Но долгосрочная ситуация на рынке алюминия не может быть просчитана на годы вперед. Многое зависит и от судьбы акционерного соглашения с Норникелем.

Расскажите в комментариях, насколько, по вашему мнению, перспективны акции Русала.

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.