Итоговый отчет по публичным инвестициям в 2020 году

Долго саботировал написание годового отчета по инвестициям. Подсчитал результаты еще во время новогодних праздников и сделал выводы для себя, а вот писать совсем лень. Сразу скажу, что 2020 год стал рекордным по прибыли как для публичного, так и непубличного портфелей. По большому счету полученной прибыли хватит, как минимум, на несколько лет жизни в любой точке планеты. Возможно, сейчас самое время зафиксироваться и вывести эти деньги. Но так действительно большой капитал, хотя бы в 1 млн долларов, не сделать?

Несмотря на пандемию, я с семьей продолжил путешествовать, хоть и в более спокойном темпе. Год начался во Вьетнаме, дальше была Индия, локдаун, возвращение в Россию, переезды по 2–3 месяца Анапа–Питер–Анапа. В ноябре мы укатили жить в Египет (Дахаб), откуда я сейчас и пишу этот отчет. Уже в феврале планируем вернуться в Россию и попробовать найти жилье: есть желание осесть на долгий срок в одном месте. Среди вариантов: аренда загородного дома в Ленобласти, апартаментов в Сочи либо дома в эко-поселениях Краснодарского края. Кстати, у кого есть опыт по двум последним вариантам, буду рад услышать ваш отзыв в личке.

Итоги инвестиций в 2020 году

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяОбщие итоги года по активам я уже подводил в прямом эфире, на ютуб-канале можно посмотреть записи:

Прошедший год ознаменовался двумя основными событиями, оказавшими влияние на мировую экономику. Это эпидемия вируса, известного как SARS–CoV–2, и президентские выборы в США. Первичный шок, накрывший фондовые биржи, пришёлся на февраль–март. Глубина просадки индекса S&P 500 достигла в моменте 35% относительно февральских максимумов.

Принятие жёстких карантинных мер в промышленно развитых странах привело к резкому спаду ВВП во 2-м квартале. ФРС США и ЕЦБ приняли меры по поддержке экономики и рыночной ликвидности, не имевшие аналогов в истории. Так, общая стоимость активов на балансе ФРС к началу июня достигла $7,1 трлн, что на $3 трлн превысило уровень начала февраля.

Эта сумма была предоставлена в ходе операций РЕПО под залог ценных бумаг, что сразу же отразилось на темпах роста фондового рынка. В результате рост индекса S&P 500 за 2020 г. составил почти 16%, т. е. перекрыл мартовский обвал с хорошим запасом. Рост индекса NASDAQ оказался ещё больше: свыше 42%. Благодаря карантинным мерам, в выигрыше остались IT-компании. В марте тяжелым, но правильным решением была покупка акций на просадках.

Мобильные гаджеты, софт для удалённой работы, цифровое телевидение – именно эти отрасли развивались опережающими темпами, особенно в первом полугодии. Избыток свободных денег спровоцировал не только мощное ралли, но и ослабление доллара США против большинства валют. Пара EUR/USD прибавила к концу года 15% против мартовских минимумов.

Готовность инвесторов к риску была истолкована многими аналитиками как результат успешных испытаний вакцин от Pfizer, Moderna и AstraZeneca. Однако широкий охват населения Земли вакцинацией возможен в лучшем случае к середине 2021 г. Кроме того, наблюдался повышенный спрос на золото (годовой рост цены на 25%), а ведь золото, по мнению большинства, это защитный актив. На самом же деле главным фактором был избыток стимулов от ФРС и ЕЦБ, буквально заливший финансовые рынки. К тому же, отказ Д. Трампа признать победу Д. Байдена на президентских выборах в США привёл к осложнениям обстановки в стране.

Локдауны в Штатах и Западной Европе, закрытие границ и жёсткие ограничения на международное авиасообщение больно ударили по рынку нефти. Так, 20 апреля во время торгов на NYMEX котировки поставочного фьючерса на американскую нефть WTI падали ниже нуля. Это было связано с заполненностью нефтехранилищ терминала в Кушинге, из-за чего в случае физической поставки отгружать нефть было некуда. Как следствие, в моменте цена фьючерса с поставкой в мае падала до минус 40$.

Дополнительным понижающим фактором выступил демпинг Саудовской Аравии, стремившейся монополизировать рынки Китая и Западной Европы. Минимальные спотовые цены на Brent колебались между 10 и 20$ за баррель. Новое соглашение стран – поставщиков нефти в формате ОПЕК+, вступившее в силу 1 мая, позволило стабилизировать цены, подтянув котировки Brent к уровням вокруг 45$ за баррель. Поражение Д. Трампа на президентских выборах кратковременно продавило цену до 35$. В дальнейшем «фактор вакцины» формально стал поводом для традиционного рождественского ралли.

Российский рынок

В России наблюдался массовый приток частных инвесторов на фондовый рынок. За 2020 г. их число выросло на 4,7 млн чел., т. е. более чем в два раза, и больше, чем за все предыдущие годы, вместе взятые. К концу 2020-го инвесторами стали 10% экономически активного населения России. За год было открыто более 1,6 млн ИИС.

Основной драйвер этого процесса – потеря привлекательности банковских депозитов. Они уже не могли спасти рублёвые сбережения от инфляции. Если на начало 2020-го ключевая ставка ЦБ РФ составляла 6,25%, то к концу года она была снижена до исторического минимума в 4,25%. В то же время инфляция, по данным Росстата, за 2020 г. достигла 4,9%. Для большинства населения продовольственная корзина подорожала ещё более существенно.

Огромную выгоду получили инвесторы, пришедшие на рынок на мартовских минимумах. Индекс Мосбиржи, просевший в моменте до 2097 пунктов, к концу года отрос до рекордных 3289. И это – несмотря на весенний обвал биржевых цен на нефть. Инфраструктура биржи оказалась не готова к отрицательным котировкам. Это привело к банкротству ряда частных инвесторов, потерявших в сумме более 1 млрд руб. Что касается реальных котировок, минимальные цены на российскую нефть Urals опускались до 10$.

Для рубля 2020 г. оказался неудачным. Курс USD/RUB упал на 20% (с 62 до 74,4). Среди причин – резкое падение экспортных доходов, ожидание новых санкций со стороны США, а также снижение ключевой ставки Центробанка. Небольшую поддержку рублю оказало падение потребительской активности, ограничившее спрос на валюту со стороны импортёров. Тем не менее, рубль оказался в числе валют-аутсайдеров.

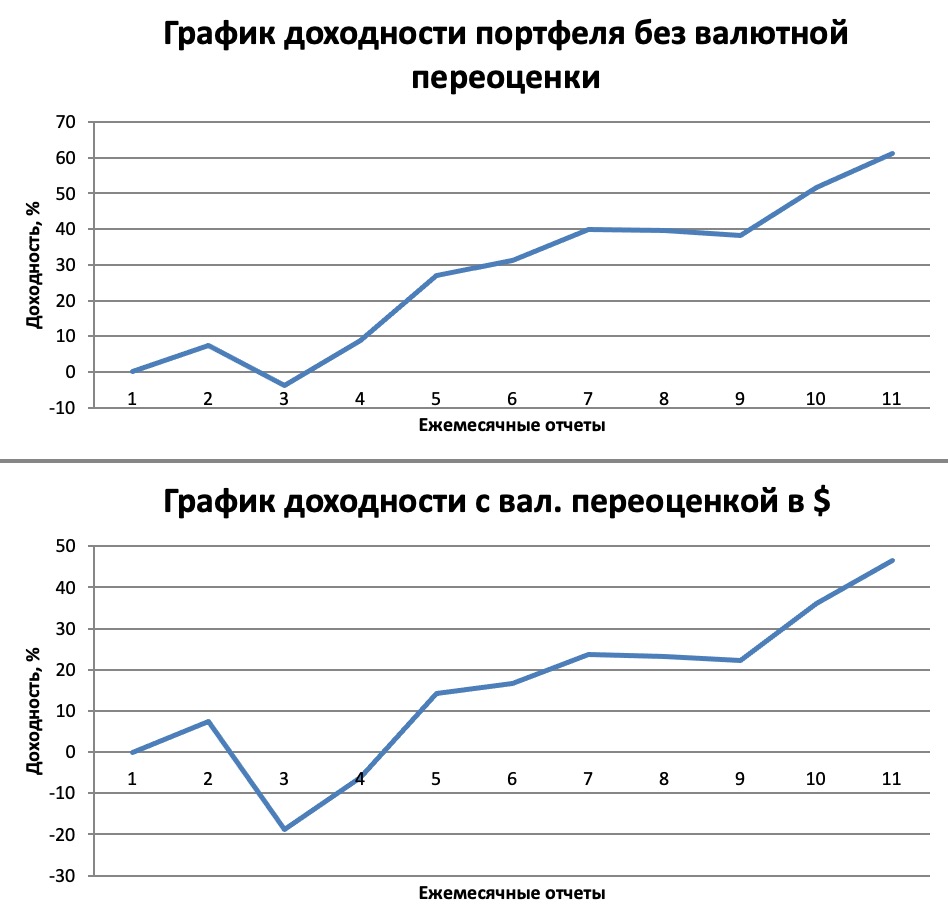

Результаты публичного портфеля

Справедливости ради, вот табличка с отчетом по публичному портфелю за декабрь, т. е. финишное состояние портфеля в 2020 году:

| Начало периода | Конец периода | Прибыль, $ | Доход, % | Примечание | |

| Индивидуальный инвестиционный счет в Финам | |||||

| АФК Система | 3182,7 | 2970,1 | -212,6 | -6,7 | |

| Петропавловск | 957,6 | 1074,1 | 116,6 | 12,2 | |

| Ленэнерго, АП | 5231,0 | 5269,0 | 37,9 | 0,7 | |

| Акции Газпром | 3201,9 | 3745,7 | 543,8 | 17,0 | |

| ФСК | 588,3 | 652,2 | 63,8 | 10,9 | |

| Распадская | 4210,1 | 4485,4 | 275,3 | 6,5 | |

| Золото FXGD | 1590,3 | 1644,1 | 53,8 | 3,4 | |

| 1891,4 | 1707,6 | -183,8 | -9,7 | ||

| CургутНефтегаз пр. | 2063,0 | 2168,0 | 105,0 | 5,1 | |

| Русал | 3080,2 | 2748,1 | -332,1 | -10,8 | new |

| Фонд Первичных Размещений | 7218,9 | 8361,7 | 1142,8 | 15,8 | new |

| Итог | 33215,4 | 34826,0 | 1610,5 | 4,8 | |

| Тинькофф Инвестиции | |||||

| Акции Tinkoff Bank | 2110,0 | 2250,0 | 140,0 | 6,6 | дивиденды |

| Итог | 2110,0 | 2250,0 | 140,0 | 6,6 | |

| Криптовалюты | |||||

| Bitcoin | 2243,0 | 3268,0 | 1025,0 | 45,7 | |

| Участие в IPO (см. таблицу ниже) | |||||

| Участвовал в 9 новых IPO | 8483,81 | 10134,14 | 1650,3 | 19,5 | |

| Итого | 46052,2 | 50478,1 | 4425,9 | 9,6 | |

Табличка результатов по инвестициям в IPO американских компаний, в декабре поучаствовал аж в девяти размещениях:

| Дата заявки | IPO тикер | Начало периода | Конец периода | Прибыль, $ | Доход, % |

| 14.09.2020 | OM | 189,78 | 160,5 | -29,3 | -15,4 |

| 14.09.2020 | FROG | 279,2 | 266,76 | -12,4 | -4,5 |

| 15.09.2020 | AMWL | 234 | 243 | 9,0 | 3,8 |

| 15.09.2020 | SUMO | 104 | 123,88 | 19,9 | 19,1 |

| 16.09.2020 | U | 604 | 612 | 8,0 | 1,3 |

| 23.09.2020 | GDRX | 529,2 | 560 | 30,8 | 5,8 |

| 25.09.2020 | PRLD | 207,36 | 284 | 76,6 | 37,0 |

| 01.10.2020 | LUNG | 441,92 | 544 | 102,1 | 23,1 |

| 02.10.2020 | CCCC_IPO | 171,6 | 165 | -6,6 | -3,8 |

| 09.10.2020 | STTK_IPO | 192,6 | 312 | 119,4 | 62,0 |

| 15.10.2020 | ARRY | 410,4 | 387 | -23,4 | -5,7 |

| 16.10.2020 | EAR | 400 | 352 | -48,0 | -12,0 |

| 21.10.2020 | MSP | 588 | 567 | -21,0 | -3,6 |

| 22.10.2020 | MCFE | 672 | 672 | 0,0 | 0,0 |

| 23.10.2020 | FHTX | 101 | 101 | 0,0 | 0,0 |

| 28.10.2020 | ROOT | 350 | 300 | -50,0 | -14,3 |

| 20.11.2020 | MRVI | 1026,75 | 1036 | 9,3 | 0,9 |

| 24.11.2020 | OZON | 320 | 328 | 8,0 | 2,5 |

| НОВЫЕ | |||||

| 03.12.2020 | KNTE | 240 | 468 | 228,0 | 95,0 |

| 04.12.2020 | SEER | 190 | 570 | 380,0 | 200,0 |

| 09.12.2020 | AL | 126 | 414 | 288,0 | 228,6 |

| 09.12.2020 | DASH | 306 | 426 | 120,0 | 39,2 |

| 10.12.2020 | CERT | 230 | 330 | 100,0 | 43,5 |

| 10.12.2020 | ABCL | 120 | 240 | 120,0 | 100,0 |

| 16.12.2020 | UPST | 120 | 240 | 120,0 | 100,0 |

| 16.12.2020 | WISH | 168 | 126 | -42,0 | -25,0 |

| 16.12.2020 | BCAB | 162 | 306 | 144,0 | 88,9 |

| Итого | 8483,81 | 10134,14 | 1650,3 | 19,5 | |

Кратко по компаниям портфеля

АФК Система – один из лидеров российского фондового рынка по итогам 2020 г. За год рост акций составил 88%. Одним из драйверов роста стала дочерняя компания холдинга – Биннофарм Групп, создатель вакцины «Спутник V». Внёс свой вклад и онлайн-ретейлер OZON. В ходе успешного IPO ему удалось привлечь $1,27 млрд. Продажа доли в «Детском мире» принесла Системе 16,8 млрд руб. Тем не менее, чистый убыток, приходящийся на акционеров, за 9 месяцев составил более 7 млрд руб. против прибыли около 21 млрд руб. в 2019 г. По прогнозу УК «Арсагера», годовые дивиденды могут составить 0,26 руб. на 1 акцию (доходность 0,8%).

Корпоративный конфликт в компании Petropavlovsk набирает обороты. Группа «Южуралзолото», владеющая 24% акций, сформировала альянс с несколькими крупными акционерами. Благодаря этому она стала крупнейшим акционером Petropavlosk и вывела основателя компании П. Масловского из состава директоров. Временным исполнительным директором был назначен М. Мещеряков, что вызвало протест как в самой компании, так и среди акционеров. После череды взаимных угроз и обвинений, в декабре 2020 г. в качестве компромисса новым исполнительным директором был назначен Д. Александров.

В конце декабря П. Масловский был арестован по обвинению в растрате средств почти на 100 млн руб. Несмотря на создавшуюся ситуацию, акции Petropavlovsk в течение 2020 г. выросли на Лондонской бирже в 2,5 раза. Этому способствовали активные покупки золота в резерв Центробанка и рост мировых цен на него. Тем не менее, конфликт между группами акционеров привёл к срыву отчёта за 3 квартал.

По дивидендам Ленэнерго преф за 2020 г. уже есть понимание того, что они будут около 15 руб. за акцию. Это соответствует доходности 10%, что является сильным уровнем поддержки для котировок.

Для Газпрома 2020-й сложился неудачно. По прогнозу компании, соотношение чистый долг/EBITDA по итогам года будет близко к 3. Дивидендная политика Газпрома предполагает достичь распределения в 50% от чистой прибыли. Но для этого соотношение долг/EBITDA не должно превышать 2,5. Кроме того, из-за резкого снижения спроса и падения цен на газ за 9 месяцев был зафиксирован чистый убыток более 200 млрд руб., что ставит под вопрос сам факт достижения прибыли по итогам года.

Оптимизм инвесторов вызвало завершение строительство газопровода СП–2 в экономической зоне Германии. Однако в конце декабря палата представителей Конгресса США отклонила вето Д. Трампа на оборонный бюджет. Таким образом, с 01.01.2021 вступили в силу санкции, запрещающие иностранным компаниям предоставлять услуги по тестированию, инспектированию и сертификации трубопровода СП–2. Им дано 30 дней на то, чтобы покинуть проект. Завершение строительства трубопровода и ввод его в эксплуатацию вновь сдвигаются на неопределённый срок.

Согласно прогнозу Открытие Брокер, дивиденды ФСК ЕС за 2020 г. составят 1,8 коп. на 1 акцию. Это соответствует доходности в 7,8%.

В минувшем году Распадская стала владельцем 100% капитала АО «ОУК «Южкузбассуголь». Стоимость сделки составила 67,7 млрд руб. Она была одобрена в декабре общим собранием акционеров. Объединённая компания стала крупнейшим производителем коксующегося угля в России. Как результат, акции Распадской прибавили за год 46%, причём, большая часть роста пришлась на ноябрь.

Согласно отчёту Сургутнефтегаза за 9 месяцев по РСБУ, выручка компании снизилась на 35% относительно 2019 г. Тем не менее, чистая прибыль выросла в 7,8 раз благодаря курсовой переоценке валютных запасов. По прогнозу УК Арсагера, дивиденды за 2020 г. должны составить 6,14 руб. на 1 акцию. Это соответствует доходности в 16,6%. Думаю, что как только розничные инвесторы увидят эту цифру в дивидендных календарях и рекомендациях брокеры, акции могут вырасти еще на размер дивидендов.

P.S.

В 2020 году я начал активно вести Инстаграм, где в сторис рассказываю о своих сделках, обязательно подписывайтесь. Было бы глупо ожидать такой же высокой доходности и в наступившем году, но все же сделаю предположение, что в 2021-м у нас будет много возможностей для создания пассивного дохода. Чего всем и желаю. Будет интересно увидеть в комментариях ваши результаты инвестиций за 2020 год.

Всем профита!

(6 оценок, среднее: 4,33 из 5)

(6 оценок, среднее: 4,33 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

отличный результат Антон! что тут еще сказать

Я не понимаю откуда получилась цифра в 61 и 46% за год. Если по таблице максимальная прибыль в криптовалюте 45%, а по другим отраслям и того меньше. Как тогда получилось 61%?

Вы не внимательно читали, таблица это отчет за декабрь. Отчет же за год, т.е. я собрал данные со всех отчетов и скалькулировал их, вы можете сделать самостоятельно для перепроверки.