Акции Activision Blizzard – независимый обзор и анализ перспектив

В последние годы индустрия видеоигр ‒ это крупная, устойчивая и быстрорастущая отрасль, которая все еще имеет значительный потенциал расширения. В этой связи, на мой взгляд, особенно интересно выглядят акции компании Activision Blizzard (ATVI) ‒ одного из лидирующих представителей этой сферы.

Activision Blizzard: краткий обзор бизнеса

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяХотя Activision Blizzard представляет собою зрелый устоявшийся бизнес, чьи игры существуют уже много лет, компания сохраняет высокие темпы роста продаж, больше похожие на стартап. По увеличению выручки за 2019–2020 финансовый год Activision Blizzard входит в топ самых быстрорастущих компаний, выпускающих видеоигры.

Activision Blizzard была образована в 2008 году в результате слияния издателей видеоигр Activision и Blizzard. В настояще время Activision Blizzard ‒ это крупнейшая компания по производству программного обеспечения для видеоигр по размеру выручки, чьи акции включены в индекс S&P 500, а это само по себе говорит о многом.

Компания состоит из трех основных подразделений. King Digital разрабатывает и издает, в основном, мобильные игры, Activision сосредоточена на разработке консольных игр, а Blizzard ‒ на компьютерных. Издателю принадлежат известные игровые франшизы, включая Call of Duty, World of Warcraft, Diablo, Hearthstone, Overwatch и Candy Crush, а также Activision Blizzard является одним из лидеров в области киберспорта.

4 мая Activision Blizzard опубликовала сильную финансовую отчетность за первый квартал 2021 года. Результаты превзошли прогнозы, чему способствовал уверенный рост во всех подразделениях компании. Объем продаж по GAAP составил $2,28 млрд (+27% г/г), при прогнозе $2,02 млрд, чему способствовало успешное развитие франшизы Call of Duty, а квартальная прибыль на акцию ‒ $0,79 (+22% г/г), при прогнозе $0,59. Денежные потоки от операционной деятельности составили $844 млн (+470% г/г).

Благодаря введению новых игровых режимов и мобильным возможностям, Call of Duty в этом квартале насчитывала более 150 млн активных пользователей в месяц (втрое больше, чем два года назад), добавив $1,12 млрд выручки к результатам Activision Blizzard. В первом квартале активные пользователи (MAU) Call of Duty выросли на 40% в годовом исчислении, а выручка в этом сегменте увеличилась на 72%. В дополнение к успеху Call of Duty, King и Blizzard также сообщили о положительном росте доходов (+7% г/г и +22% г/г соответственно) и помогли Activision Blizzard добиться рекордно высокого уровня операционной прибыли в первом квартале ‒ $795 млн (+30% г/г).

Доля доходов Activision Blizzard от цифровых каналов продаж (подписки, продажи обновлений внутриигрового контента, микротранзакции и другой загружаемый контент) выросла с 76% от общей выручки в 2019 году до 82% в 2020-м. Цифровые продажи означают намного меньшую стоимость упаковки дисков с играми, что и привело к рекордной операционной прибыли для производителя игр. Этот сдвиг значительно улучшил операционную маржу Activision. В первом квартале цифровые продажи составили 88% от общей выручки, в результате чего операционная маржа по GAAP достигла 35%. В этом смысле компания находится в той же лиге, что и крупные технологические гиганты, такие как Alphabet и Facebook.

С 2010 года компания стабильно выплачивает и увеличивает дивидендные выплаты со среднегодовым темпом более 10%. Текущий коэффициент дивидендных выплат (Payout Ratio) ‒ 13,7% от чистой прибыли ‒ оставляет простор для дальнейшего продолжения подобной дивидендной политики. При текущей цене акции в $97, форвардная годовая дивидендная доходность составляет 0,48%, частота выплат ‒ ежегодная. На мой взгляд, учитывая размер и частоту дивидендных выплат, инвесторам, ориентированным в первую очередь на дивидендный доход, акция навряд ли будет интересна. Тем не менее, для долгосрочного инвестора хоть и небольшие, зато стабильно растущие дивиденды, будут приятным дополнением к хорошо растущей акции.Фундаментальные мультипликаторы и теханализ акций ATVI

На данный момент Activision Blizzard торгуется с разумным форвардным соотношением цены к прибыли (Forward P/E), равным 22, который вполне обоснован прогнозами 60%-го роста EPS до $4,45 по итогам 2022 финансового года. Для сравнения, у таких крупных конкурентов в игровой сфере, как Microsoft и Tencent, данный показатель составляет 30 и 34 соответственно, средний же по телекоммуникационному сектору Forward P/E = 24.

Если же посмотреть на свободный денежный поток компании за 12 месяцев (сумма реальных средств, которую генерирует компания), то FCF сейчас составляет примерно $2,9 млрд ‒ вдвое больше, чем год назад. Однако, несмотря на высокие финансовые показатели, акции Activision Blizzard в настоящее время торгуются с соотношением цены и свободного денежного потока (P/FCF) чуть выше 26 ‒ по-видимому, также разумная оценка по сравнению с показателями роста компании и средним P/FCF по сектору около 39.

На основании анализа стоимостных фундаментальных мультипликаторов, при текущих ценовых уровнях акции Activision Blizzard выглядят вполне разумно оцененными.

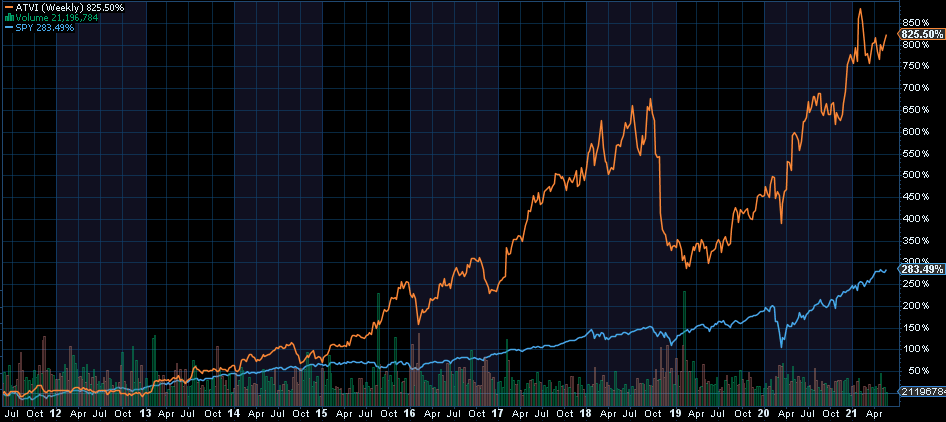

На длинном горизонте акция уверенно опережает рынок: общая доходность за год составила +34%, за 5 лет +153%, за 10 лет +82%.

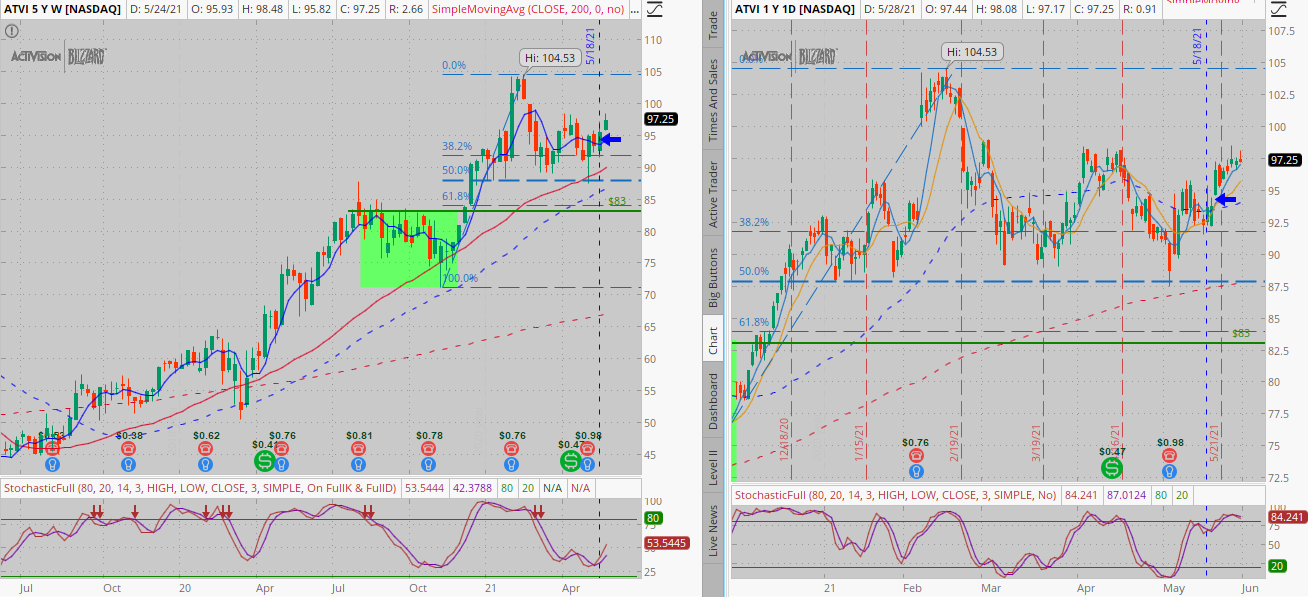

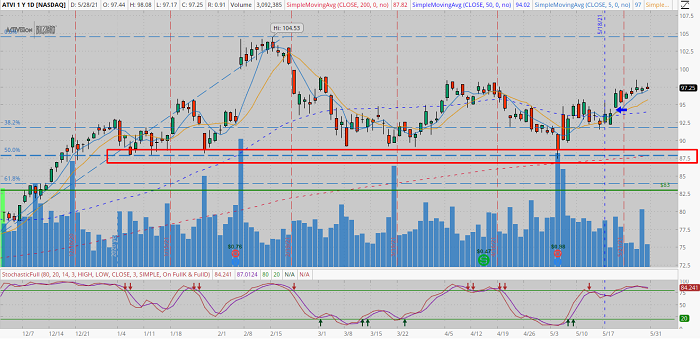

По теханализу акция устанавливает более высокие минимумы и максимумы на недельном графике. Это означает, что у неё есть здоровый долгосрочный восходящий тренд. Линии стохастика в благоприятном для покупки положении. Прорыв локального сопротивления текущего торгового диапазона на уровне $98 может привести к обновлению годового плюс исторического максимума.

Перспективы акций Activision Blizzard

- Популярность видеоигр растет. Социальные ограничения, вызванные пандемией Covid-19, усилили игровые тенденции повсеместно, поскольку люди были вынуждены оставаться дома. Годовой доход мировой игровой индустрии приближается к $150 млрд, что значительно превышает совокупную долю кино и музыки. По оценкам, в 2015 году во всем мире было 1,3 млрд игроков, и это число удвоилось за последние пять лет.

- По данным NPD Group, расходы на видеоигры в США в первом квартале 2021-го подскочили на 30% по сравнению с аналогичным периодом прошлого года и достигли $14,92 млрд. Мировые же доходы от видеоигр могут достичь $189,3 млрд в 2021 году, в результате чего общее количество игроков во всем мире достигнет 2,8 млрд. А предполагаемый размер глобальной аудитории киберспорта в 2021-м составит около 495 миллионов, что превосходит мировую аудиторию по многим традиционным видам спорта.

- В настоящее время мобильные устройства становятся крупнейшим игровым рынком в мире. В ответ на эту тенденцию Activision Blizzard собирается перевести все свои франшизы в мобильные форматы. Они уже продвинулись в этом направлении с играми Call of Duty Mobile (общее количество загрузок в первом квартале 2021 г. превысило 500 миллионов) и Diablo Immortal. Но компания планирует продвигать эти инициативы еще дальше, чтобы захватить большую часть рынка мобильных игр стоимостью $77 млрд.

- Помимо того, что Activision стала крупнее и прибыльнее, за последние несколько лет она сделалась более предсказуемой. Постоянный поток релизов контента в рамках франшиз превратил игры в услугу по подписке, а не в разовую покупку. Это изменение снижает зависимость издателя от графика выпуска игр и обеспечивает более стабильный, постоянный поток доходов на протяжении всего жизненного цикла игры. Это снижает риск того, что единственный провал по выручке сумеет подорвать прибыль всего финансового года.

- Компания может похвастаться большим объемом кэша на счетах ‒ более 9 миллиардов долларов. Но вместо того, чтобы выкупать акции, как это сделали бы многие традиционные компании с большим запасом денег, Activision взяла на себя обязательство реинвестировать обратно в бизнес для роста. Для этого к концу следующего года компания собирается нанять еще 2000 разработчиков в свои студии.

- Согласно прогнозам, Activision Blizzard по-прежнему имеет хорошие возможности для достижения отличных финансовых результатов до конца текущего года и в 2022-м. Даже с учетом рекордного скачка в прошлом году, руководство повысило свой годовой прогноз по выручке до $8,37 млрд (предыдущий прогноз $8,23 млрд) и по прибыли на одну акцию до $2,91 (предыдущий прогноз $2,83). Во втором же квартале 2021 г. Activision ожидает чистую выручку на уровне $2,14 млрд, а прибыль на акцию ‒ $0,81. В целом руководство компании оптимистично в отношении достижения цели ‒ 1 млрд MAU в ближайшие несколько лет, по сравнению с текущими 435 млн.

Резюме

Мировая популярность видеоигр, вероятно, продолжит расти в ближайшие десятилетия, предоставляя ведущим издателям игр множество возможностей для привлечения новых игроков и расширения продаж как на развитых, так и на развивающихся рынках.

Несмотря на то, что Activision Blizzard показала отличные результаты за последние 12 месяцев, отчасти из-за пандемии COVID-19, у этой компании есть хорошие перспективы долгосрочного роста. Call of Duty Mobile, Warzone и лига киберспорта все еще находятся на ранней стадии становления, и если Activision Blizzard сможет успешно реализовать стратегию в отношении мобильных и ключевых франшиз, изложенную руководством, это должно стимулировать рост прибыли, по крайней мере, в течение следующих нескольких лет, если не дольше.

Я вижу Activision как компанию, торгующуюся по разумной цене, которая, похоже, готова к устойчивому росту. Для себя допускаю вход в позицию по текущей цене (не рекомендация). Хотя, если бы рынок предоставил дисконт в 10–15% и позволил войти возле уровня поддержки, то это было бы идеально.

Главный риск для компании – вероятные прорывные успехи у конкурентов и возможное снижение выручки на фоне перехода населения на офлайн по мере вакцинации.

Как вы относитесь к перспективам игровой отрасли?

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.