Что нужно знать инвестору о рейтинговых агентствах

Начну с определений рейтингового агентства (далее для краткости буду писать РА): что это и чем они занимаются. Это большие консалтинговые компании, которые проводят комплексную оценку кредитоспособности, финансовой устойчивости, а также качества управления публичных компаний и целых стран (суверенные рейтинги), регионов и крупных муниципалитетов. Отчеты об оценке не ограничиваются делами внутри компании или страны. Для комплексного анализа, необходимы прогнозы макроэкономических тенденций, конъюнктуры рынка, а также способности оцениваемого субъекта противостоять неблагоприятным внешним факторам.

Международные рейтинги

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяПо результатам аудита объекту проверки присваивается рейтинг, условные обозначения самых популярных рейтинговых агентств изображены на картинке ниже. Принцип у всех рейтингов один: чем ближе к началу алфавита, тем лучше; чем меньше букв, тем хуже. Для привлекательности долговых бумаг большое значение имеет не только сам рейтинг, но и прогноз по его изменению: позитивный, стабильный, негативный. Есть еще классическое правило, о котором стоит упомянуть: рейтинг компании не может быть выше суверенного рейтинга страны.

Опубликованными рейтингами руководствуются при принятии инвестиционных решений национальные и коммерческие банки, Международный валютный фонд, инвестиционные и пенсионные фонды, а также частные инвесторы. Это важно анализировать при размещении своих капиталов в ценные бумаги тех или иных эмитентов. Чем выше рейтинг, тем ниже риск для инвестора, стоимость заимствования для эмитента, и наоборот. Так, находящиеся в состоянии банкротства страны с рейтингом D — default (Греция в 2010, Аргентина в 1990 годы и др.) вынуждены были выпускать краткосрочные государственные облигации с доходностью 20-25% годовых. Такие бумаги игнорируются серьезными игроками, но для азартных спекулянтов здесь есть чем поживиться, на свой страх и риск. Выгода заключается в возможном выходе страны из рецессии, или в улучшении финансовых показателей отдельной компании. При высокой фиксированной ставке, спекулянт получает сверхдоходы.

Но и риск заморозить свои инвестиции надолго, при таком качестве ценных бумаг, очень высок. Крайне важно иметь публичный рейтинг для компаний, работающих на розничном финансовом рынке (банки, управляющие компании, пенсионные фонды, страховщики). Для них наличие высокого рейтинга — зачастую условие выживания, крупные клиенты выбирают партнеров в том числе исходя из рейтинговых оценок.

К сожалению, этого нельзя сказать о финансовых брокерах, которые не рейтингуются и никак не позиционируют это преимущество для развития своих брендов. Я это связываю с тем, что финансовые брокеры в России не являются публичными компаниями и не привлекают капитал на рынке корпоративного заимствования. Для них важнее подтвердить свою репутацию демонстрацией лицензий. Исключение составляют брокеры, входящие в банковские группы и размещающие у себя на сайте информацию о рейтингах материнских структур. Пример – Alfa Forex, БКС Форекс.

|  |

Открытие-брокер, напротив, не использует эту возможность: видимо, из-за того, что ФГ Открытие имеет более низкий рейтинг B+ от S&P. Чтобы получить аккредитацию и завоевать репутацию на международных рынках, РА необходимо соответствовать следующим требованиям:

- Независимость от государственных и корпоративных институтов;

- Признаваемая бизнесом и международным сообществом методика оценки;

- Наличие достаточных кадровых ресурсов для проведения полноценного анализа.

Теперь нам важно ответить на вопрос: зачем частные компании тратят большие деньги на РА и сознательно подвергают себя репутационному риску? Ведь аудит может привести к понижению рейтинга и удару по конкурентным позициям. Тем не менее большие публичные компании закладывают бюджеты на экспертизу РА, которая проводится «на автомате» ежегодно, независимо от того, благоприятный сейчас момент для оценки или нет. Ответ дам по пунктам, чтобы не упустить важных причин:

- Возможность привлекать инвестиции дешевле и без проблем реструктурировать текущие обязательства;

- Повышение стоимости и популярности корпоративных облигаций;

- Положительное влияние при повышении рейтинга на рост курсовой стоимости акций;

- Престиж, доверие клиентов, имидж прозрачной и открытой компании.

РА не только делают разовую оценку, но и постоянно контактируют с правительством оцениваемых стран и менеджментом компаний-клиентов. Заказывая оценку, экономические власти и собственники бизнеса рассчитывают не только на присвоение того или иного рейтинга, но и на экспертную помощь РА в исправлении проблем, обнаруженных в ходе исследования.

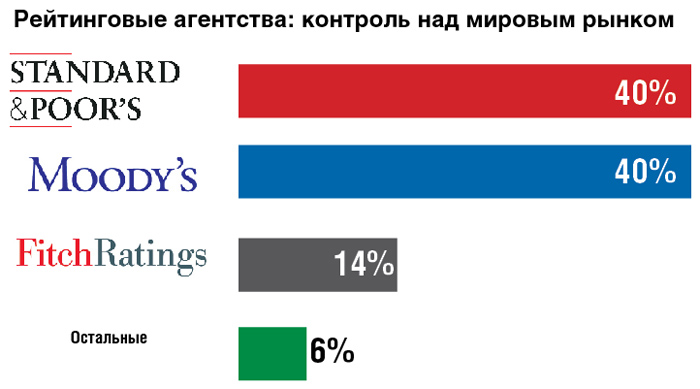

Большая тройка

В мире насчитывается более сотни рейтинговых агентств, но доминирующее положение в этом бизнесе уже второе столетие занимает так называемая большая тройка: американские Standard & Poor’s (S&P, основано в 1860 году), Moody’s (1900) и англо-американское Fitch Ratings (1913). Я предпочитаю отбрасывать конспирологические версии «засилья» американских компаний на этом рынке и нахожу для этого более понятное мне объяснение: рейтинговый бизнес родом из Америки и имеет там большие традиции. Сегодня большая тройка присутствует более чем в ста странах мира и собирает львиную долю заказов на финансовую аналитику. И, хотя их совокупная доля постепенно падает, трем агентствам принадлежит около 95% мирового рынка и конкурируют они по большей части между собой.

В Москве есть офисы всех трех агентств, аккредитованных в Центральном банке. Они имеют юридический статус филиалов зарубежных компаний, но с 13 июля 2017 года обязаны перейти на формат дочерней компании с российской юрисдикцией. Русскоязычные сайты агентств большой тройки, где можно познакомиться с аналитикой и поискать интересующие вас рейтинги, здесь:

- S&P — spratings.com/en_US/topic/-/render/topic-detail/spotlight-on-russia-and-cis;

- Moody’s — moodys.com/pages/default_ee.aspx;

- Fitch — fitchratings.com/site/russia.

Кроме многомиллиардных контрактов, большая тройка получает и многочисленные обвинения в политической ангажированности. Особенно это касается стран, чей кредитный рейтинг понижается до неприемлемого для инвесторов «мусорного» уровня. Так было с Грецией в 2009—2012 годах, с Россией в январе 2014. «Обиженные» клиенты аргументируют свои доводы тем, что РА – коммерческие компании, целью деятельности которых является прибыль. Сами РА и их адвокаты упирают на то, что независимый анализ можно доверять только частной компании, которая не подчиняется чиновникам и не участвует в геополитике.

Сомнения в достоверности анализа были подогреты и в самой Америке на волне кризиса 2007—2009 годов, когда эксперты большой тройки не дали своевременного прогноза ипотечного коллапса и банкротства ведущего банка Lehman Brothers. Они стали понижать рейтинги банков и корпораций уже постфактум, следуя за ситуацией, а не предупреждая её.

Более того, подвергались увольнениям сотрудники, открыто предупреждавшие о надвигающемся долговом кризисе. На РА большой тройки были наложены суровые штрафные санкции объемом в несколько миллиардов $, которые выплачиваются до сих пор. Получилась своего рода «проверка проверяющих», которая пошла на пользу всей индустрии. Классические методики были пересмотрены, требования к финансовым показателям клиентов ужесточены. Сегодня новая система, жестко регулирующая все финансовые институты, называется Базельской (по названию швейцарского города, в котором подписано международное соглашение).

В том числе усилена ответственность РА за присваиваемые ими рейтинги. Самым большим сдвигом можно считать новую тенденцию, когда за исследование платит не сам оцениваемый эмитент, а инвестор, который заинтересован в анализе этого эмитента.

Кризис способствовал выводу на сцену новых игроков, в том числе в Европе и Азии. Пожалуй, самым заметным примером является китайское национальное агентство Dagong. Китай, представляя вторую экономику мира и являясь вторым после США международным кредитором, заявил о своих правах на участие в рейтинговом процессе.

Однако китайцы, имея подконтрольную государству финансовую систему, пока в основном оценивают сами себя (благо, объемы позволяют), а на международном рынке продолжают пользоваться спросом все те же S&P, Moody’s и Fitch. Споры о степени объективности подобных решений не прекратятся никогда, но по-настоящему альтернативных компаний, имеющих такой же авторитет и квалификацию, на мировой финансовом рынке пока не появилось.

Импортозамещение на рынке рейтинговых услуг

Новые перспективы для отечественных агентств открылись в 2014 году, в рамках провозглашенной государством политики импортозамещения. Сыграли свою роль и санкции, когда из-за невозможности привлекать дешевую ликвидность на Западе, у отечественных компаний снизился спрос на услуги международных РА.

Под новые тенденции стала активно писаться законодательная база. Основным нормативным актом сегодня является Закон о деятельности кредитных рейтинговых агентств в РФ № 222-ФЗ от 13.07.2015, согласно которому все российские игроки на этом рынке ставятся под пристальный контроль Центрального банка. Международные рейтинговые агентства лишаются права отзывать у российских экономических субъектов рейтинги, присвоенные по национальной шкале. Таким образом, национальный рейтинг объявлен приоритетным по отношению к международному. Сравнительная таблица шкал оценки приведена ниже.

Кстати, долгосрочный кредитный рейтинг России сейчас повышен и выглядит так:

- S&P – BB+ прогноз позитивный;

- Moody’s – Ba1 прогноз стабильный;

- Fitch – BBB прогноз стабильный.

Оборотной стороной импортозамещения является сокращение присутствия международных агентств в России. Уже сейчас большинство функций передано специалистам в Нью-Йорке и Лондоне, московские офисы пустеют. Это необязательно значит, что большая тройка из России уйдет. В 2015 году то же самое говорилось о Visa и Mastercard, но они продолжили вести свой бизнес у нас. Сейчас большая тройка активно ведет процесс отзыва рейтингов по национальной шкале у более чем 150 российских эмитентов и у самой РФ. В прессе много сообщений об этом, но частным инвесторам я рекомендую отнестись к этому сдержанно: процедуры связаны с выполнением норм нового закона. Все ранее присвоенные международные рейтинги останутся в силе.

Из отечественных РА в настоящее время имеют аккредитацию ЦБ только два: АО «Рейтинговое агентство «Эксперт РА» raexpert.ru и АО «Аналитическое кредитное рейтинговое агентство (АКРА)» acra-ratings.ru. В стадии ожидания и исправления замечаний ЦБ находятся «Рус-Рейтинг» и Национальное рейтинговое агентство» (НРА). Включение в реестр Центрального Банка критично важно для российских РА. Без этого они не смогут вести полноценную деятельность. В частности, присваивать рейтинги банкам, а те, в свою очередь, не получат права привлекать государственные деньги.

Заключение

Подытожу финальные вопросы: насколько актуальны рейтинги при анализе эмитентов? Стоит ли доверять рейтингам большой тройки, особенно учитывая удар по их репутации после кризиса 2008 года? Как относиться к рейтингам, которые присваивают российские РА, ведь их оценки не имеют большой ценности на международном рынке капитала? В общем виде я бы ответил так:

- Рейтинги, безусловно, актуальны как источник и инструмент комплексной оценки компании.

- Доверять стоит, несмотря на неоднозначность методик. Дефолт теоретически может случиться и у компании с рейтингом ААА, но вероятность наступления такого события у эмитента из группы С или D в разы выше.

- Рейтинги российских РА учитывать нужно, ведь на их стороне новое законодательство и востребованность в новых политических реалиях.

- Оценки агентств из большой тройки не теряют своей ценности, потому что за ними – огромный международный опыт и репутация признанных специалистов.

Предлагаю читателям поделиться в комментариях собственным опытом анализа рейтингов, а также сообщить о дополнительных источниках, где систематизирована информация о рейтингах интересующих вас эмитентов.

Всем профита!

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Привет!

Заканчивай с форексом и прочей обычной фигней.

Теперь в фаворе криптовалюты, про них давай.

Вы про домохозяек, которые начали майнить?)

«Будущее не определено. Нет судьбы, кроме той, что мы творим сами.»

© Терминатор 2