Накопительная пенсия — что это и как выбрать НПФ

Я не сильно рассчитываю на материальную помощь государства в старости, но отказываться от возможного дополнительного источника дохода тоже не собираюсь. В 2013 году наше государство поставило своих граждан перед непростым выбором. Каждый гражданин должен определить какая часть пенсии для него лучше — страховая или накопительная. А выбор, на самом, деле не так прост. Оценить перспективу очередной пенсионной реформы на 20-30 лет сможет даже не каждый экономист. Давайте попробуем поэтапно разобраться в этом вопросе.

Содержание:

- Как формируется пенсия;

- Какая часть пенсии предпочтительнее;

- Можно ли инвестировать свою пенсию;

- По каким параметрам выбрать НПФ;

- Как оформить перевод средств.

Из каких источников выплачивается пенсия?

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяДля того чтобы сориентироваться в выборе, следует разобраться, из каких составляющих складывается пенсия. До настоящего времени пенсия формировалась из 3-х составляющих – базовой, страховой и накопительной. Рассмотрим отдельно каждую.

Базовая часть пенсии – стандартная составляющая пенсии. Граждане молодого возраста после последней реформы получают базовую часть и составляющую накопительную. Лица старшего возраста – страховую и базовую. До 2005 года базовая часть средств финансировалась за счет единого социального налога, а позже – за счет сниженной 20% ставки ЕСН. Фактически, выплаты идут из бюджета и мало зависят от собираемости отчислений. В этом и заключается государственная гарантия выплаты пенсии, чиновника обещают довести размер базовой части пенсии до уровня прожиточного минимума.

Сейчас размер базовой части равен 3935 рублям. При стабильном финансовом состоянии государства она регулярно индексируется. Таким образом, нынешним пенсионерам приходится выживать благодаря наличию страховой и накопительной составляющих пенсии.

Страховая часть пенсий

Страховая часть пенсии работает по страховому принципу – событием является наступление права на пенсионное обеспечение, в роли страховщика выступает Пенсионный фонд России. Эта часть пенсий формируется за счет отчислений организаций-работодателей. Чем больше будут отчисления, тем больше размер будущей пенсии. И в этом смысле становится понятным содержание социальной рекламы относительно «белой» зарплаты – в ПФ отчисляется 22% годового фонда заработной платы работников. Кроме того, страховая часть ежегодно подлежит индексации, размер которой не может быть меньше инфляции.

Основным условием получения страховой части пенсии сегодня является наличие трудового стажа не меньше 6 лет. К 2025 году планируется поэтапное увеличение до 15 лет. Размер выплачиваемой страховой части пенсии зависит от суммы, накопленной на персонифицированном «пенсионном» счете.

Накопительная часть

Принципы формирования накопительной части пенсии существенно отличаются от остальных составляющих пенсии. Для этого существуют отчисления, составляющие с 2014 года 2% от фонда заработной платы в случае, если будущий пенсионер не определился с инвестиционным портфелем управляющей компании или не перевел свои накопления в негосударственный пенсионный фонд (НПФ). Для тех же, кто в 2013 году определился, отчисления могут составлять 2% или 6% на их выбор. Обязанность уплаты этих взносов возложена на организацию работодателя. Собственно, все отчисления и на накопительную и на страховую часть уплачиваются единым платежом. Для того чтобы обеспечить себе повышенный размер пенсии, любой человек может участвовать в программе софинансирования пенсии, уплачивая в пенсионный фонд дополнительные суммы.

Выплаты накопительной части производятся по достижении работником пенсионного возраста. При этом каждый гражданин может увеличить ежемесячную выплату, выйдя на пенсию позже регламентируемого срока. Дело вот в чем — в пенсионном законодательстве существует такое понятие, как ожидаемый период выплаты, равный 228-и месяцам. При более позднем выходе на пенсию этот период сокращается, и накопленная сумма делится уже не на 228 месяцев, а на меньшее количество. Тем самым пропорционально увеличивается ежемесячная выплата. Кроме того, ежемесячную пенсию можно увеличить и сократив период до 10 лет. Как только пенсионер получит всю накопленную сумму, ежемесячные выплаты накопительной составляющей пенсии прекращаются, остаются только выплаты базовой и страховой. Если пенсионер не успеет получить полностью сумму накопительной части пенсии, то остаток может быть получен родственниками после его смерти. Таким образом, сумма накопительной части пенсии передается по наследству.

Что лучше страховая или накопительная пенсия?

Перейдем к главному вопросу: «Какая пенсия лучше – страховая или накопительная?». Оба вида имеют различные способы формирования, накопления и выплаты. Оба вида могут иметь различные индивидуальные размеры, зависящие только от заработка будущего пенсионера. А самым большим различием является то, что страховой частью гражданин управлять не может, в то время как накопительная часть этих ограничений лишена. Ее можно оставить как есть, можно увеличить путем дополнительных отчислений и сокращения сроков выплаты. Ее даже можно инвестировать и получить, в случае удачного выбора инструмента, дополнительное увеличение пенсии. Об этом поговорим подробнее.

Пенсионные инвестиции – что это?

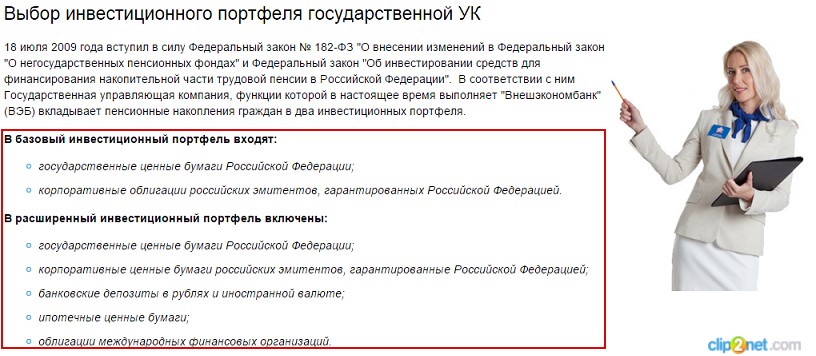

Мало кто из будущих пенсионеров знает, что средства, направляемые на формирование накопительной части пенсии, можно инвестировать. Если пенсионер не совершает со своей пенсией никаких действий, по умолчанию она поступает на счета государственной управляющей компании, занимающейся их размещением – «Банка развития и внешнеэкономической деятельности» или «Внешэкономбанка». Недостатком такого инвестирования является ограничения, установленные государством на перечень возможных инструментов, что снижает его эффективность и, следовательно, доходность инвестиций вряд ли поднимается выше инфляции. Ниже привожу скрин с оф. сайта ПФ (pfrf.ru).

У пенсионера также есть возможность инвестировать свои пенсионные накопления в частные управляющие компании, которые обладают более широкими полномочиями в части выбора финансовых инструментов (например, гособлигации или акции российских предприятий).

Управляющие компании отбираются и регулируются Пенсионным фондом России, вплоть до страхования ответственности и регулярной отчетности. Количество УК едва превышает пятьдесят. Управляющие компании, как правило, предлагают на выбор несколько инвестиционных портфелей, каждый из которых доступен для инвестирования накопительной части пенсии.

Еще одним объектом отношений в сфере пенсионного обеспечения являются негосударственные пенсионные фонды, похожие по функциям с Пенсионным фондом России. Отличие УК от НПФ заключается в том, что выбрав управляющую компанию, пенсионер остается на учете в Пенсионном фонде России (ПФР), а управляющая компания управляет пенсионными средствами на фондовом рынке. Пенсионный фонд осуществляет только учет средств. Для участия в негосударственном пенсионном фонде гражданину необходимо сняться с учета в ПФР и стать на учет в НПФ. Далее, по аналогии с ПФР, средства передаются под управление управляющих компаний, которых у НПФ может быть несколько.

Как выбрать НПФ или управляющую компанию

Желание увеличить будущую пенсию толкает многих потенциальных пенсионеров на переход в негосударственные НПФ. И такой выбор вполне оправдан, так как рынок НПФ довольно жестко регулируется государством.

Но разница между НПФ может быть значительной, а возможность перейти из одного фонда в другой предоставляется только раз в год. Поэтому при выборе НПФ следует учитывать ряд довольно важных факторов:

- дата создания НПФ;

Чем дольше срок жизни фонда, тем выше надежность. Если фонд пережил катаклизмы и кризисы последних лет – есть надежда, что он сможет противостоять потрясениям и в дальнейшем.

- перечень учредителей;

Наиболее надежными учредителями фонда являются предприятия реального сектора экономики, топливно-энергетического комплекса, горнодобывающей промышленности или банковской сферы. Точную информацию подобного рода можно получить в налоговой инспекции, запросив платную выписку ЕГРЮЛ.

- наличие в организации-учредителе профсоюзной организации, контролирующей, со своей стороны, деятельность фонда;

- количество застрахованных;

Чем больше, тем лучше. Информацию можно получить на сайте НПФ.

- история доходности НПФ за весь период деятельности;

Слишком большая цифра может оказаться обычным рекламным ходом, особенно если она сочетается с небольшим количеством застрахованных. Точную статистику НПФ нужно смотреть на сайте Банка России.

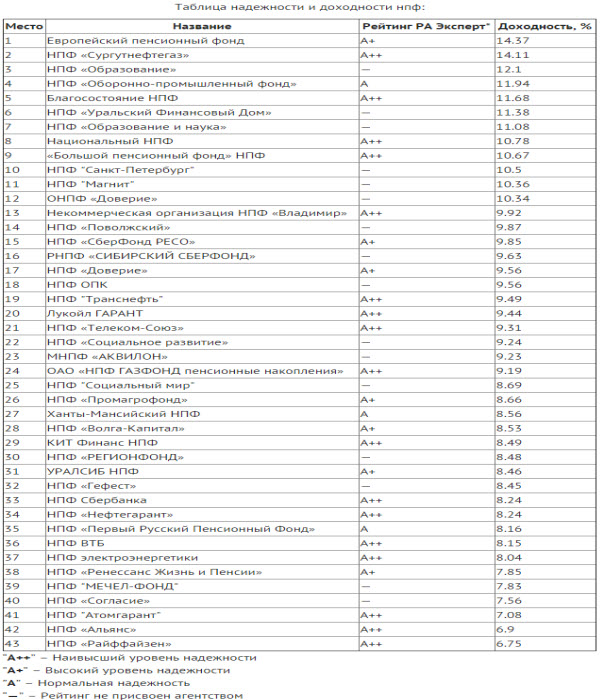

- рейтинг НПФ по данным независимых рейтинговых агентств;

Лучше выбирать НПФ среди фондов с рейтингом РА Эксперт не ниже А+. Рейтинги для анализа НПФ можно найти на оф. сайте РА эксперт http://raexpert.ru/ratings/npf/ и сайте ratingnpf.ru.

- публикация на официальном сайте НПФ информации, подлежащей обязательному размещению в соответствии с нормативными документами, в частности Федеральным законом №75-ФЗ;

- репутация НПФ;

Для сбора подобной информации можно просмотреть отзывы клиентов, посетить тематические форумы. Возможно, такой форум присутствует и на ресурсах самого НПФ;

- наличие качественной обратной связи и сервисов для клиентов.

Идеальным вариантом является личный кабинет на сайте фонда, где предоставляется вся информация, касающаяся движения средств клиента.

Использование указанного алгоритма выбора НПФ, как минимум, снизит шансы попасть на мошенников, которые уже начали появляться в этой сфере.

Как перевести свои накопления в НПФ или управляющую компанию

Процедура перевода пенсионных накоплений в НПФ или управляющую компанию не представляет особых сложностей. Для обоих вариантов понадобятся паспорт и карточка СНИЛС.

Чтобы перевести накопительную часть пенсии в НПФ или УК нужно до 31 декабря посетить офис компании и подписать договор. После этого нужно написать заявление в ПФР на перевод средств в НПФ, в котором указать данные договора с НПФ. Далее всеми вопросами перевода будут заниматься сотрудники выбранного фонда.

Накопительная пенсия в 2016 году последние новости

В начале декабря 2015 года Путин подписал указ о продлении заморозки накопительной части пенсии в 2016 году. Это означает, что в 2016 году все отчисления из фонда зарплат граждан будут идти в страховую часть пенсии. Говоря простым языком, в стране кризис и ПФР в настоящий момент не может позволить отпустить накопительную часть на фондовый рынок, деньги нужны на выплаты действующим пенсионерам. Не смотря на продление моратория, срок в который граждане должны определиться с судьбой накопительной части пенсии пока не продлен. Поэтому лучше не ждать 1 января 2016 года и заняться выбором НПФ, как можно быстрее.

Я сейчас зимую на Шри-Ланке, поэтому уже не смогу посетить в 2015 году ПФР, однако есть большая вероятность, что чиновники продлят срок выбора НПФ для граждан до конца 2016 года, как продлили заморозку накопительной части пенсии. В этом случае планирую перевести свои пенсионные накопления в НПФ и дополнить эту статью личным опытом.

В статье я специально воздержался от рекомендации конкретного НПФ, пускай каждый сам решает где содержать свои пенсионные накопления. По сути выбор стоит между доходностью и надежностью. Конечно, более надежно выглядят окологосударственные структуры, но сейчас на рынке пенсионных услуг достаточно надежных и профессиональных игроков из негосударственного сектора, способных сохранить и преумножить наши будущие пенсии.

Всем высокой пенсии!

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Я вот тоже, буквально несколько дней назад, взялся за этот вопрос. Поздно конечно, уже физически не успеть.

Но все же заказал код для расширенного доступа к кабинету на портале госуслуг, получив который по почте, смогу совершать «пенсионные» операции.

Письмо неизвестно когда придет. Если придет быстро, возможно что-то и успею сделать онлайн.

Для тех же, кто в 2013 году определился, отчисления могут составлять 2% или 6% на их выбор. Разьясните, что за выбор ?

Если я сама выберу куда направить средства накопительной пенсии, а инвестиционный проект не принесет прибыль, а возможно будет даже убыток, что будет с моей накопительной частью? Она уменьшится?

«посетить офис компании и подписать договор. После этого нужно написать заявление в ПФР на перевод средств в НПФ»

вчера был в сбербанке. в ПФР идти не надо. Всё делается на месте в сбере, подписывается договор, приходит тебе смс откуда то по которой ты подтверждаешь этот договор. Далее сбер сам передает эти данные в ПФР. Для самого ПФР такой процедуры достаточно. Не знаю так ли организовано в других НПФ, но в сбере так сделал буквально вчера.

Далее чего нет в статье. ИМХО наиважнейший момент — если сейчас молчишь(ну или решаешь остаться только в страховой), то обратной дороги нет, накопительной у тебя уже никогда не будет.

А если сейчас решаешь оставить накопительную — то позже есть возможность выбор изменить и всё же перевести всё в страховую.

ИМХО при таком раскладе наилогичнейший выбор — бежать в НПФ и оставлять накопительную часть, т.к. на сегодняшний день всё ещё непонятно «сколько будут вешать в баллах» по страховой.

Т.е. оставить за собой наличие выбора считаю более разумным, пока не разобрались что же это за зверь такой «страховая» часть.

Спасибо за инфу по Сберу.

Первая же картинка в статье про срочность выбора)

Да вижу, но из неё непонятно чем это грозит. И непонятно что по второму варианту есть путь назад, а по первому нет. На мой взгляд это очень важный момент.

Не спорю это было бы очень важно, если бы было так фатально, как вы говорите. Я в конце статьи написал, что скорее всего чиновники продлят срок выбора, т.к. сама накопительная часть замораживается уже второй год.

« Я в конце статьи написал, что скорее всего чиновники продлят срок выбора»

Ну вам так просто хочется думать. Видимо потому что вы попадаете в число молчунов по стечению обстоятельств.

Факт в том что они УЖЕ не продлили. До нового года неделя. А именно с первого января начинает действовать новая Такого ещё не было. В СМИ трубят что уже всё, никаких продлений не будет. Раньше они сначала продлевали срок для выбора а потом замораживали накопительную часть. Сейчас продления срока не произошло. Неповоротливая госмашина не сделает этого за неделю.

Да вобщем то сам факт того если не продлили ранее(месяц, два назад) говорит о том что и не собирались в этот раз продлевать. Что вобщем логично — они ранее давали кучу времени чтобы определиться.

Ну и ничего фатального в этом нет, тут вы правы. Потому что а) мы всё ещё не знаем и не можем знать какую часть лучше страховая или накопительная и

б) лично я считаю, что если мне в старости придется серьезно опираться на государственную пенсию — то видимо в жизни пошло что то не так. И думаю тут со мной согласятся множество читателей вашего блога.

Так что да, фатального ничего нет 🙂

Недописал одну фразу 🙂 мысли бегут впереди клавиатуры ) С первого января будет действовать новая схема распределения пенсий. То что не будут продлевать срок выбора уже заявляли в правительстве. Голодец например money.rbc.ru/news/567959f09a7947daa155c445

«Чтобы перевести накопительную часть пенсии в НПФ или УК нужно до 31 декабря посетить офис компании и подписать договор». А зачем идти в офис УК или НПФ??Только в территориальное отделение ПФР,там пишете заявление о выборе компании,берете расписку и все. При себе иметь паспорт и СНИЛС. Только вчера так делал!

У вас на руках должен быть договор с НПФ.

для НПФ да!для УК нужно посетить Управление ПФР и написать заявление о переводе именно там!

Цитата из этой статьи:"Я сейчас зимую на Шри-Ланке, поэтому уже не смогу посетить в 2015 году ПФР..."

Ну а мы в данное время, 25.12.2015 г. практически здесь загораем, Антон! За окном плюс 6 и даже выше, временами проглядывает солнышко, снегом пока даже и пахнет! За городом даже подснежники начали расти, а сколько травы зеленой там, за городом! Айда к нам, на наш пляж! И Happy New Year! 🙂

Честно говоря соскучился по снегу, судя по всему не только я)

В Прошлом году перешел из ПФР в НПФ Ресо, который в течении этого года сменил хозяина и стал «Солнечным берегом» и стремительно обанкротился, как и 6 других которые были под Мотылевым. Накопления именно СБ и еще одного из пострадавших автоматом капнули в ПФР, но с запретом на действия с ними на 6 мес., хотя говорят, что если выбрал уже систему накопления, то даже , если обанкротился нпф, то система останется. Отсюда вывод, что еще и состояние своего. Рейтинг был А ++.ю потом А+, много застрахованных (256 т.ч.). Отсюда вывод пф мониторить постоянно надо и при подозрительных телодвижениях котомки в зубы ((

При переходе в НПФ переходят все пенсионные отчисления (база + накопительная) ?

Вы точно читали статью?)

Речь только о накопительной части

Извиняюсь...

Когда человек выйдет на пенсию сначала будет выплачиваться накопительная от НПФ, а затем базовая и страховая от ПФР ?

все вместе выплачиваются. Выплата месячная состоит из всех этих частей. Сейчас просто стоит вопрос оставлять ли все ваши 22% в страховой части или же 6 из них выдернуть в накопительную. Далее на пенсии выплата ежемесячная будет у вас состоять из тех частей которые вы сейчас выбрали.

Переходил НПФ Сургутнефтегаз года 2 назад. Ездил в ПФР, писал заявление о переходе. У этого НПФ офис только в Сургуте. Договор получал по почте. На мой взгляд то, что есть возможность наследования этой части пенсии уже наиважнейший плюс этой системы.

Можно перевести накопительную часть пенсии в выбранный НПФ в личном кабинете на сайте Госуслуг, но потребуется электронная подпись.

Насколько я понял, если отчисления в НПФ передаются по наследству, то конечно же это выгоднее, так как 228 месяцев это 30 лет. Шансы малы что-то поиметь с государства =) С наступающим!

Антон, надеюсь, ты не против небольшой рекламы?

Я работаю в НПФ «Стальфонд» (Рейтинг А+) и зарабатываю деньги, подписывая договоры на формирование накопительной части. Кто из Питера пишите мне вк id2613345, подъеду к вам на дом, всё сделаю.

Чем ваш НПФ лучше других?

«Граждане, которые не успели подать заявление о переводе своих пенсионных накоплений в негосударственный пенсионный фонд или управляющую компанию до 1 января 2016 года (так называемые «молчуны»), в 2016 году и позднее смогут заключить договор об обязательном пенсионном страховании и перевести в НПФ только те пенсионные накопления, которые формировались на их пенсионном счете до 31 декабря 2015 года. Важно отметить, что эти пенсионные накопления больше не будут ежегодно увеличиваться за счет страховых взносов работодателя, но будут прирастать за счет инвестиционного дохода НПФ.

Если договор об ОПС заключен до 31.12.15 – пенсионные накопления увеличиваются за счет взносов работодателя (6% сверх зарплаты ежемесячно) и инвестиционного дохода НПФ, который начисляется ежегодно. Однако, в 2014—2016 годах действует мораторий на начисление взносов 6% на накопительную пенсию.

Если договор об ОПС заключен после 01.01.16 – пенсионные накопления увеличиваются только за счёт ежегодно начисляемого инвестиционного дохода НПФ.»

Т.е. можно будет перевести все, что отчислял работодатель до конца 2015 г в НПФ ? А после отчисления будут копиться на страховой части ?

Только сегодня обновили инфу на сайте сбера:

«Право выбора вида пенсионного обеспечения сохраняется лишь за молодыми людьми, впервые вступающими в трудовые отношения, в течение пяти лет с начала трудовой деятельности.»

До этого было: право выбора вида пенсионного обеспечения сохраняется лишь за молодыми людьми, впервые вступающими в трудовые отношения, до исполнения 23 лет.

есть ли вообще смысл отчислять на накопительную часть пенсии если её заморозили? я в течении 5-6 лет отчисляла 3-4 тыс.руб в год.