Рефинансирование ипотеки – что это и как работает

Текущий ипотечный рынок в России превысил 6 трлн рублей при средней ставке 12%. При этом сегодня есть предложения от 9%, а при совместных акциях с застройщиками или по субсидии от государства – от 5%. Вполне реально рефинансировать ипотеку и получить новый кредит на 2–4% дешевле. Сегодня расскажу о том, стоит ли попытаться поменять условия договора и как это сделать.

Что такое рефинансирование ипотеки

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяВ ипотечных квартирах живет около миллиона граждан, которые «успели» взять кредит по ставке от 13 до 17% годовых. Сегодня это кажется запредельным, но во время кризиса 2014 – начала 2016 года такие ставки были нормой. Все знают истории с валютной ипотекой, когда отчаявшиеся заемщики, после двукратного обвала рубля выходили на митинги и даже брали в заложники сотрудников банковских отделений. Сегодня появились возможности для законного и бескровного изменения условий договоров путем рефинансирования. Они существовали и раньше, но еще 2–3 года назад подобные программы были почти полностью свернуты. Причина – резкое повышение ставок и рост просроченной задолженности (на картинке – в млрд руб.).

Рефинансирование (его еще называют перекредитованием) – хороший способ снизить долговую нагрузку. Но только в том случае, если воспользоваться им грамотно. Механизм внешне прост и понятен: вы берете в другом банке кредит с пониженной ставкой и гасите им существующий, более дорогой.

Существует два типа кредитных договоров:

- С плавающей процентной ставкой, которую можно изменить дополнительным соглашением к действующему договору (в обиходе «допник»). Подобные договоры уже не применяются: мало кто подпишется на 20 лет, зная, что в любой момент вам могут поднять ставку.

- С фиксированной ставкой, когда ипотека оформляется на условиях, действующих на момент подписания. В отличие от реструктуризации эта процедура никак не отражается на кредитной истории. Именно к таким договорам применяется рефинансирование.

Главное препятствие для получения новой ссуды: объект, под который выдан первый кредит, уже в залоге у банка. Чтобы он согласился снять обременение, вы должны полностью погасить долг. Где взять на это деньги, ведь новый банк не даст необеспеченный кредит под низкую ставку без залога? Замкнутый круг разрывается так: новый банк перечисляет сумму задолженности в прежний банк-кредитор, а залог перерегистрируется на новый банк. До тех пор, пока процедура передачи залога не завершена (до двух месяцев), новый банк устанавливает повышенную процентную ставку, плюс 2–3%. Если рефинансируется ипотека в том же банке, с залогом ничего не делается, поэтому все происходит проще, быстрее и менее затратно.

Цели рефинансирования у разных заемщиков могут отличаться:

- снижение процентной ставки или переплаты по процентам;

- уменьшение ежемесячного платежа;

- изменение срока кредита в большую или меньшую сторону;

- с объединением двух и более дорогих кредитов в один менее дорогой;

- рефинансирование кредита в валюте с переходом на рубли (редкий случай на рынке).

Выгодно ли банку делать рефинансирование

Зачем банку рефинансировать свою ипотеку? Допустим, заемщик приходит в отделение своего банка и просит снизить ему процентную ставку. Программы рефинансирования текущих кредитов появились по мере роста финансовой грамотности клиентов. Банк видит, что конкуренты снижают ставки и соглашаются на переоформление тех же кредитов под более мягкие условия. Потеря ипотечного клиента – это убыток, ведь кредит долгосрочный и обеспеченный надежным залогом. Как правило, такие заемщики имеют доход выше среднего, раз могут позволить себе большой ежемесячный платеж. К тому же, постоянным клиентам делаются кросс-продажи других финансовых продуктов. Таким образом, цель – работа на удержание ценных заемщиков от перехода к конкурентам.

Вторым мотивом для банка является риск выхода клиента на «просрочку». Реальные доходы населения, в отличие от цен, в последние несколько лет не растут. Платить по ставке 13–15% годовых многие уже не в состоянии. Снижая ставку и ежемесячный платеж, банк страхуется от потенциальных проблем в будущем. Однако он, скорее всего, не одобрит рефинансирование клиенту с плохой кредитной историей, даже если на момент заключения первого договора она являлась безупречной. При выдаче кредита вашу платежеспособность станут оценивать заново. Если вы переходите в другой банк, будет проверяться также объект недвижимости на соответствие требованиям нового кредитора. Отказы не редкость. Кроме того, вам могут не одобрить всю сумму оставшейся задолженности. В таком случае придется выплачивать параллельно два кредита.

Ни один банк не станет работать себе в убыток. Поэтому, чтобы застраховаться от рисков, в текст договоров вносятся различные ограничения:

- по сроку нового кредита;

- по перечню аккредитованных страховых и оценочных компаний;

- по условиям досрочного погашения в старом банке (возможно ли оно по договору и есть ли комиссия);

- по соотношению рефинансируемого долга и стоимости квартиры (например, не более 75% от рыночной оценки).

Для банков гораздо выгоднее привлечь заемщика из другого кредитного учреждения, чем рефинансировать своего. И дело не только в приобретении нового клиента. По существующим нормативам Центробанка, снижение ставки автоматически трактуется как ухудшение материального положения и требует начисления повышенных резервов. Поэтому на такое рефинансирование банки соглашаются неохотно. Выход прост: отказали в своем – идите в другой. «Родной» банк может попытаться удержать вас и чинить препятствия. Например, затягиванием процедуры или включением в договор запрета на последующую ипотеку до прекращения действия предыдущей. В такой ситуации, если ваш случай не «пожарный», целесообразнее подождать, чем тратиться на юристов.

Выигрывает ли заемщик от рефинансирования

Если вы – ипотечный заемщик, есть смысл наблюдать за ситуацией на рынке, в первую очередь – за изменением ключевой ставки Центробанка. Конкуренция за клиента заставляет банки снижать стоимость своего предложения. Ипотечный заем – большая сумма и, как правило, на долгий срок. Поэтому изменение ставки по договору даже на 0.5 процентных пункта ощутимо влияет на вашу переплату. Простой пример, который каждый может посчитать без калькулятора: снижение ставки на 0.5% при кредите 7 млн. даст экономию в 350 тыс. за 10 лет.

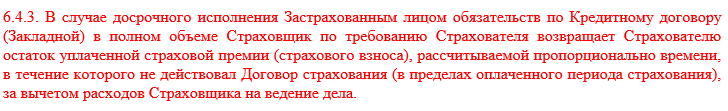

Однако нужно иметь в виду, что вас ждут и расходы. Так, страховка по ипотеке – недешевая услуга, от которой нельзя отказаться. Она включает в себя два, иногда даже три вида страхования: финансовая защита залога, вашей жизни и здоровья, титульное страхование (юридическая чистота собственности). Если повезет, страховая компания может быть аккредитована как в старом банке, так и в новом. Если нет – часть неиспользованной суммы прежний страховщик вам вернет, но только в конце года и не всю. Ниже пример из договора.

Итого расходы на переоформление, плюсуйте сами:

- Регистрационная пошлина – от 1 тыс. руб.

- Нотариальные заверения – 3–5 тыс.

- Оценка – от 2 до 15 тыс., зависит от региона и объекта.

- Платные справки от текущего кредитора – около 1 тыс.

- Новая страховка – 0.3–2% от стоимости недвижимости.

Отказаться от невыгодного договора можно и в последний момент, но потраченные деньги на оценку и часть страховой суммы вам уже не вернут. К тому же, процедура рефинансирования не только недешевая, но и небыстрая. Она будет стоить нескольких визитов в отделение банка и в МФЦ. Существуют исключения: например, в Tinkoff банке рефинансирование можно оформить дистанционно.

Еще одним подводным камнем является оценка вашей платежеспособности в процессе выдачи другого кредита. Дело в том, что новый банк зачисляет деньги на ваш счет до того, как вы погасили старый кредит. Уверенности в том, что вы это точно сделаете, у банка нет. То есть, ваш доход должен позволять выплачивать оба кредита. Для банка неважно, что ситуация неопределенности продлится не более двух месяцев. Примерная пропорция дохода и платежа:

ЕП≈ЕД*40%,

где ЕП – ежемесячный платеж, ЕД – ежемесячный доход

Соотношение может отклоняться на 5–10 процентных пунктов в зависимости от вашей профессии, социального статуса, кредитной истории, способа подтверждения дохода и еще десятка факторов, из которых складывается ваш клиентский профиль.

Отдельная тема – социальная ипотека для бюджетников, многодетных семей и молодых специалистов. Здесь ситуация зависит от возможностей бюджета и различается от региона к региону. Льготная процентная ставка может составлять от 5% годовых, а сумма кредита – до 8 млн для Московского региона и до 3 млн – для остальных. Советую внимательно изучить условия бюджетных дотаций, которые будут прописаны в новом договоре. Иначе вы можете выиграть в стоимости кредита, но проиграть в гарантиях получения субсидий. Но пока я не слышал о массовых проблемах: дорогая нефть позволяет правительству и региональным властям ежегодно продлевать программы для льготников.

Как правильно оформить рефинансирование ипотеки

Советую внимательно читать условия договора рефинансирования. Настаивайте на предоставлении распечатки графика платежей с указанием полной стоимости кредита (ПСК) и с учетом вашей переплаты. Выясните, какие комиссии будут списаны, сколько стоит комплексное страхование и оценка залога. Сопоставьте затраты на переоформление ипотеки с выгодой, которую даст это решение. Может получиться, что сумма издержек не окупится. Или выгода окажется столь незначительной, что не будет стоить потраченного времени, усилий и нервов. Помните, что ваше время – такой же важный актив, как и деньги.

Не полагайтесь исключительно на консультации сотрудников банка, какими бы убедительными и доброжелательными они вам ни казались. Они – заинтересованные лица и выгодоприобретатели (банк начислит сотруднику бонус). В такие ответственные моменты лучше привлечь независимого эксперта и обсудить с ним финансовые и юридические риски.

По подсчетам специалистов, сегодня окупается снижение ставки в среднем от 1.5%. Цифра может меняться в зависимости от прочих условий договора. В этом случае затраты на переоформление, страховку и оценку отобьются за год–полтора. Вряд ли кому-то интересна окупаемость до конца срока через 15–20 лет, учитывая перспективы обесценивания денег.

Куда обратиться за рефинансированием? Я не даю рекламу, но сошлюсь на статистику рынка. Собственные программы имеют не все банки, а только крупные и устойчивые. Неудивительно, ведь для рефинансирования требуется большой запас ликвидности и репутация. Список кредиторов в целом совпадает с перечнем лидеров рынка, но наиболее активны в этой нише ВТБ, Райффайзенбанк, Газпромбанк, Дельта-Кредит. Сбербанк запустил собственный продукт относительно недавно, но он быстро набирает обороты. Также имеется своя программа у бывшего АИЖК – Дом.ру.

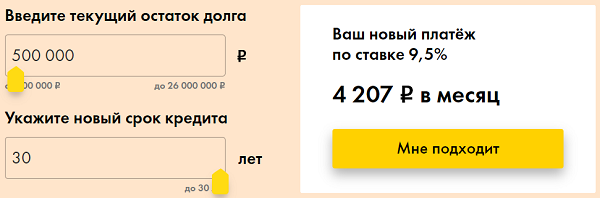

На сайтах банков и ипотечных агрегаторов есть онлайн-калькуляторы рефинансирования, где можно «поиграться» со ставкой и сроком погашения кредита. Там вы увидите новый ежемесячный платеж и свою экономию.

Пример универсального калькулятора для всех банков можно найти по ссылке ipotek.ru/kalk-ref.php. Он позволяет сравнить условия рефинансирования с действующим кредитом. Но подобные сервисы дают лишь примерные ориентиры, поскольку не учитывают, сколько вам придется заплатить страховой компании, оценщику, нотариусу и государству в виде пошлины. К сожалению, многие узнают эти подробности уже после подписания договора.

Выводы

Рефинансирование может быть выгодным, если вы все сделаете грамотно и просчитаете все риски и затраты. Поэтому обязательно изучайте условия договора. Учитывайте, что новый кредит в другом банке предполагает сбор полного пакета документов, а также проверку заемщика и залога. Вам не гарантировано одобрение, но в случае успешной сделки можно сэкономить на переплате. Процесс стоит затевать, если разница составляет не менее 1.5–2%.

Кто сталкивался лично с рефинансированием ипотеки – поделитесь опытом в комментариях, это будет полезно для всех читателей блога.

Всем профита!

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Брали ипотеку в Сбере 6 лет назад под 11,95% годовых. Сейчас слышал вроде Сбер рефинансирует ипотеку по ставке 11,8%. Пришел к выводу что сейчас не выгодно перекредитоваться, т.к. снижение ставки не существенное, выгода составит не более 500р в год. Жду понижения ставки до 9%